银行数据分析:信用卡全生命周期分析怎么做?

最近有朋友向我咨询银行信贷业务的数据分析,就看了很多案例,刚好看到一个信用卡全生命周期分析的案例,做得很详细又通俗易懂,基本上可以直接复制套用,所以特地分享给大家。

本文主要分享作者整个分析作品的思路,具体的分析内容,大家可以看图片了解。

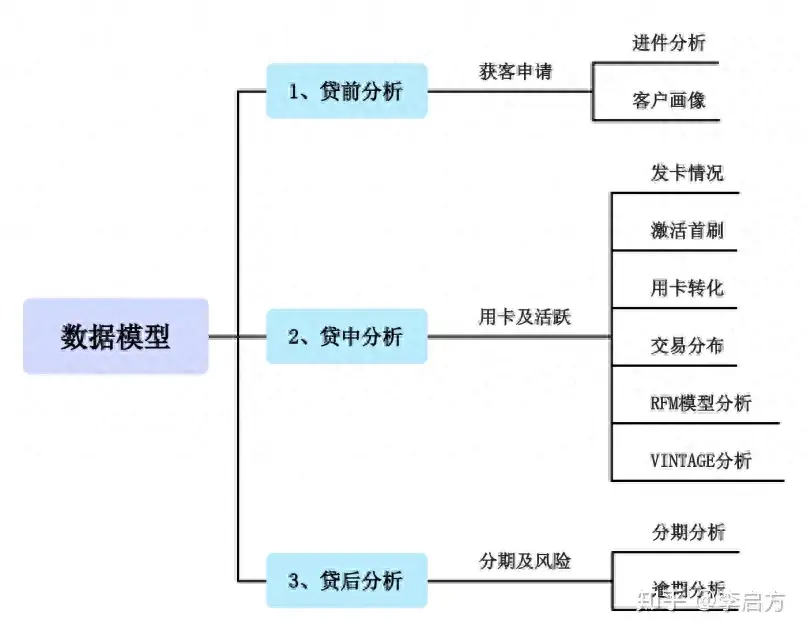

01 整体分析思路

这个分析案例整体按照信用卡全流程各阶段的业务运营场景展开,主要有以下三个部分:贷前分析、贷中分析及贷后分析,具体分析内容如下图所示:

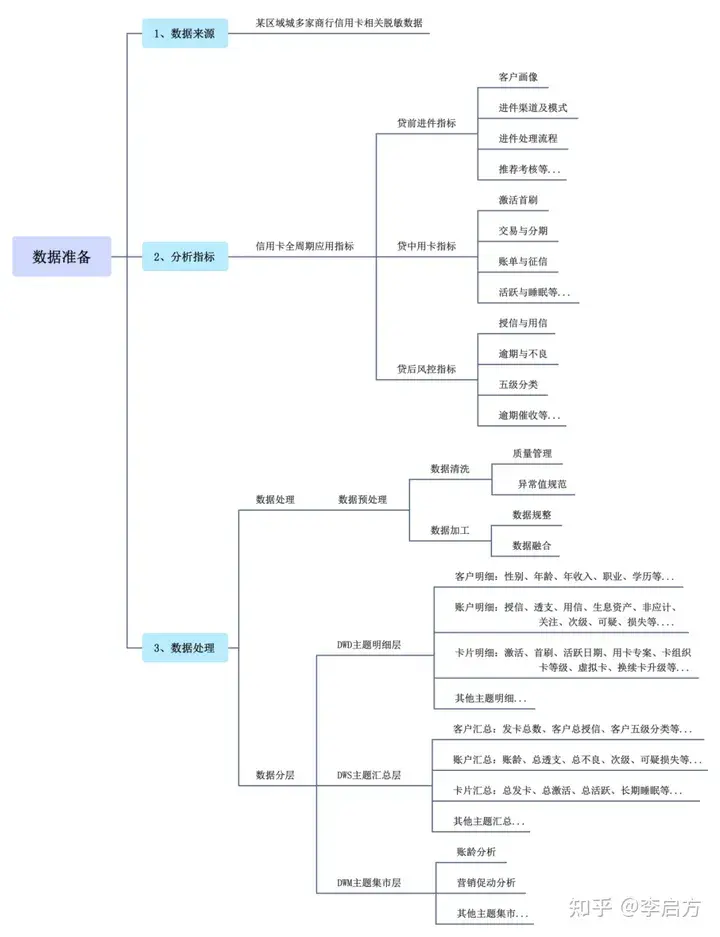

02 数据采集与清洗

本作品数据来自某区域内多家银行机构运营数据整合,展示部分均已脱敏;

作者根据实际业务需求,通过中台标签体系,整理信用卡全生命周期分析高频指标,并作统计分析。模型核心指标如下图:

03 各模块具体拆分

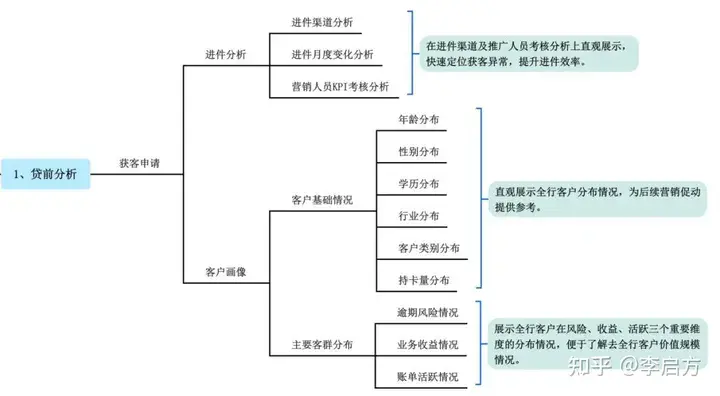

1、贷前部分

这部分通过分析全行月进件规模、卡转化率;制定进件、促活方针,及时发现获客异常,并建立营销人员KPI指标考核。分析并建立基本客户画像,确认营销群体,降本增效。

具体分析思路如下:

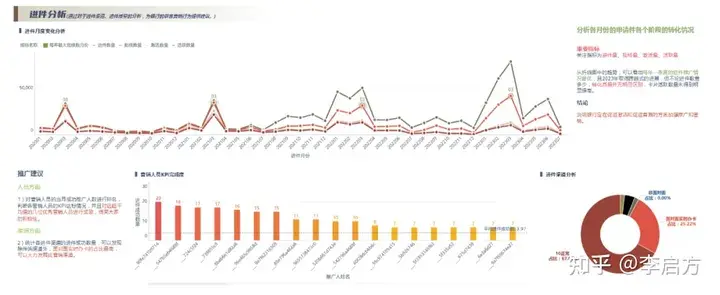

1.1 进件分析

进件分析是对于进件相关信息的采集分析及应用。它是通过对于进件渠道、进件质量以及后续转化情况的分析,为银行对获客营销行为提供建议。通过对于营销人员的推广业绩进行排名分析,判断各营销人员的KPI达标情况,提高营销积极性。

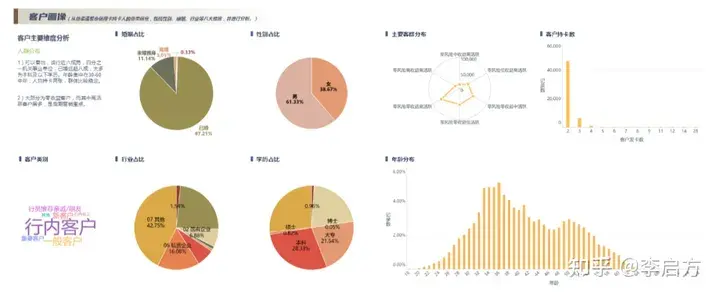

1.2 客户画像

客户画像是对全行客户群体的深入了解和描述。它是通过对客户的基础信息、风险、活跃、收益等方面的分析和整合,形成的对目标客户群体的全面和准确的描述。通过对不同客户群体进行分层划分,以便企业可以更好地理解目标客户并针对其需求和偏好制定更有效的营销策略。

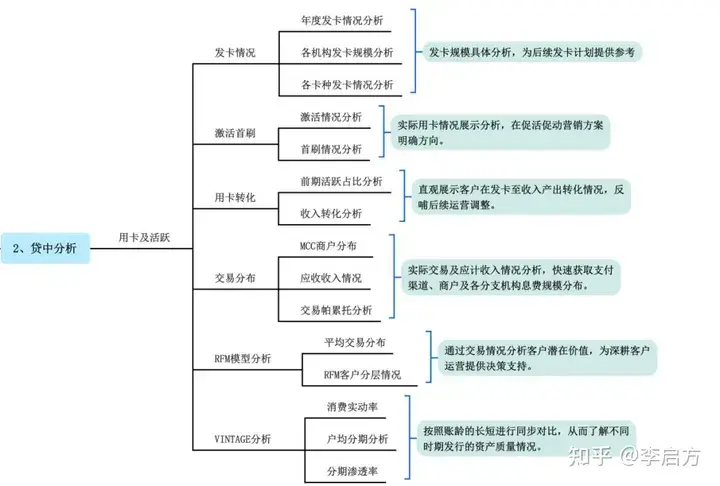

2、贷中部分

信用卡的收入来源,主要是息费,例如取现利息、分期收入、违约金、年费等。如何能够提高收入呢?首先需要保证发卡规模,其次是活跃程度,最后要了解用户的消费偏好与RFM属性,及时开展营销动作。这部分分析也如此展开。

具体分析思路如下:

2.1 发卡情况

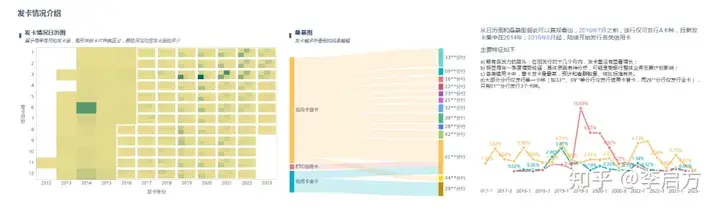

从多角度了解发卡情况,尝试寻找发卡规律,优化发卡现状。

- 根据每年每月各卡种的发卡量日历图,可以直观发现发卡薄弱月份及卡种,以便复盘并在往后重点关注;

- 根据各分行发行卡种种类及卡量桑基图,可以知晓各分行发行卡种比重,有助于针对性地开展推广活动及政策;

- 根据各分行以往每季度发卡量走势图,能够看出各行发卡业绩完成情况。

2.2 激活首刷&用户转化

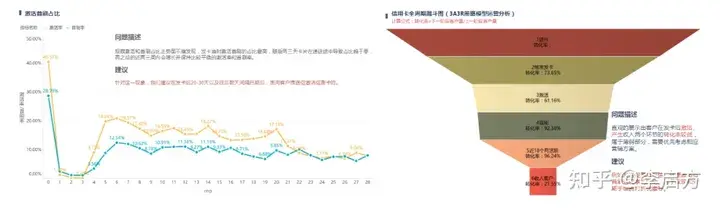

促活是信用卡营销的重头之一,主要包括促激活和促活跃。

促激活:计算出发卡到激活的间隔天数、发卡到首刷的间隔天数,绘制激活首刷走势图,展示近期持卡人的开卡、首刷习惯,为何时向客户推送促激活提醒短信、策划首刷活动等,提供参考依据。

促活跃:此处我们只关注持卡人从申请卡片到成为收入客户过程的用卡周期,参考数字运营常用的3A3R策略模型,计算进件审批、核准发卡、激活、首刷、活跃、收入共六个环节的转化率,针对转化率较低的环节,着重设计营销方案,突破现有瓶颈。

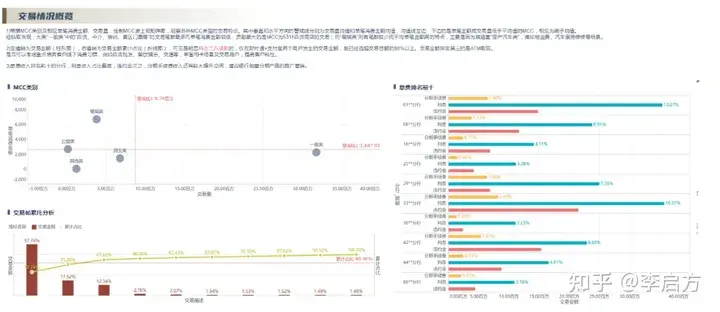

2.3 交易分布

持卡人的取现行为,会直接带来取现利息收入,而消费,也可能会进一步带来分期收入,甚至过免息期后也会产生利息,因此刺激交易量、分析交易情况十分必要。

参考波士顿矩阵,我们针对消费类交易,绘制MCC类别的单笔消费金额-交易量的矩阵图,横纵轴警戒线均为均值线,MCC按大类、小类、具体MCC共三个层次支持钻取,第一象限为交易量大且单笔金额高的交易,第二象限为交易量少且单笔金额高的交易,第三象限交易量少且单笔金额低,第四象限交易量大且单笔金额低。我们认为单笔金越高的交易越值得关注,而此基础上交易量越高越好。

对消费类交易的交易金额及占比,进行帕累托分析,观察是否符合二八法则(很多情况下80%的结果由20%的变量产生),同时可以知晓谁是交易额最大的商户。另外对息费排名前十的分行,绘制柱形图,比对主要息费占比。

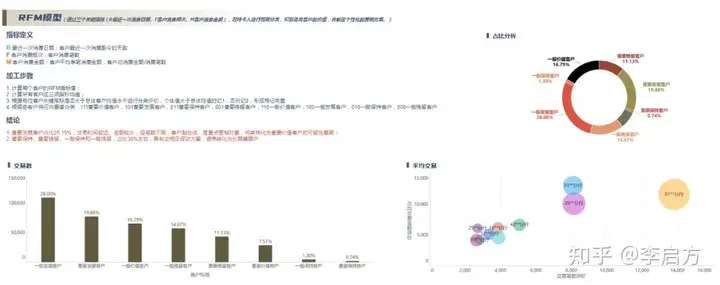

2.4 RFM模型分类

RFM模型是衡量客户价值和客户创造利益能力的重要工具和手段,作者抽取消费类交易,计算每个持卡人的RFM指标值,进行观察分类,识别各类客户的价值,据此制定个性化营销方案。

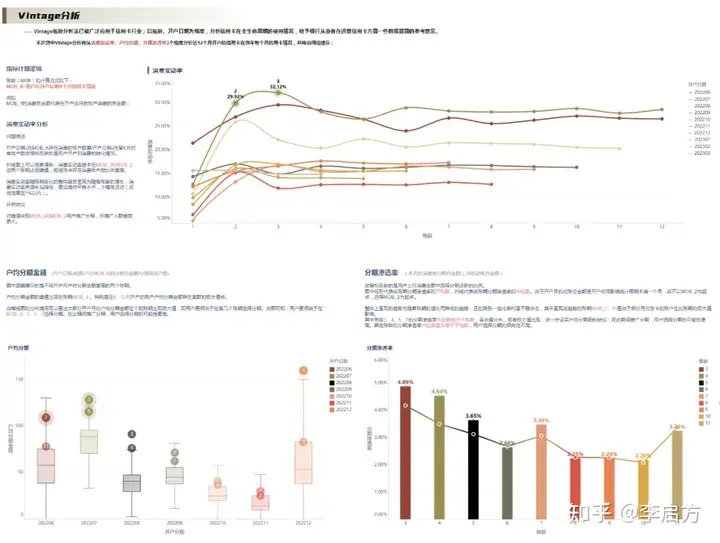

2.5 VINTAGE分析

VINTAGE账龄分析法以账龄(账户已开户月份)、开户日期为维度,分析信用卡全周期使用情况;其优势在于使用了控制变量法,剔除开户时长对用卡行为的影响,将相同用卡时长的客户视为一个组,分析一簇客户在开户后第几个月存在不同用卡行为的高峰,找寻大样本量下客户的用卡习惯,对用卡营销活动有着重大的参考价值。

本次VINTAGE分析将从消费实动率——反映平均用卡高峰期;户均分期、分期渗透率——反映平均分期意向高峰期两个角度去解读客户用卡习惯,分别代表着用卡规模、用卡收入两个核心维度。

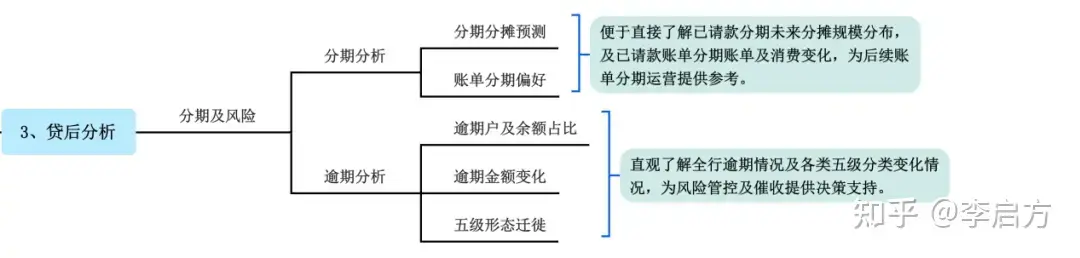

3、贷后部分

这部分主要进行全行信用卡逾期状态分析,拟定风险管控计划及催收计划,降低不良率。具体分析思路如下:

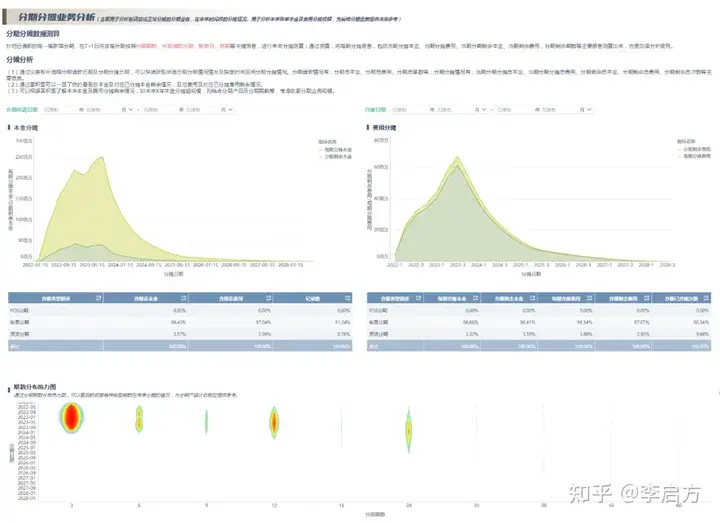

3.1 分期分摊业务分析

当前已请款分期在下一个账期开始按照分期期数逐笔分摊。但对于处于正常分期分摊的各类分期,缺少未来分期分摊数据的测算因此在分期情况次日按照分期期数、分期情况日期、账单日、账期的等分期关键信息,进行未来本金及息费分摊测算。通过测算,将每期分摊信息,包括当期分摊本金、当期分摊费用、当期分期剩余本金、当期剩余费用、分期剩余期数等主要信息测算出来,为后续分体提供数据基础。

- 通过仪表板中选择分期请款日期及分期分摊日期,可以快速获取所选日期分期请款及指定时间区间分期分摊情况,直接展示已请款分期总本金及总费用在未来时间段的本金分摊金额及费用分摊金额,了解本金分摊回款及应收费用产出情况。

- 通过面积图可以清晰看到总本金及对应已分摊本金剩余情况,及总费用及对应已分摊费用剩余分摊情况。

- 通过分析分期期数分布热力图,可以直观的观察每种类型期数在未来分摊的情况,为分期产品计划制定提供参考。

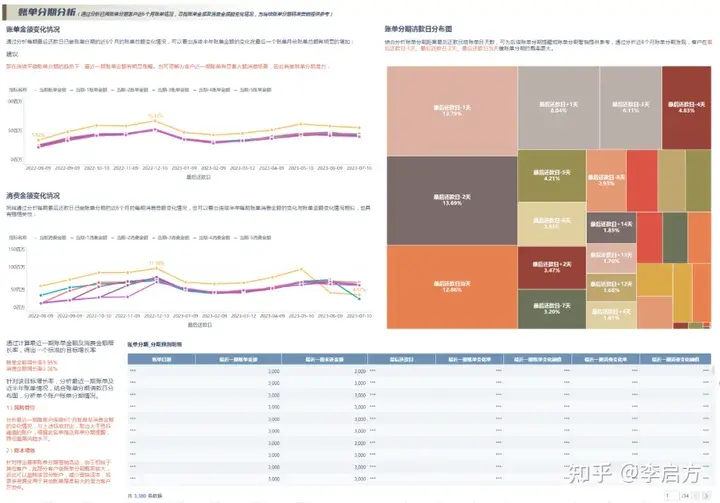

3.2 账单分期分析

针对已做账单分期的账户进行账单影响因素分析,追踪近半年的账单及消费金额变化情况,为后续账单分期营销活动提供决策参考。

- 通过分析当期所有已请款账单分期数据,结合时间线性分析,可以直观发现,在近半年连续平稳账单分期的趋势下,最近一期账单金额或消费金额有明细涨幅,也可认为客户近一期账单在连续半年内有显示大额消费场景,具有账单分期潜力。

- 通过分析已请款账单分期账户最近一期账单及消费金额的目标增长变化率X。针对该目标变化率,分析最近歧义账单且结合最后还款日基础上,分析单个账户账单情况。

- 结合分析账单分期距离最后还款日或账单日天数,可为后续账单分期提醒或账单分期营销提供参考,即在哪些日期投放账单还款或营销提醒收益最大。

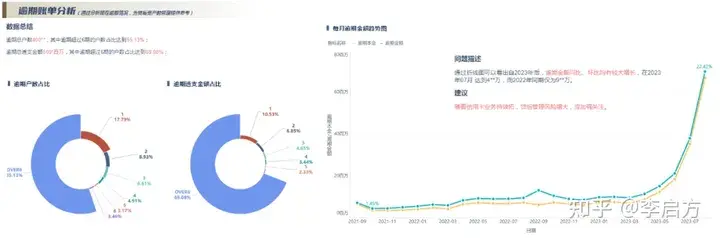

3.3 逾期情况分析

通过分析逾期情况,为贷后资产管理提供参考。按照逾期户数及逾期金额分析全行各类逾期资产占比,直观了解不良资产在总资产的分布情况。按照时间序列分析逾期MOB1、MOB2、MOB3、MOB4、MOB5、MOB6+的逾期情况,可以了解当前逾期资产变化情况,为后续不良资产管理及贷后催收提供决策参考。

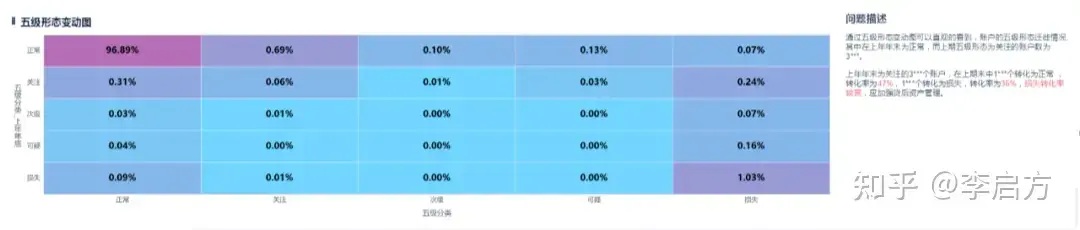

3.4 五行形态迁徙

采用五级形态迁徙矩阵分析年初五级形态至当前数据的变化情况,一般五级分类定义如下:

- 正常:贷款期间正常还本付息

- 关注:连续违约期数1-3次;贷款本金或利息逾期60天以内

- 次级:连续违约期数4-6次;贷款本金或利息逾期60-90天

- 可疑:连续违约期数>=7次;贷款本金或利息逾期90-180天

- 损失:具备(一)、(二)、(三)所列损失标准,或者贷款本金或利息逾期180天以上

迁移率(Flow Rate):观察前期逾期金额落入下一期的几率,一般缩写为(C-M1、M1-M2……M4-M5),例如M2-M3=当月进入M3的增量贷款余额/上月末M2的存量贷款余额。结合矩形图阵分析各个五级分类的变化情况,计算各个形态的迁移率,分析不同资产优化或者恶化的变化趋势。

04 结语

本篇主要讲述了如何利用FineBI工具进行信用卡全生命周期分析,

帆软软件深耕数字行业,能够凭借强大的产品,为企业快速搭建报表系统与数据分析平台。旗下产品FineBI——市场占有率第一的BI数据分析软件,旨在帮助企业的业务人员充分了解和利用他们的数据,加速企业数字化转型,提升市场竞争力。得益于FineBI强劲的大数据分析功能,用户只需简单拖拽便能制作出丰富多样的数据可视化信息,自由地对数据进行分析和探索。

若需了解更多供应链管理相关方法及工具,您可以点击下方图片,免费试用FineBI,让数据释放出更多未知潜能!

立即沟通

立即沟通