分析贷款人的财务状况涉及多个关键因素,包括收入、支出、资产负债、信用记录和财务比率等。 其中,收入和支出是最基本但却非常重要的因素,因为它们直接反映了贷款人的现金流状况。稳定的收入源和合理的支出计划,能够保证贷款人在未来一段时间内具备偿还能力,这也是金融机构评估贷款风险的关键指标。此外,通过分析资产负债情况,可以全面了解贷款人的整体财务健康状况。例如,如果贷款人负债过高,可能会影响其偿还能力,增加贷款风险。信用记录也是一个重要的考量因素,良好的信用记录说明贷款人过去的借贷行为是可信赖的,反之则需要谨慎评估。财务比率分析,如负债比率、流动比率等,可以为财务状况提供更为细致的量化分析,帮助贷款机构做出更为精准的风险评估。

一、收入与支出分析

收入与支出分析是评估贷款人财务状况的基础。收入是指贷款人的主要经济来源,可能包括工资、投资收益、租金收入等。支出则是日常生活、工作等方面的消费支出。通过对收入和支出的详细分析,可以了解贷款人的现金流状况,判断其是否具备稳定的偿还能力。稳定的收入来源是确保贷款人具备偿还能力的前提,而合理的支出计划则能避免出现过度消费导致的财务问题。

一、确保收入稳定

收入的稳定性直接影响贷款人的偿还能力。金融机构通常会要求贷款人提供收入证明,如工资单、银行流水等,来验证其收入的真实性和稳定性。对于自雇人士或自由职业者,可能需要提供税务记录或其他收入证明文件。稳定的收入不仅包括数量上的稳定,还需要考虑收入的持续性和增长潜力。

二、合理规划支出

支出的合理性同样重要。过高的支出相对收入来说,会增加贷款人的财务压力,可能导致无法按时还款。因此,金融机构通常会要求贷款人提供详细的支出记录,如日常消费、房租、医疗费用等。通过对支出的分析,可以评估贷款人的生活方式和消费习惯,判断其是否具备良好的财务管理能力。

二、资产与负债情况

资产与负债情况是评估贷款人整体财务健康状况的重要因素。资产是指贷款人拥有的经济资源,包括房产、汽车、投资等;负债则是贷款人所承担的各类债务,如房贷、车贷、信用卡债务等。通过对资产和负债的分析,可以全面了解贷款人的净资产情况,评估其偿还能力和风险水平。

一、资产的评估

资产的种类和数量对贷款人的财务状况有直接影响。拥有大量高价值资产的贷款人,通常具备更强的财务偿还能力和抗风险能力。金融机构会要求贷款人提供详细的资产清单和评估报告,如房产证、车辆登记证、投资账户明细等,以验证资产的真实性和价值。

二、负债的管理

负债情况是评估贷款人偿还能力的重要指标。高负债率可能会增加贷款人的财务压力,导致还款风险。金融机构会通过征信报告、债务清单等方式,详细了解贷款人的负债情况,评估其负债比例和还款能力。合理的负债结构和较低的负债率,通常会被视为低风险的财务状况。

三、信用记录分析

信用记录是评估贷款人信用风险的重要依据。信用记录包括贷款人的借贷历史、还款记录、信用评分等,反映了贷款人的信用行为和信用状况。良好的信用记录说明贷款人过去的借贷行为是可信赖的,反之则需要谨慎评估。

一、信用评分

信用评分是对贷款人信用状况的量化评估,通常由专业信用评估机构提供。信用评分越高,说明贷款人的信用状况越好,借贷风险越低。金融机构会通过信用评分了解贷款人的信用风险,作为决定是否批贷和贷款利率的重要依据。

二、还款记录

还款记录是评估贷款人信用行为的重要指标。按时还款说明贷款人具备良好的信用习惯和偿还能力,而逾期还款则可能增加贷款风险。金融机构会通过征信报告了解贷款人的还款记录,评估其信用状况和还款能力。

四、财务比率分析

财务比率分析是对贷款人财务状况进行量化分析的重要手段。通过计算和分析各类财务比率,如负债比率、流动比率、资产回报率等,可以更为细致地评估贷款人的财务健康状况和偿还能力。

一、负债比率

负债比率是衡量贷款人负债水平的重要指标,计算公式为:负债总额/资产总额。较低的负债比率说明贷款人负债水平较低,财务状况较为健康,风险较低。金融机构会通过计算负债比率,评估贷款人的负债水平和偿还能力。

二、流动比率

流动比率是衡量贷款人短期偿债能力的重要指标,计算公式为:流动资产/流动负债。较高的流动比率说明贷款人具备较强的短期偿债能力,财务状况较为稳健。金融机构会通过计算流动比率,评估贷款人的短期偿债能力和财务风险。

三、资产回报率

资产回报率是衡量贷款人资产利用效率的重要指标,计算公式为:净利润/资产总额。较高的资产回报率说明贷款人具备较强的盈利能力和资产管理能力,财务状况较为良好。金融机构会通过计算资产回报率,评估贷款人的盈利能力和财务健康状况。

五、综合分析与决策

通过对收入与支出、资产与负债、信用记录和财务比率的综合分析,可以全面评估贷款人的财务状况,为贷款决策提供科学依据。金融机构会根据综合分析结果,评估贷款人的偿还能力和信用风险,决定是否批贷和贷款利率。

一、风险评估

通过综合分析,金融机构可以全面了解贷款人的财务状况和信用风险,做出科学的风险评估。对于财务状况良好、信用记录优异的贷款人,通常会被视为低风险借款对象,可以获得较低的贷款利率和较高的贷款额度。对于财务状况较差、信用记录不佳的贷款人,金融机构可能会要求提供额外的担保或提高贷款利率,以降低借贷风险。

二、决策支持

综合分析结果为金融机构的贷款决策提供重要支持。通过对各项指标的细致分析,可以帮助金融机构做出科学、合理的贷款决策,降低借贷风险,提高贷款质量。同时,综合分析结果也可以为贷款人提供财务管理建议,帮助其改善财务状况,提高信用评分。

三、持续监控

贷款发放后,金融机构需要对贷款人的财务状况进行持续监控,及时发现潜在风险。通过定期更新财务分析报告,可以帮助金融机构及时了解贷款人的财务状况变化,采取相应的风险控制措施,确保贷款的安全性和稳定性。

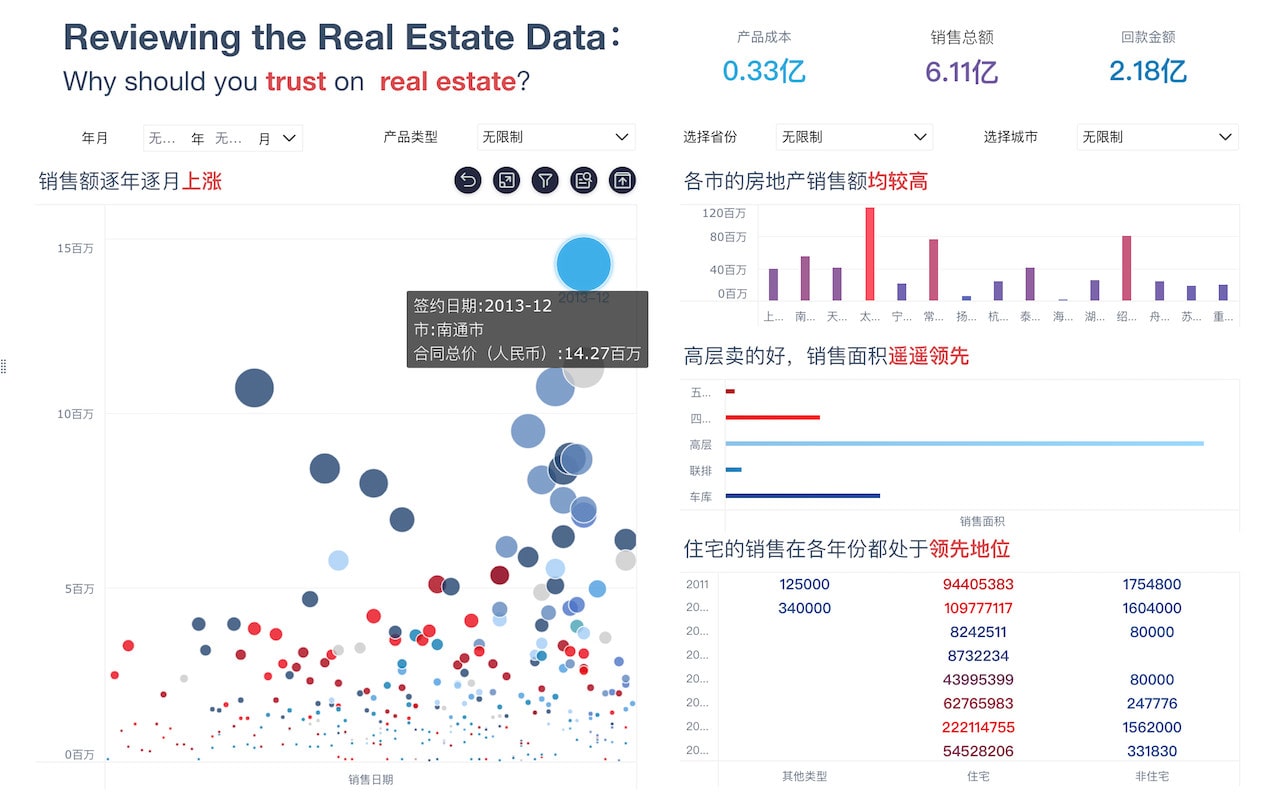

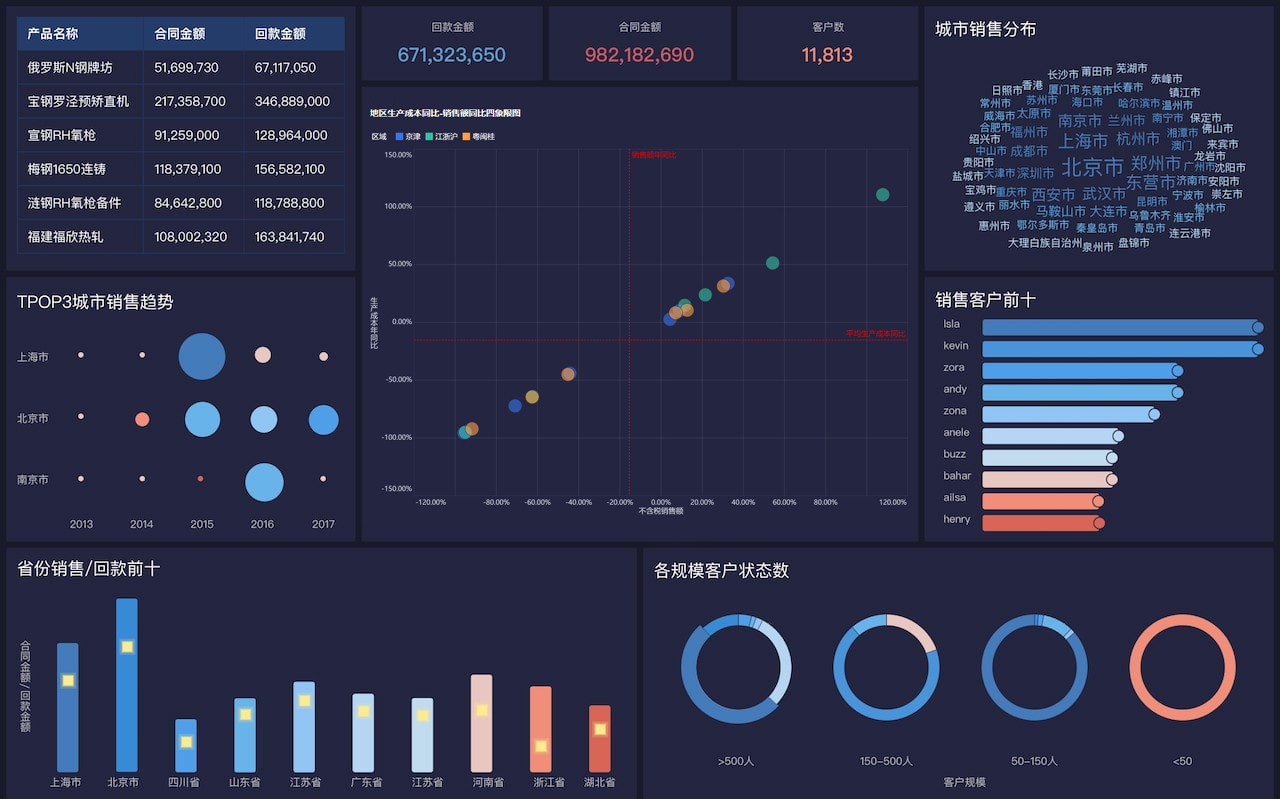

利用FineBI等数据分析工具,可以高效、准确地进行贷款人的财务状况分析。FineBI是一款专业的数据分析工具,具备强大的数据处理和分析功能,能够帮助金融机构快速、准确地完成贷款人财务状况的评估,为贷款决策提供科学依据。

FineBI官网: https://s.fanruan.com/f459r;

通过以上各方面的分析,可以全面评估贷款人的财务状况,做出科学、合理的贷款决策,降低借贷风险,提高贷款质量。

相关问答FAQs:

如何分析贷款人的财务状况?

在决定是否向某个贷款人借款时,理解其财务状况至关重要。这不仅关系到个人的信贷安全,也影响到贷款的利率、期限等条件。以下是几个关键步骤和方法,帮助你全面分析贷款人的财务状况。

1. 查看信用报告和信用评分

信用报告和信用评分是分析贷款人财务状况的基础工具。信用报告提供了贷款人的信用历史,包括他们的还款记录、债务总额以及信用卡使用情况。通过以下方式可以更好地理解信用报告:

- 还款历史:检查贷款人是否按时还款,是否有逾期记录。逾期付款可能会影响其信用评分。

- 信用利用率:贷款人信用卡的使用情况反映了他们的财务管理能力。一般来说,信用利用率低于30%为佳。

- 信用账户数量:多个信用账户可能表明贷款人有良好的财务管理能力,但过多的账户也可能增加负债风险。

2. 分析财务报表

对于企业贷款人,财务报表是分析其财务状况的重要工具。通常包括资产负债表、损益表和现金流量表。分析这些报表时,可以关注以下几个方面:

- 资产负债表:查看公司的资产总额与负债总额的比例,了解其财务杠杆水平。理想情况下,资产应大于负债。

- 损益表:分析收入、成本和净利润。持续的盈利能力和稳定的收入流是贷款人财务健康的重要指标。

- 现金流量表:现金流的健康状况直接影响贷款人的偿债能力。正现金流表示公司能够维持运营并按时偿还贷款。

3. 评估债务比率

债务比率是衡量企业或个人负债水平的关键指标。常用的债务比率包括:

- 债务与资产比率:该比率越低,表明贷款人的财务风险越小。

- 利息覆盖比率:计算方式为营业利润除以利息支出。这个比率越高,贷款人支付利息的能力越强。

- 负债权益比率:该比率反映了公司使用的债务与股东权益的比例,过高的比率可能表明财务风险增加。

4. 考察贷款人的收入来源

贷款人的收入来源直接影响其还款能力。对于个人贷款人,稳定的工资收入是一个积极因素。而对于企业贷款人,收入来源的多样性和稳定性则更为重要:

- 多元化收入:如果贷款人有多种收入来源,风险会相对较低。例如,企业若能从多个客户或多个市场获得收入,财务稳定性较强。

- 收入的季节性:某些行业可能有季节性收入波动,了解这些波动能帮助评估贷款人未来的还款能力。

5. 关注行业和市场环境

贷款人的财务状况不仅受其自身经营状况的影响,也与所处行业和市场环境密切相关。以下是几个需要考虑的因素:

- 行业趋势:了解行业的发展趋势和前景,某些行业可能面临衰退,而另一些行业则可能蓬勃发展。

- 市场竞争:竞争激烈的市场可能导致价格战,从而压缩贷款人的利润空间。

- 经济环境:宏观经济因素,如通货膨胀率、利率变化等,都会对贷款人的财务状况产生影响。

6. 使用比率分析

比率分析是评估贷款人财务状况的有效工具。常用的比率包括:

- 流动比率:流动资产与流动负债的比率,反映了短期偿债能力。

- 速动比率:流动资产减去存货后的数值与流动负债的比率,更严格地反映短期偿债能力。

- 净利润率:净利润与总收入的比率,显示了贷款人的盈利能力。

7. 进行行业比较

将贷款人的财务数据与行业平均水平进行比较,可以帮助更好地理解其财务状况。通过行业比较,可以识别出贷款人是否在其行业中表现良好,或存在潜在风险。

- 相对分析:了解贷款人在行业中的地位,是否领先于竞争对手,或处于劣势。

- 趋势分析:观察贷款人过去几年的财务表现,了解其增长潜力和稳定性。

8. 考虑外部因素

在分析贷款人财务状况时,外部因素也不能忽视。这些因素可能包括:

- 政策变化:政府政策的变化可能影响贷款人的经营环境,例如税率变化、行业监管等。

- 经济周期:经济的繁荣与衰退周期会对贷款人的财务状况产生深远影响。

- 社会因素:社会经济变化和消费者行为变化也会影响贷款人的收入和偿债能力。

9. 咨询专业人士

在进行贷款人财务状况分析时,咨询财务顾问或会计师可以提供专业的视角和建议。他们可以帮助你深入解读财务报表,识别潜在风险,并提供可行的建议。

- 专业分析:专业人士能够利用其经验和技能,提供更为准确的分析。

- 风险评估:专业顾问能帮助识别和评估贷款人可能面临的财务风险。

10. 总结与建议

在分析贷款人的财务状况时,全面考虑各个因素至关重要。通过评估信用报告、财务报表、债务比率、收入来源、市场环境等,能够为决策提供有力支持。同时,借助专业人士的帮助,可以更好地理解复杂的财务数据,从而做出更明智的借款决策。贷款是一项重要的财务活动,谨慎评估贷款人的财务状况,能够有效降低借款风险。

通过以上步骤,你将能够更全面、深入地分析贷款人的财务状况,从而为自身的借款决策提供坚实的基础。

本文内容通过AI工具匹配关键字智能整合而成,仅供参考,帆软不对内容的真实、准确或完整作任何形式的承诺。具体产品功能请以帆软官方帮助文档为准,或联系您的对接销售进行咨询。如有其他问题,您可以通过联系blog@fanruan.com进行反馈,帆软收到您的反馈后将及时答复和处理。