给人贷款时的财务分析需要关注借款人的收入、支出、信用评分、负债情况以及资产和负债比率。其中,收入是最为关键的一点。收入决定了借款人的还款能力,银行或金融机构通常会要求借款人提供详细的收入证明,如工资单、税单等。通过分析借款人的收入,金融机构可以确定借款人是否具备按时还款的能力。此外,还需要考虑借款人的支出情况,包括日常生活开支、固定费用等,确保借款人有足够的剩余资金用于还款。信用评分也是非常重要的,它反映了借款人的信用历史和还款记录。负债情况则帮助金融机构了解借款人目前的财务压力,资产和负债比率则提供了借款人整体财务健康状况的一个概览。

一、收入分析

收入分析是财务分析中最基本也是最关键的部分。收入通常包括工资、奖金、投资收益等。对于自雇人士,还需要考虑其业务收入。银行或金融机构通常要求借款人提供最近几个月的工资单、税务文件或其他收入证明。这些文件有助于验证借款人的收入来源和稳定性。一个稳定的收入源是确保借款人能够按时还款的基础。对于投资收益,还需要考虑其稳定性和可持续性。通过详细的收入分析,金融机构可以初步判断借款人的还款能力。

二、支出分析

支出分析是评估借款人财务健康状况的另一个重要方面。支出通常包括日常生活开支、固定费用(如房租或按揭、车贷等)和其他可变费用(如娱乐、购物等)。金融机构通常要求借款人提供最近几个月的银行对账单,以便详细了解其支出情况。通过分析支出,金融机构可以确定借款人在扣除所有必要开支后的剩余资金是否足够用于还款。支出分析有助于全面了解借款人的财务状况,确保其有足够的资金用于还款。

三、信用评分

信用评分是评估借款人信用历史的重要指标。信用评分通常由专业的信用评级机构提供,反映了借款人的信用历史、还款记录、信用利用率等。高信用评分通常意味着借款人有良好的信用记录,按时还款的可能性较大。低信用评分则可能意味着借款人存在信用风险。金融机构通常会根据信用评分确定贷款利率和贷款条件。良好的信用评分不仅能帮助借款人获得更好的贷款条件,还能提高贷款审批的成功率。

四、负债情况

负债情况是评估借款人现有财务压力的关键因素。负债通常包括其他贷款、信用卡债务等。金融机构通常会要求借款人提供详细的负债清单,包括每笔负债的金额、利率和还款期限。通过分析负债情况,金融机构可以了解借款人的总债务负担,并判断其是否有能力承担新的贷款。负债情况分析有助于金融机构全面了解借款人的财务压力,确保其有足够的还款能力。

五、资产和负债比率

资产和负债比率是评估借款人整体财务健康状况的重要指标。资产通常包括现金、储蓄、投资、房产等。负债则包括所有未偿还的贷款和债务。资产和负债比率通过比较借款人的总资产和总负债,提供了一个全面的财务健康状况的概览。较高的资产和负债比率通常意味着借款人有较强的财务实力和还款能力。通过分析资产和负债比率,金融机构可以更全面地了解借款人的财务状况,确保其有足够的财务资源用于还款。

六、收入与支出比率

收入与支出比率是评估借款人财务管理能力的一个重要指标。该比率通过比较借款人的总收入和总支出,提供了一个借款人财务健康状况的概览。较高的收入与支出比率通常意味着借款人有较强的财务管理能力和还款能力。通过分析收入与支出比率,金融机构可以更全面地了解借款人的财务状况,确保其有足够的财务资源用于还款。

七、财务稳定性

财务稳定性是评估借款人长期还款能力的一个重要方面。财务稳定性通常包括收入的稳定性、支出的稳定性和资产的稳定性。收入的稳定性通常通过分析借款人的收入来源和收入变化来评估。支出的稳定性则通过分析借款人的支出模式和支出变化来评估。资产的稳定性则通过分析借款人的资产结构和资产变化来评估。通过分析财务稳定性,金融机构可以更全面地了解借款人的财务状况,确保其有足够的财务资源用于长期还款。

八、财务预测

财务预测是评估借款人未来还款能力的一个重要方面。财务预测通常包括收入预测、支出预测和资产预测。收入预测通常通过分析借款人的收入来源和收入变化来进行。支出预测则通过分析借款人的支出模式和支出变化来进行。资产预测则通过分析借款人的资产结构和资产变化来进行。通过财务预测,金融机构可以更全面地了解借款人的未来财务状况,确保其有足够的财务资源用于未来还款。

九、风险评估

风险评估是评估借款人还款能力的一个重要方面。风险评估通常包括信用风险、财务风险和市场风险。信用风险通常通过分析借款人的信用历史和信用评分来评估。财务风险则通过分析借款人的财务状况和财务稳定性来评估。市场风险则通过分析市场环境和市场变化来评估。通过风险评估,金融机构可以更全面地了解借款人的还款能力,确保其有足够的财务资源用于还款。

十、综合评估

综合评估是对借款人整体财务状况的全面评估。综合评估通常包括收入分析、支出分析、信用评分、负债情况、资产和负债比率、收入与支出比率、财务稳定性、财务预测和风险评估。通过综合评估,金融机构可以全面了解借款人的财务状况,确保其有足够的财务资源用于还款。综合评估有助于金融机构全面了解借款人的财务状况,提高贷款审批的成功率。

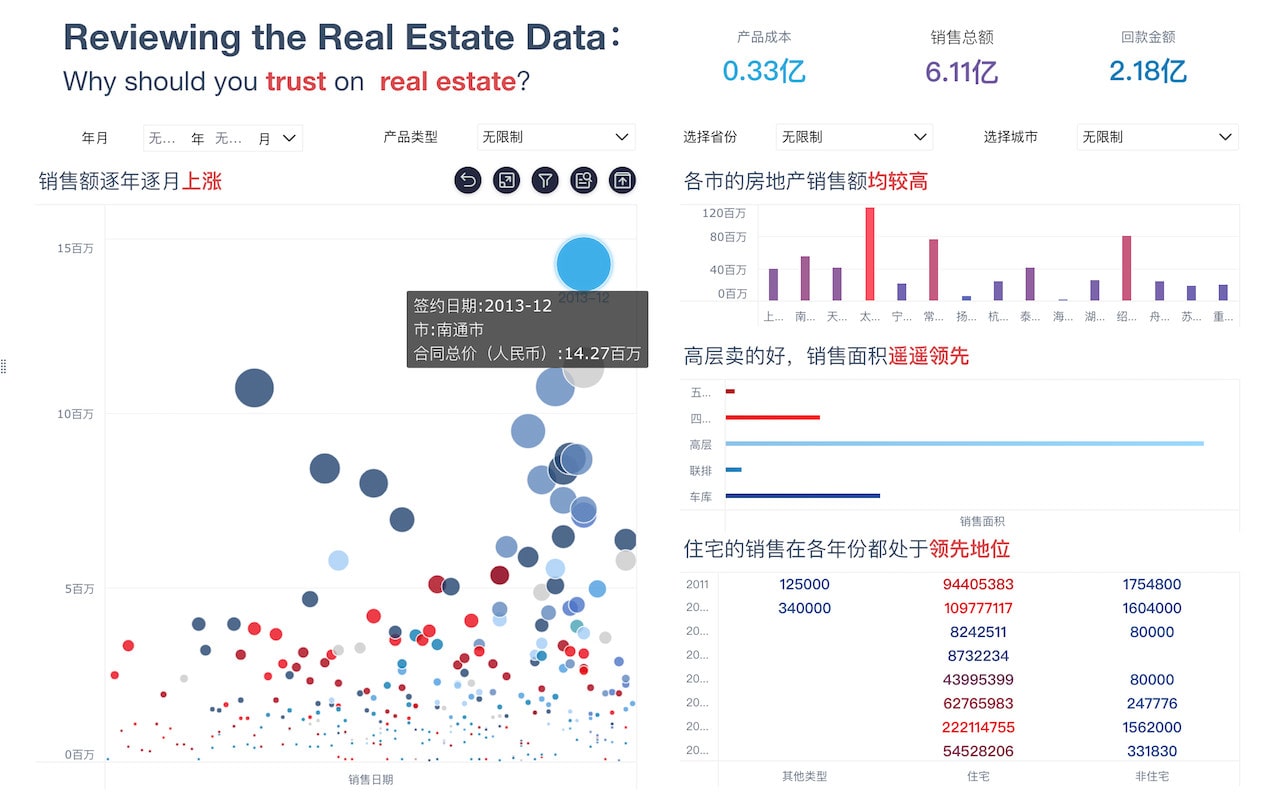

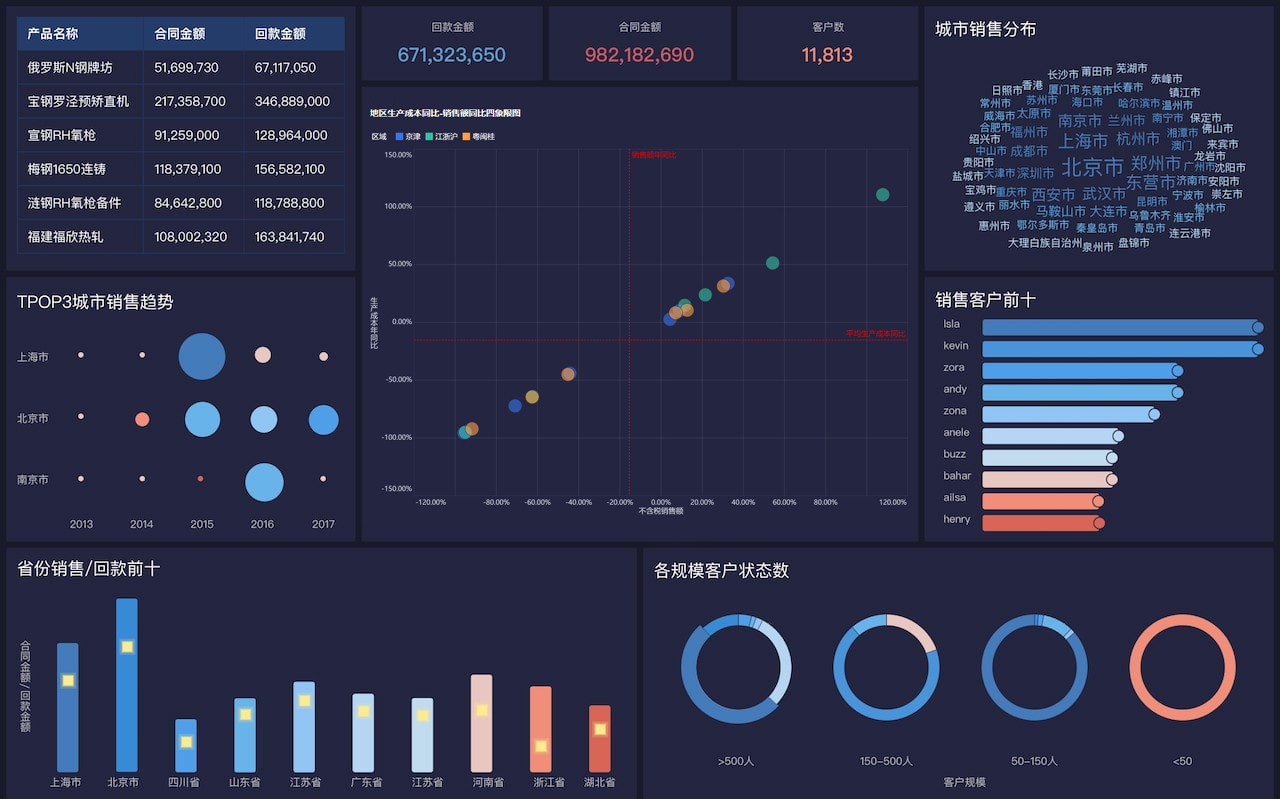

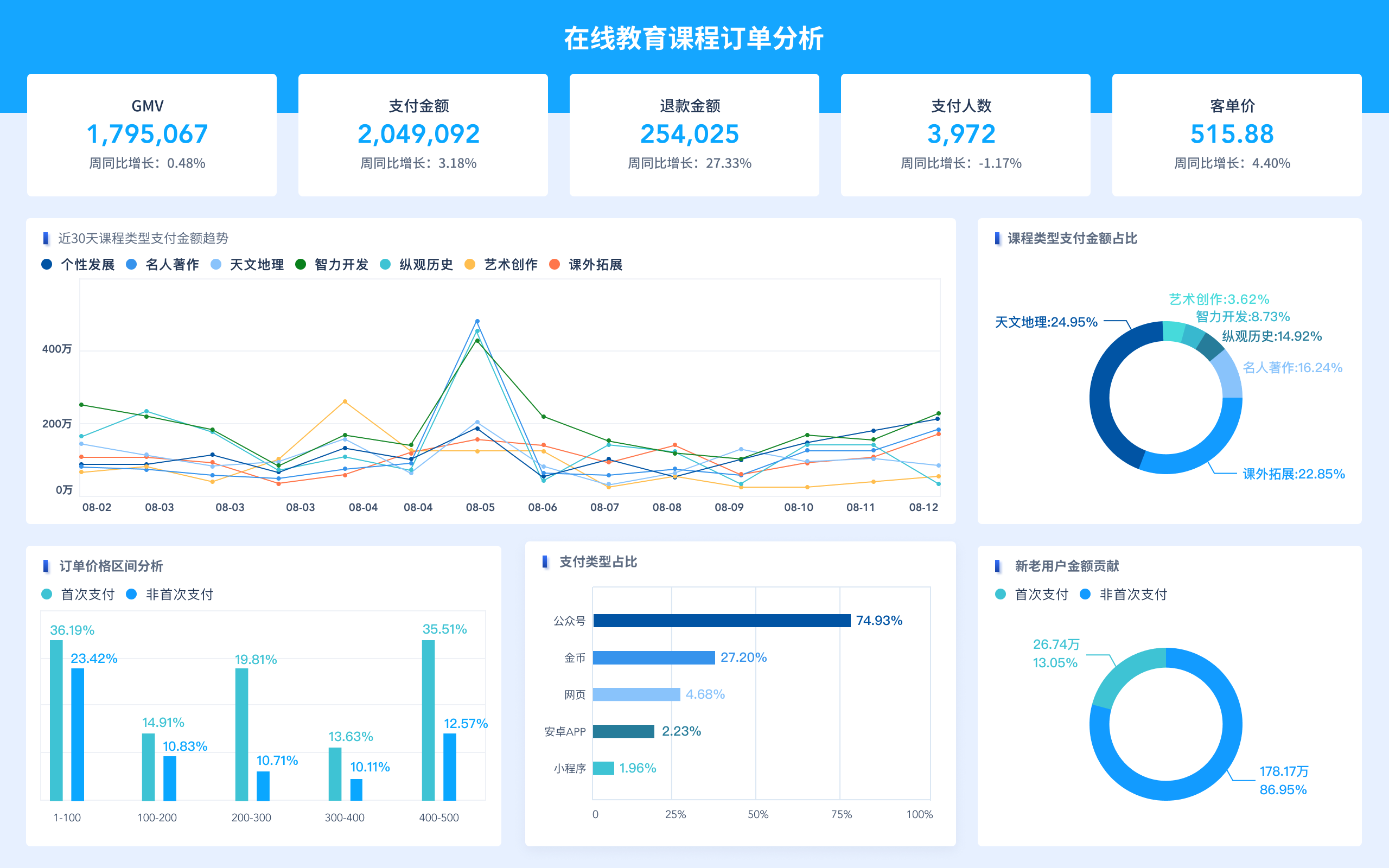

在进行财务分析时,使用现代化的BI工具如FineBI能够极大提升分析的效率和准确性。FineBI是帆软旗下的一款数据分析和商业智能工具,通过其强大的数据处理和分析功能,金融机构可以更高效地进行收入、支出、信用评分、负债情况等多方面的财务分析。使用FineBI不仅能提高数据分析的准确性,还能提供实时的财务报告和风险评估,为贷款决策提供科学依据。FineBI官网: https://s.fanruan.com/f459r;

相关问答FAQs:

FAQs

1. 如何撰写贷款的财务分析报告?

撰写贷款的财务分析报告需要系统性地收集和分析相关数据。首先,确定分析的目标,这通常包括评估借款人的偿债能力、信用风险及财务健康状况。接下来,收集借款人的财务报表,包括资产负债表、损益表和现金流量表。分析这些报表时,关注关键财务指标,如流动比率、速动比率、负债率和盈利能力指标。

在分析过程中,运用比率分析法可以帮助识别潜在的问题。例如,流动比率可以揭示借款人短期偿债能力,而负债率则显示了其长期债务承受能力。此外,进行趋势分析也非常重要,通过比较借款人过去几年的财务表现,了解其财务状况的变化趋势。

最后,总结分析结果,并提供建议。这些建议可以包括贷款金额的合理性、利率的设定以及还款计划的可行性。确保报告内容清晰、简洁,并附上必要的图表和数据支持,以便于相关方理解和决策。

2. 财务分析中应关注哪些关键指标?

在财务分析中,有几个关键指标是评估借款人财务状况的重要依据。这些指标包括:

-

流动比率(Current Ratio):流动资产与流动负债的比率,反映了借款人短期偿债能力。一般来说,流动比率超过1表示其流动资产足以覆盖流动负债。

-

速动比率(Quick Ratio):又称酸性测试比率,计算公式为(流动资产 – 存货)/ 流动负债。此指标更严格地评估借款人的短期偿债能力,尤其是在存货流动性较低的情况下。

-

负债率(Debt Ratio):总负债与总资产的比率,反映了借款人资产中有多少是通过债务融资的。高负债率可能意味着借款人面临更高的财务风险。

-

净利润率(Net Profit Margin):净利润与营业收入的比率,显示借款人在销售收入中能保留多少利润。净利润率越高,说明借款人的盈利能力越强。

-

现金流量比率(Cash Flow Ratio):经营现金流与流动负债的比率,反映借款人用现金流偿还短期负债的能力。健康的现金流是贷款偿还的基础。

通过这些指标,贷款机构能够全面了解借款人的财务状况,从而做出更为准确的贷款决策。

3. 如何解读财务分析中的趋势数据?

趋势数据的解读对于理解借款人的财务表现和未来潜力至关重要。首先,分析借款人过去几年的财务报表,关注收入、支出、利润和现金流等关键指标的变化趋势。通过比较不同年份的数据,识别出增长或下降的模式。

当收入持续增长时,这通常表明借款人的市场需求强劲,业务发展良好。然而,如果支出也在同步增长,需要进一步分析支出的构成,了解是否有可控的成本上升,还是由于不可控的外部因素所致。

净利润的变化同样值得关注。如果净利润逐年上升,说明借款人在有效控制成本的同时扩大了收入,反之则可能需要调查其盈利能力下降的原因。

现金流的趋势分析也不可忽视。正现金流的持续增长表明借款人有良好的资金周转能力,而负现金流则可能暗示借款人面临流动性风险。

最后,综合这些趋势数据,与行业平均水平进行比较,可以帮助判断借款人的相对竞争力和市场地位。通过这种深入的分析,贷款机构能够更清楚地了解借款人的财务健康状况,为贷款决策提供有力支持。

财务分析的详细流程

在进行贷款的财务分析时,全面的流程有助于确保分析的完整性和准确性。以下是一个系统化的财务分析流程,能够为贷款决策提供坚实基础。

1. 数据收集

在开始财务分析之前,收集必要的财务数据至关重要。这些数据通常包括:

- 财务报表:主要包括最近三年的资产负债表、损益表和现金流量表。

- 财务预算:了解借款人未来的财务计划及预期。

- 行业报告:提供行业基准数据,帮助进行比较分析。

2. 财务比率计算

根据收集到的数据,计算各类财务比率。这些比率通常分为以下几类:

- 流动性比率:如流动比率和速动比率,用于评估短期偿债能力。

- 盈利能力比率:如净利润率和毛利率,帮助评估企业的盈利能力。

- 杠杆比率:如负债率和利息保障倍数,分析借款人的财务风险。

3. 趋势分析

通过对比不同年份的数据,进行趋势分析。这包括:

- 收入和支出的趋势:识别增长或下降的模式。

- 利润变化趋势:分析净利润及其构成的变化。

- 现金流趋势:观察经营活动产生的现金流是否稳定。

4. 竞争分析

将借款人的财务指标与行业平均水平进行比较,了解其在行业中的地位。这通常涉及:

- 相对市场份额:判断借款人在行业中的竞争力。

- 同行业比较:识别借款人的强项和弱项。

5. 风险评估

基于前面的分析,识别潜在的财务风险。这包括:

- 流动性风险:短期内是否能满足财务义务。

- 信用风险:借款人违约的可能性。

6. 报告撰写

将分析结果整理成报告,确保内容清晰、逻辑严谨。报告应包括:

- 分析背景:说明分析的目的和重要性。

- 财务数据概述:总结关键财务指标。

- 趋势和比较分析:详细描述财务趋势和行业比较。

- 风险评估:总结识别的风险及其潜在影响。

- 建议和结论:为贷款决策提供依据。

7. 定期复审

财务分析不是一次性的工作。定期复审借款人的财务状况,及时调整贷款策略和风险管理措施是必要的。这可以通过定期更新财务数据和持续监测市场动态来实现。

结论

撰写贷款的财务分析是一项复杂而重要的任务。通过系统的流程,全面的指标分析和深入的趋势解读,贷款机构能够更好地评估借款人的财务状况,为贷款决策提供科学依据。在这个过程中,数据的准确性和分析的深度是成功的关键。通过持续的学习与实践,金融专业人士能够不断提高财务分析的能力,为金融市场的稳定与发展做出贡献。

本文内容通过AI工具匹配关键字智能整合而成,仅供参考,帆软不对内容的真实、准确或完整作任何形式的承诺。具体产品功能请以帆软官方帮助文档为准,或联系您的对接销售进行咨询。如有其他问题,您可以通过联系blog@fanruan.com进行反馈,帆软收到您的反馈后将及时答复和处理。