在撰写现金流量表数据的可靠性不足分析报告时,首先需要明确现金流量表数据可靠性不足的主要原因,这些原因包括会计政策选择不当、数据输入错误、管理层舞弊、内部控制失效等。其中,会计政策选择不当可能会导致现金流量表数据与实际情况不符。例如,不同的会计政策可能对现金流入和现金流出进行不同的确认和计量,从而影响现金流量表的准确性。为了避免这种情况,企业应严格按照会计准则选择和应用会计政策,同时定期进行审计和检查,确保现金流量表数据的真实性和准确性。

一、会计政策选择不当

会计政策的选择对企业的财务报表有着重要的影响。不同的会计政策会对企业的财务状况和经营成果产生不同的影响。在现金流量表中,会计政策选择不当可能导致数据失真。例如,在确认收入时,如果选择了不适当的会计政策,可能会导致现金流入被高估或低估。企业应严格按照会计准则选择和应用会计政策,并确保这些政策的一致性和合理性。定期进行内部审计和外部审计,检查会计政策的应用情况,确保财务报表的准确性和可靠性。

二、数据输入错误

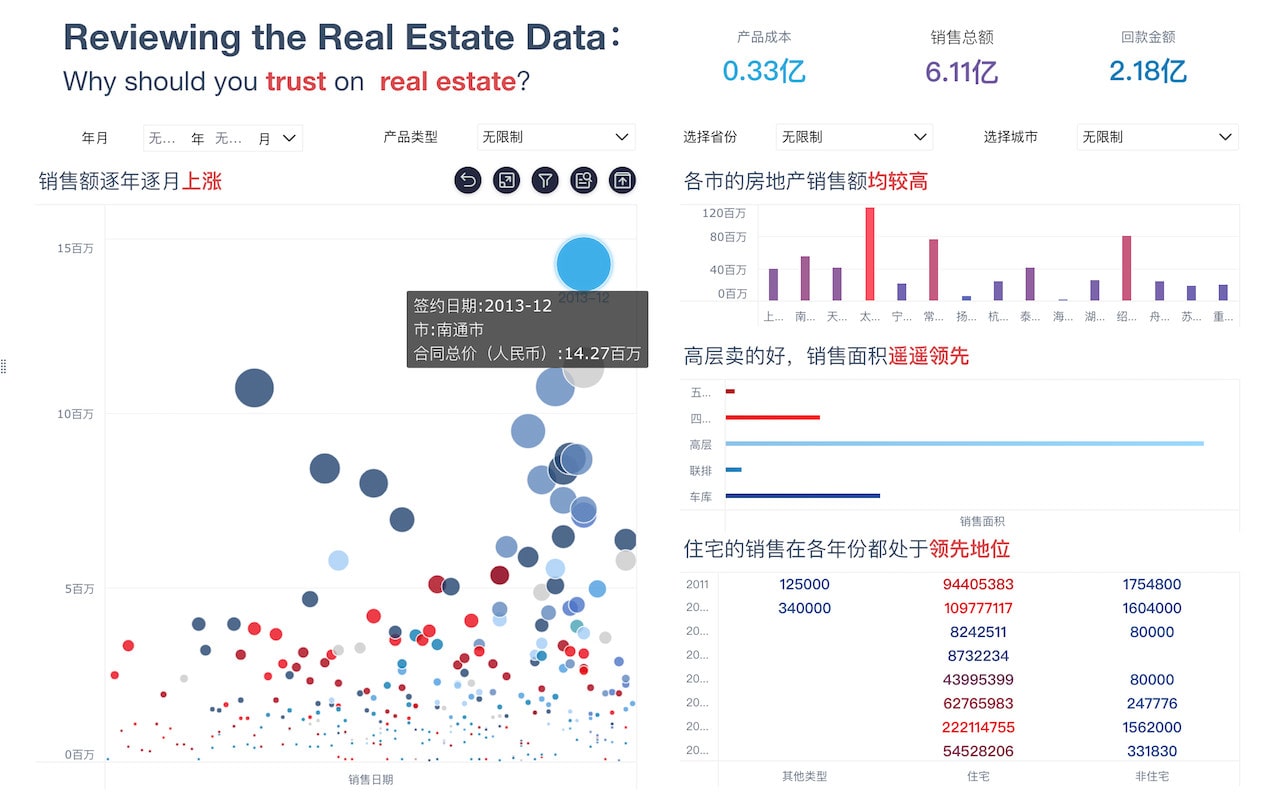

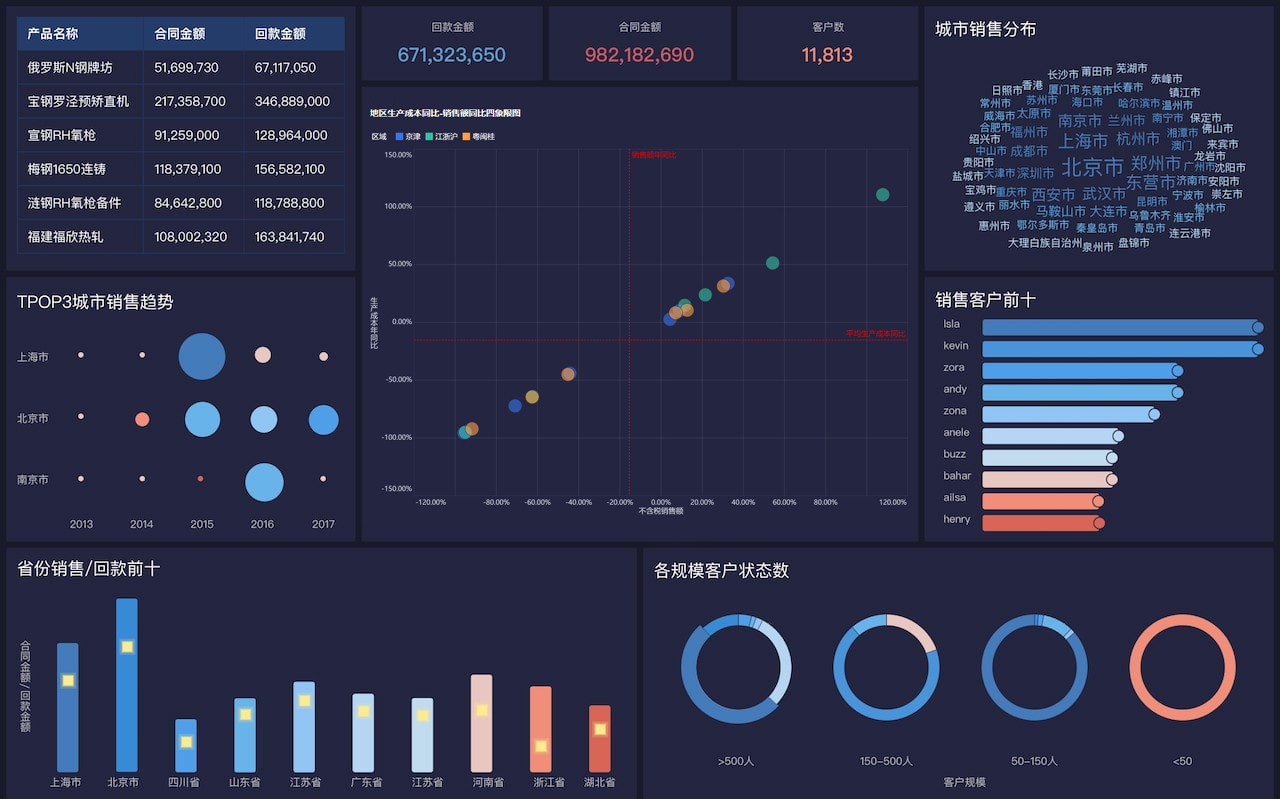

数据输入错误是导致现金流量表数据不准确的重要原因之一。在实际操作过程中,由于人为因素或系统故障,可能会出现数据输入错误。这些错误可能导致现金流量表数据失真,影响企业的财务决策。为了减少数据输入错误,企业应加强数据输入的审核和检查,采用先进的财务管理软件,确保数据输入的准确性和一致性。例如,FineBI作为帆软旗下的产品,可以提供高效的数据输入和分析功能,帮助企业提高数据准确性和决策效率。

三、管理层舞弊

管理层舞弊是导致现金流量表数据不可靠的重要原因之一。管理层可能通过伪造或篡改财务数据来掩盖企业的真实财务状况,从而误导投资者和债权人。管理层舞弊不仅破坏了财务报表的真实性和可靠性,还会对企业的声誉和信用造成严重影响。为了防止管理层舞弊,企业应建立健全的内部控制制度,加强对管理层的监督和约束,定期进行内部审计和外部审计,确保财务报表的真实性和可靠性。

四、内部控制失效

内部控制是保障企业财务报表真实性和可靠性的重要手段。内部控制失效可能导致财务数据失真,从而影响现金流量表的准确性和可靠性。内部控制失效的原因可能包括:内部控制制度不健全、执行不力、监督不力等。为了提高财务报表的可靠性,企业应建立健全的内部控制制度,加强内部控制的执行和监督,定期进行内部审计和外部审计,确保财务报表的真实性和可靠性。

五、外部审计的重要性

外部审计是确保财务报表真实性和可靠性的重要手段。外部审计可以发现和纠正财务报表中的错误和舞弊,提供独立的审计意见,增强财务报表的可信度。外部审计的独立性和专业性是其有效性的保证。企业应选择具有良好声誉和专业素质的外部审计机构,定期进行外部审计,并根据审计意见进行整改,确保财务报表的真实性和可靠性。

六、信息技术的重要性

信息技术的发展为企业的财务管理提供了新的工具和手段。先进的信息技术可以提高数据处理的效率和准确性,减少人为因素的影响,从而提高财务报表的可靠性。例如,FineBI作为帆软旗下的产品,提供了高效的数据处理和分析功能,帮助企业提高财务报表的准确性和可靠性。企业应积极采用先进的信息技术,提升财务管理水平,确保财务报表的真实性和可靠性。

七、案例分析

通过对一些典型案例的分析,可以更好地理解现金流量表数据可靠性不足的原因和解决措施。例如,某企业由于会计政策选择不当和数据输入错误,导致现金流量表数据失真,最终被外部审计发现并整改。通过对该案例的分析,可以发现会计政策选择和数据输入的重要性,以及内部控制和外部审计的必要性。企业应从这些案例中吸取教训,加强财务管理,确保现金流量表数据的真实性和可靠性。

八、结论与建议

现金流量表数据的可靠性对企业的财务管理和决策具有重要影响。为了提高现金流量表数据的可靠性,企业应从会计政策选择、数据输入、管理层舞弊、内部控制、外部审计和信息技术等方面入手。具体措施包括:严格按照会计准则选择和应用会计政策,采用先进的财务管理软件,建立健全的内部控制制度,加强内部审计和外部审计,积极采用先进的信息技术等。通过这些措施,企业可以提高财务报表的真实性和可靠性,增强财务管理的科学性和有效性。

FineBI官网: https://s.fanruan.com/f459r;

相关问答FAQs:

撰写一份关于现金流量表数据可靠性不足的分析报告需要全面、系统地分析原因、影响以及改进措施。以下是一个详细的写作框架,以及各部分的内容提示,帮助你构建一份完整的报告。

标题:现金流量表数据的可靠性不足分析报告

1. 引言

在引言部分,简要介绍现金流量表的重要性。现金流量表作为企业财务报表的重要组成部分,能够反映企业在一定时期内的现金流入和流出情况,为管理层和投资者提供决策依据。然而,数据的可靠性不足可能导致误导性的信息,从而影响企业的财务健康评估。

2. 现金流量表的基本概念

- 定义:现金流量表是记录企业在一定会计期间内现金及现金等价物的流入和流出情况的财务报表。

- 重要性:现金流量表能够帮助利益相关者了解企业的现金流状况、偿债能力和营运能力。

3. 数据可靠性的重要性

- 确保决策的有效性:数据可靠性直接关系到管理层和投资者的决策质量。

- 影响企业形象:不可靠的数据可能导致信任危机,影响企业的声誉和融资能力。

4. 现金流量表数据可靠性不足的表现

- 数据不一致性:现金流量表中的数据可能与其他财务报表(如利润表、资产负债表)存在不一致的情况。

- 信息缺失:部分重要的现金流入或流出项目未被记录,导致数据不完整。

- 计算错误:在现金流的计算过程中可能存在人为错误或技术问题。

5. 数据可靠性不足的原因分析

- 内部控制不足:企业在内部控制制度上可能存在漏洞,未能有效监督和核实现金流量数据。

- 会计政策不当:选择不合适的会计政策,可能导致现金流量表数据的失真。

- 人为因素:员工的失误、疏忽或故意篡改数据都会影响现金流量表的可靠性。

- 外部环境因素:经济环境变化、法规政策调整等外部因素也可能导致数据的波动。

6. 数据可靠性不足的影响

- 对决策的影响:不可靠的数据可能导致错误的经营决策,影响企业的长期发展。

- 法律风险:数据失真可能引发法律诉讼,导致企业面临赔偿和罚款的风险。

- 投资者信心下降:数据的不可信会使投资者对企业失去信心,影响融资和股价表现。

7. 改进措施

- 加强内部控制:建立健全的内部控制制度,确保现金流量数据的准确性和可靠性。

- 定期审计:通过内部和外部审计,定期对现金流量数据进行核实和评估。

- 培训员工:对相关员工进行培训,提高其财务意识和数据处理能力,减少人为错误的发生。

- 采用信息技术:借助现代信息技术,提升数据处理的效率和准确性,例如使用财务软件进行自动化计算和记录。

8. 结论

现金流量表数据的可靠性对企业的管理和决策具有重要影响。通过深入分析其不足之处,找出根本原因,并采取有效的改进措施,可以显著提升数据的准确性和可信度,从而为企业的可持续发展提供有力支持。

附录

- 相关法律法规

- 参考文献

- 附加数据和图表

FAQ部分

1. 为什么现金流量表的数据可靠性如此重要?

现金流量表的数据可靠性至关重要,因为它直接影响到企业的财务决策和投资者的信任度。可靠的数据能够帮助管理层评估企业的财务状况,做出有效的战略决策。同时,投资者和债权人依赖这些数据来判断企业的偿债能力和盈利能力。不准确的数据可能导致错误的决策,甚至引发法律和财务风险。

2. 如何评估现金流量表数据的可靠性?

评估现金流量表数据的可靠性可以通过多个方面进行。首先,检查数据的一致性,确保现金流量表与其他财务报表(如利润表和资产负债表)之间的协调性。其次,进行数据的来源审查,确保数据来自可靠的内部或外部来源。此外,定期进行内部和外部审计,有助于发现潜在问题,增强数据的可信性。

3. 企业可以采取哪些措施来提高现金流量表的数据可靠性?

企业可以通过多种措施来提高现金流量表的数据可靠性。建立健全的内部控制制度是首要任务,以确保数据的收集和处理过程受到监督。同时,定期进行审计和评估,及时发现并纠正数据问题。此外,培训相关员工,提高其财务数据处理能力,以及引入先进的财务软件和信息系统,也能够显著提升数据的准确性和可靠性。

通过上述内容的撰写,形成一份结构清晰、内容丰富的现金流量表数据可靠性不足分析报告。这将有助于深入理解问题的根源,并为企业提供可行的解决方案。

本文内容通过AI工具匹配关键字智能整合而成,仅供参考,帆软不对内容的真实、准确或完整作任何形式的承诺。具体产品功能请以帆软官方帮助文档为准,或联系您的对接销售进行咨询。如有其他问题,您可以通过联系blog@fanruan.com进行反馈,帆软收到您的反馈后将及时答复和处理。