在金融领域,BI风控模型验证是确保企业决策安全的重要步骤。准确的验证过程能有效防范风险,提升业务运作效率。本文将重点讨论金融BI风控模型验证需要注意的几个关键点,包括数据质量、模型选择、模型测试、结果解释以及持续监控。通过深入解析这些要点,帮助你更好地理解和实施金融BI风控模型验证,为企业带来更安全可靠的数据决策支持。

一、数据质量

在金融BI风控模型验证中,数据质量是基础。如果基础数据存在问题,那么无论模型多么先进,其输出结果也会存在偏差。因此,确保数据的准确性和完整性至关重要。

1. 数据准确性

数据准确性是指数据在获取、处理、存储和使用过程中保持真实、无误的状态。金融机构的数据通常来源广泛,包括客户交易记录、市场行情数据、财务报表等。这些数据在流通过程中容易出现错误或偏差,影响模型的准确性。

为确保数据准确性,企业应建立严格的数据校验机制,涵盖数据采集、传输、存储和处理的各个环节。同时,要定期进行数据清洗,纠正错误数据,删除重复数据,填补缺失数据。

- 建立数据标准化流程

- 使用数据校验算法

- 定期审计数据质量

通过这些措施,可以大大提高数据的准确性,进而提升模型的可靠性。

2. 数据完整性

数据完整性指的是数据在采集和传输过程中没有丢失或被篡改。金融数据的完整性直接影响风控模型的有效性和准确性。例如,缺少某一交易记录可能导致风险评估结果出现偏差。

为保证数据完整性,需要从数据源头进行控制,确保数据采集的全面性。同时,在数据传输和存储过程中,采用加密技术和数据备份措施,防止数据丢失和篡改。

- 数据加密传输

- 定期数据备份

- 实施数据完整性检查

通过以上措施,确保数据在整个生命周期中的完整性,从而保障模型验证的准确性。

二、模型选择

在金融BI风控模型验证过程中,选择合适的模型是关键。不同的风控模型有各自的适用场景和优缺点,选择适合企业和业务需求的模型非常重要。

1. 模型类型与适用场景

常见的金融风控模型包括信用评分模型、欺诈检测模型、市场风险模型等。不同模型适用于不同的业务场景,如信用评分模型适用于评估客户信用状况,欺诈检测模型用于识别潜在的欺诈行为,市场风险模型则用于评估市场波动带来的风险。

在选择模型时,企业需要充分考虑业务需求和数据特点。例如,对于高频交易的业务场景,需要选择能够快速响应和处理大量数据的模型。而对于长期信用评估,则需要选择能够全面考虑客户历史行为和信用状况的模型。

- 信用评分模型

- 欺诈检测模型

- 市场风险模型

选择适合的模型类型和应用场景,可以有效提升风控模型的效果和准确性。

2. 模型性能与稳定性

模型的性能和稳定性直接影响风控的效果。性能好的模型能够在短时间内处理大量数据,提供准确的风险评估结果。而稳定性好的模型则能够在不同的市场环境和数据变化下保持一致的表现。

在选择模型时,企业需要进行充分的模型性能测试和稳定性验证。例如,通过历史数据进行回测,评估模型在不同市场环境下的表现。同时,使用不同的数据集进行交叉验证,确保模型的稳定性和泛化能力。

- 历史数据回测

- 交叉验证

- 压力测试

通过这些措施,确保选择的模型在实际应用中能够稳定、高效地运行。

三、模型测试

模型测试是验证金融BI风控模型有效性的重要环节。通过科学的测试方法和手段,评估模型的准确性和可靠性。

1. 测试方法

常见的模型测试方法包括回测、前测和实时测试。回测是利用历史数据对模型进行验证,评估模型在过去数据上的表现。前测则是使用分割的数据集进行验证,评估模型在未见数据上的表现。实时测试是将模型应用于实际业务场景,评估其在真实环境中的表现。

在实际操作中,可以结合多种测试方法,全面评估模型的性能。例如,先通过回测检验模型的历史表现,再通过前测评估模型的泛化能力,最后通过实时测试验证模型的实际应用效果。

- 回测

- 前测

- 实时测试

通过这些测试方法,全面评估模型的准确性和可靠性。

2. 测试指标

在模型测试中,需要设定合理的测试指标,评估模型的各项性能。常见的测试指标包括准确率、召回率、F1值、AUC等。

准确率是指模型预测结果与实际结果的匹配程度,召回率是指模型能够识别出所有正例的比例,F1值是准确率和召回率的调和平均数,AUC则是ROC曲线下的面积,用于评估模型的分类效果。

在实际测试中,可以根据业务需求和数据特点,选择合适的测试指标。例如,对于信用评分模型,可以重点关注准确率和召回率;对于欺诈检测模型,则可以重点关注F1值和AUC。

- 准确率

- 召回率

- F1值

- AUC

通过设定合理的测试指标,全面评估模型的性能,确保模型在实际应用中的效果。

四、结果解释

金融BI风控模型验证的结果解释是将模型输出的结果进行解读和应用的重要环节。通过合理的解释,帮助决策者理解模型结果,做出科学决策。

1. 可解释性

模型的可解释性是指模型输出结果的透明度和可理解性。金融风控模型的结果通常涉及复杂的算法和数据处理,普通用户难以理解。因此,提升模型的可解释性,帮助用户理解模型结果非常重要。

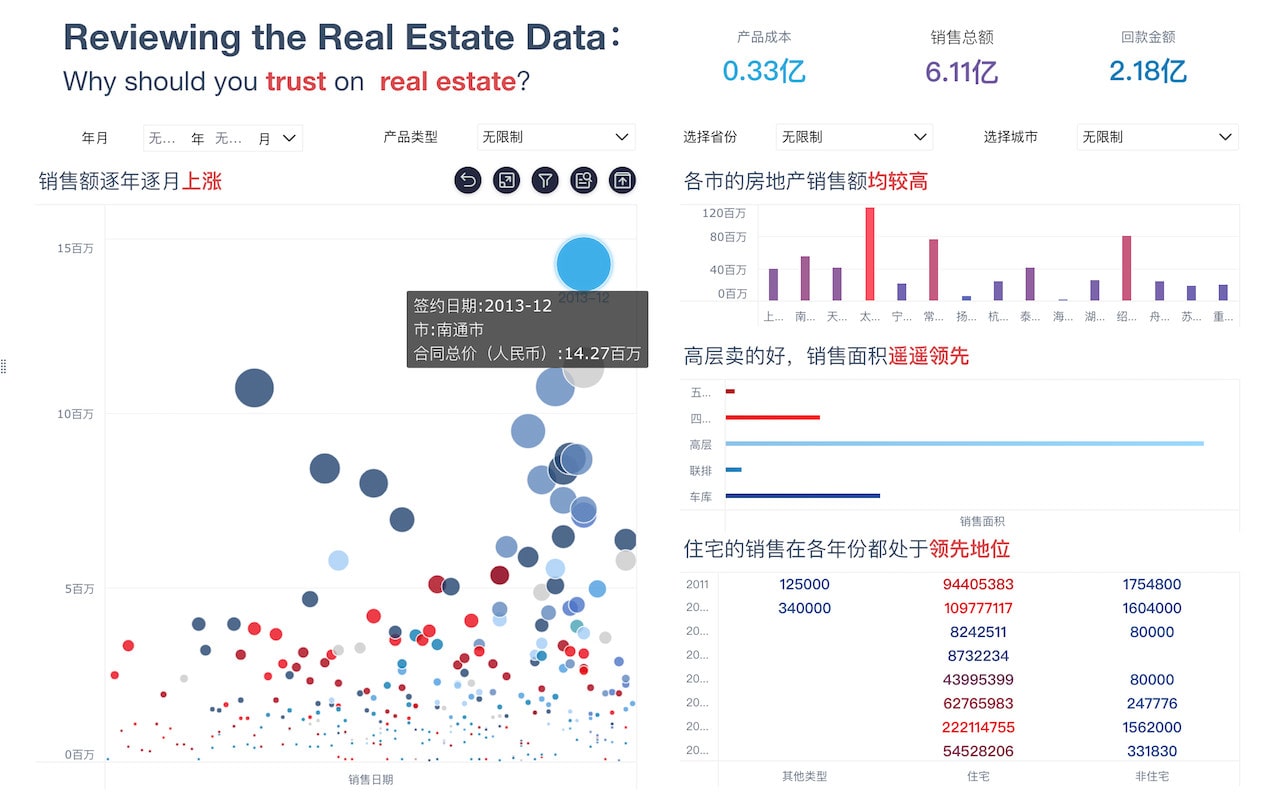

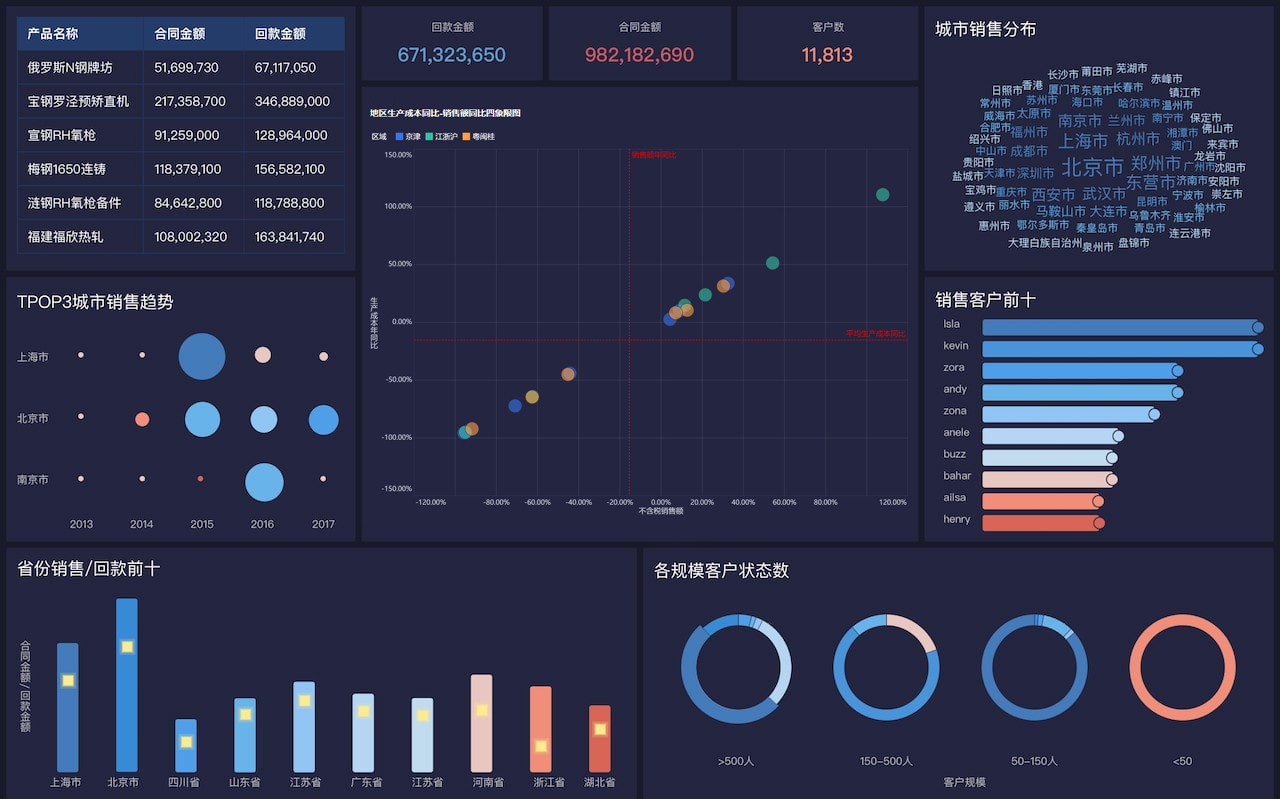

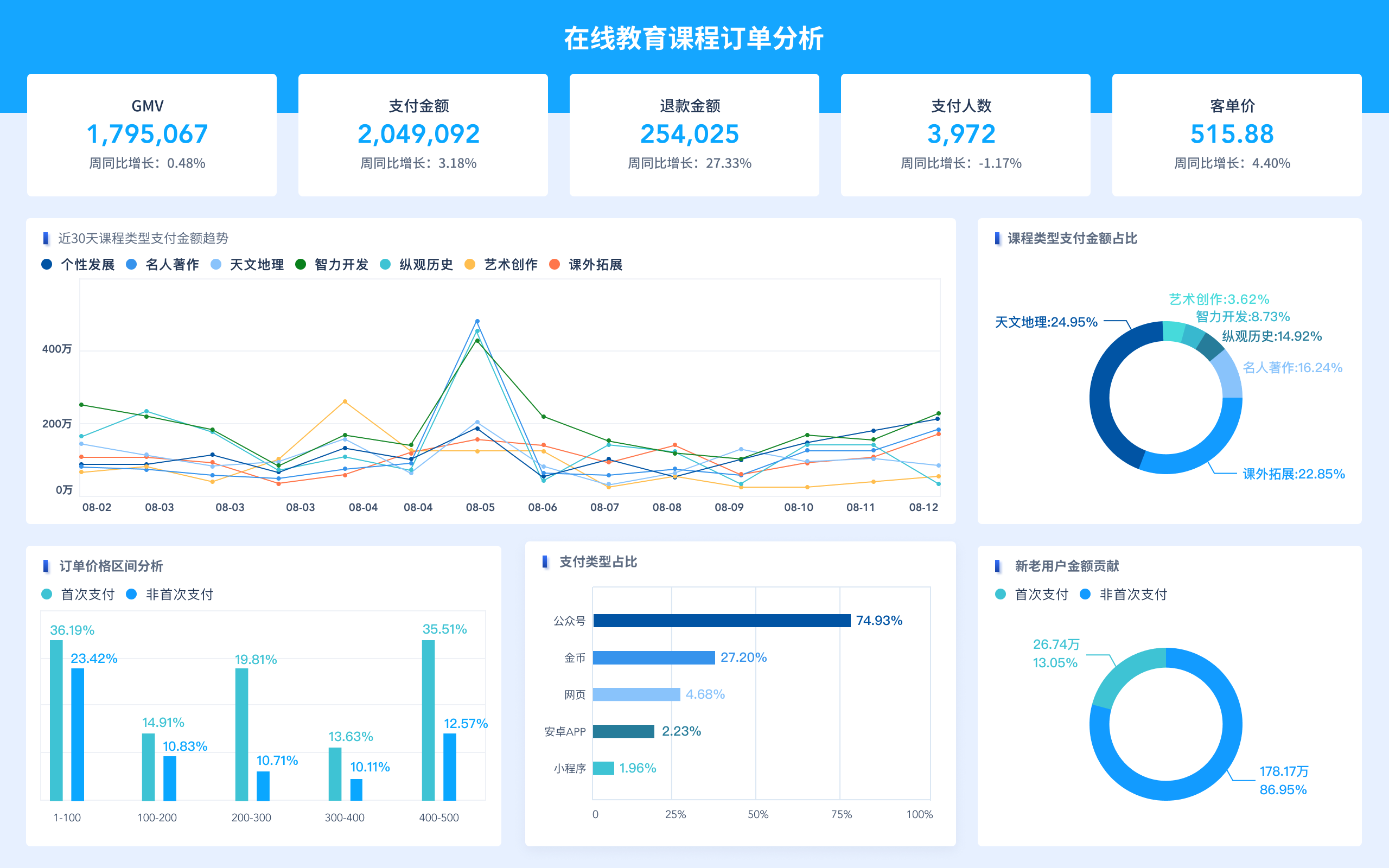

为提升模型的可解释性,可以采用可视化技术,将复杂的模型结果以图表、仪表盘等形式展示。例如,可以使用饼图展示不同风险等级的客户比例,使用折线图展示风险评分的变化趋势。

- 可视化展示

- 图表解读

- 仪表盘展示

通过这些措施,帮助用户直观理解模型结果,提升决策的科学性和准确性。

2. 应用场景

模型结果的应用场景是指将模型输出结果应用于实际业务中的具体方式。例如,信用评分模型的结果可以用于客户信用评估,决定是否批准贷款;欺诈检测模型的结果可以用于识别潜在的欺诈行为,采取相应的防范措施。

在实际应用中,企业需要根据业务需求和模型结果,制定合理的决策策略。例如,对于信用评分模型,可以设定不同的信用评分等级,对不同等级的客户采取不同的贷款政策;对于欺诈检测模型,可以设定不同的风险等级,对高风险交易进行重点监控。

- 信用评分应用

- 欺诈检测应用

- 风险等级设定

通过合理的应用场景设计,充分发挥模型结果的价值,提升业务决策的科学性和有效性。

五、持续监控

金融BI风控模型的验证不是一次性的工作,而是需要持续监控和优化的过程。通过持续监控,及时发现问题,进行模型优化,提升模型的稳定性和有效性。

1. 实时监控

实时监控是指对模型的运行状态和输出结果进行实时监控。通过实时监控,可以及时发现模型运行中的问题,进行调整和优化。

为实现实时监控,可以采用自动化监控系统,对模型的运行状态、输出结果进行实时监控和分析。例如,可以设定预警阈值,当模型输出结果超出预警阈值时,发出预警信号,提醒相关人员进行处理。

- 自动化监控系统

- 预警阈值设定

- 实时数据分析

通过实时监控,及时发现和处理模型运行中的问题,确保模型的稳定性和有效性。

2. 模型优化

模型优化是指根据监控结果和实际业务需求,对模型进行调整和优化。金融市场环境和数据特点随时变化,模型需要不断优化以适应新的环境和需求。

为实现模型优化,可以采用多种优化方法,如调整模型参数、更新数据集、引入新特征等。例如,当市场环境发生变化时,可以更新模型的数据集,重新训练模型;当模型性能不理想时,可以调整模型参数,优化模型结构。

- 调整模型参数

- 更新数据集

- 引入新特征

通过持续的模型优化,提升模型的适应性和稳定性,确保模型在实际应用中的效果。

总结

金融BI风控模型验证是一个复杂而重要的过程,需要从数据质量、模型选择、模型测试、结果解释和持续监控等多个方面进行全面考虑和实施。通过科学的验证方法和手段,确保模型的准确性和可靠性,从而提升企业的风控能力和决策水平。在实际操作中,推荐使用FineBI这一企业级一站式BI数据分析与处理平台,帮助企业汇通各个业务系统,从源头打通数据资源,实现从数据提取、集成到数据清洗、加工,到可视化分析与仪表盘展现。FineBI在线免费试用。

本文相关FAQs

金融BI风控模型验证要注意什么?

在金融BI风控模型验证过程中,需要注意多个关键方面,以确保模型的准确性和有效性。以下是几个重要的注意事项:

- 数据质量和完整性:数据是模型的基础,确保数据的质量和完整性非常重要。任何缺失或错误的数据都可能导致模型结果偏差。

- 特征选择和工程:在构建模型之前,仔细选择和处理特征是关键。特征工程可以帮助提升模型的表现,但选错特征可能会引入噪音。

- 模型假设和前提:不同模型基于不同的假设和前提,选择适合的模型至关重要。例如,线性回归假设变量之间有线性关系,而决策树模型则不需要这种假设。

- 模型稳定性和鲁棒性:验证模型在不同数据集上的表现,确保其稳定性和鲁棒性。模型应该不仅在训练集上表现良好,在测试集和实际应用中也应有良好的表现。

- 模型的可解释性:特别是在金融风控领域,模型的可解释性非常重要。确保模型结果是可解释的,以便在进行决策时能够理解其背后的逻辑。

如何确保金融BI风控模型的数据质量和完整性?

要确保金融BI风控模型的数据质量和完整性,可以从以下几个方面入手:

- 数据清洗:对原始数据进行清洗,处理缺失值、异常值和重复值。常见的方法包括插值、删除缺失值和使用统计方法填补数据。

- 数据标准化:将数据标准化处理,以消除量纲的影响,使不同特征之间可比。例如,使用归一化或标准化方法将数据转换为同一量纲。

- 数据验证:通过交叉验证等方法对数据进行验证,确保数据的可靠性。随机抽取部分数据进行验证是一种常见的方法。

- 数据源整合:将来自不同数据源的数据进行整合,确保数据的一致性和完整性。这可能涉及到数据格式转换和数据匹配。

在特征选择和工程方面有哪些技巧?

特征选择和工程是模型构建中的关键步骤,可以从以下几个方面进行优化:

- 特征选择:使用相关性分析、PCA等方法筛选出对模型有重要影响的特征,剔除无关或冗余特征。

- 特征组合:通过特征组合生成新的特征,例如,两个变量相乘或相除,可能会产生有用的新特征。

- 特征变换:对特征进行变换,如对数变换、平方根变换等,可以使数据更适合模型的假设。

- 使用领域知识:结合金融领域的专业知识,选择和处理特征。例如,信用评分、收入水平等特征在金融风控模型中通常具有重要意义。

如何验证金融BI风控模型的稳定性和鲁棒性?

验证模型的稳定性和鲁棒性是确保其在不同情况下都能表现良好的关键步骤。可以考虑以下方法:

- 交叉验证:使用交叉验证方法对模型进行验证,确保模型在不同数据集上的表现一致。例如,K折交叉验证可以有效评估模型的稳定性。

- 敏感性分析:对模型输入参数进行敏感性分析,评估模型对不同输入的反应。这样可以发现模型的潜在弱点和改进空间。

- 压力测试:在极端情况下对模型进行压力测试,评估其在非常规条件下的表现。比如,模拟金融市场的剧烈波动来测试模型的鲁棒性。

- 时间验证:使用时间序列数据进行验证,确保模型在不同时间段内的表现稳定。金融数据通常具有时间依赖性,时间验证尤为重要。

在金融BI风控模型中,FineBI工具有什么优势?

在金融BI风控模型中,FineBI工具具有多项优势:

- 数据处理能力强:FineBI可以高效处理大规模数据,支持多种数据源的接入和整合,确保数据质量和完整性。

- 强大的分析功能:FineBI提供丰富的分析功能,包括多维分析、数据挖掘、可视化等,帮助用户深入挖掘数据价值。

- 易用性高:FineBI的界面友好,操作简便,用户无需编程基础即可上手使用,极大降低了使用门槛。

- 高效的风控模型验证:FineBI支持多种模型验证方法,帮助用户快速验证和优化风控模型,提高模型的准确性和鲁棒性。

想要体验FineBI的强大功能?点击以下链接进行在线免费试用吧!

本文内容通过AI工具匹配关键字智能整合而成,仅供参考,帆软不对内容的真实、准确或完整作任何形式的承诺。具体产品功能请以帆软官方帮助文档为准,或联系您的对接销售进行咨询。如有其他问题,您可以通过联系blog@fanruan.com进行反馈,帆软收到您的反馈后将及时答复和处理。