金融数字化转型究竟转什么?这是一个颇具深度的问题。可以总结为以下几点:数据驱动决策、技术赋能创新、用户体验优化、风险管理升级、合规性提升。这篇文章将详细解析这些方面的转变,帮助读者全面理解金融数字化转型的关键要素和实际应用。

一、数据驱动决策

在数字化转型的浪潮中,金融行业对数据的重视程度日益增加。传统金融机构往往依赖经验和直觉来进行决策,但这种方式在复杂多变的市场环境中存在明显的局限性。数字化转型则通过大数据技术实现了决策方式的革命性变化。

首先,数据驱动决策能够提高决策的准确性和及时性。通过大数据分析,金融机构可以从海量数据中提取有价值的信息,发现潜在的市场机会和风险。例如,银行可以通过分析客户的交易数据和行为数据,精准预测客户的信贷需求,并据此制定个性化的信贷策略。

其次,数据驱动决策能够提高金融机构的运营效率。通过自动化的数据处理和分析,金融机构可以大幅缩短决策的时间周期,减少人为因素的干扰。数据驱动决策的优势主要体现在以下几个方面:

- 实时监控:通过实时监控市场数据和客户行为,金融机构能够快速响应市场变化,调整经营策略。

- 精准营销:通过数据分析,金融机构可以对客户进行精准画像,制定个性化的营销方案,提升客户满意度和忠诚度。

- 风险控制:通过对历史数据的分析,金融机构可以建立风险模型,对潜在风险进行预测和预警,降低经营风险。

最后,数据驱动决策还能够促进金融创新。通过大数据分析,金融机构可以发现新的市场需求和业务机会,开发出更加符合客户需求的金融产品和服务。例如,基于大数据的智能投顾服务,通过分析客户的风险偏好和投资习惯,提供个性化的投资建议,提高客户的投资回报。

二、技术赋能创新

金融数字化转型不仅仅是对现有业务流程的优化,更重要的是通过技术手段实现业务模式的创新。技术赋能创新是金融数字化转型的重要驱动力,它为金融机构提供了全新的发展机遇。

区块链技术就是一个典型的例子。区块链技术通过去中心化、不可篡改的特性,实现了数据的安全共享和透明管理。金融机构可以利用区块链技术优化交易流程,提高交易的透明度和安全性。例如,银行可以利用区块链技术进行跨境支付,减少中间环节,降低交易成本,提高支付效率。

人工智能技术也是金融数字化转型的重要驱动力。通过机器学习和深度学习技术,金融机构可以实现智能化的业务处理和决策支持。例如,银行可以利用人工智能技术进行智能风控,对客户的信用风险进行精准评估,降低不良贷款的发生率。再比如,保险公司可以利用人工智能技术进行智能理赔,通过自动化的数据处理和分析,提高理赔的效率和准确性。

此外,云计算技术也为金融数字化转型提供了重要的技术支持。通过云计算技术,金融机构可以实现数据的集中存储和处理,提高数据的管理效率和安全性。例如,银行可以利用云计算技术建立集中化的数据中心,实现数据的统一管理和共享,降低数据管理的成本和风险。

技术赋能创新的优势不仅体现在业务流程的优化和效率的提升,更重要的是为金融机构提供了全新的发展机遇。通过技术手段,金融机构可以开发出更加符合客户需求的金融产品和服务,提升客户的体验和满意度。例如,基于大数据和人工智能技术的智能投顾服务,通过分析客户的风险偏好和投资习惯,提供个性化的投资建议,提高客户的投资回报。

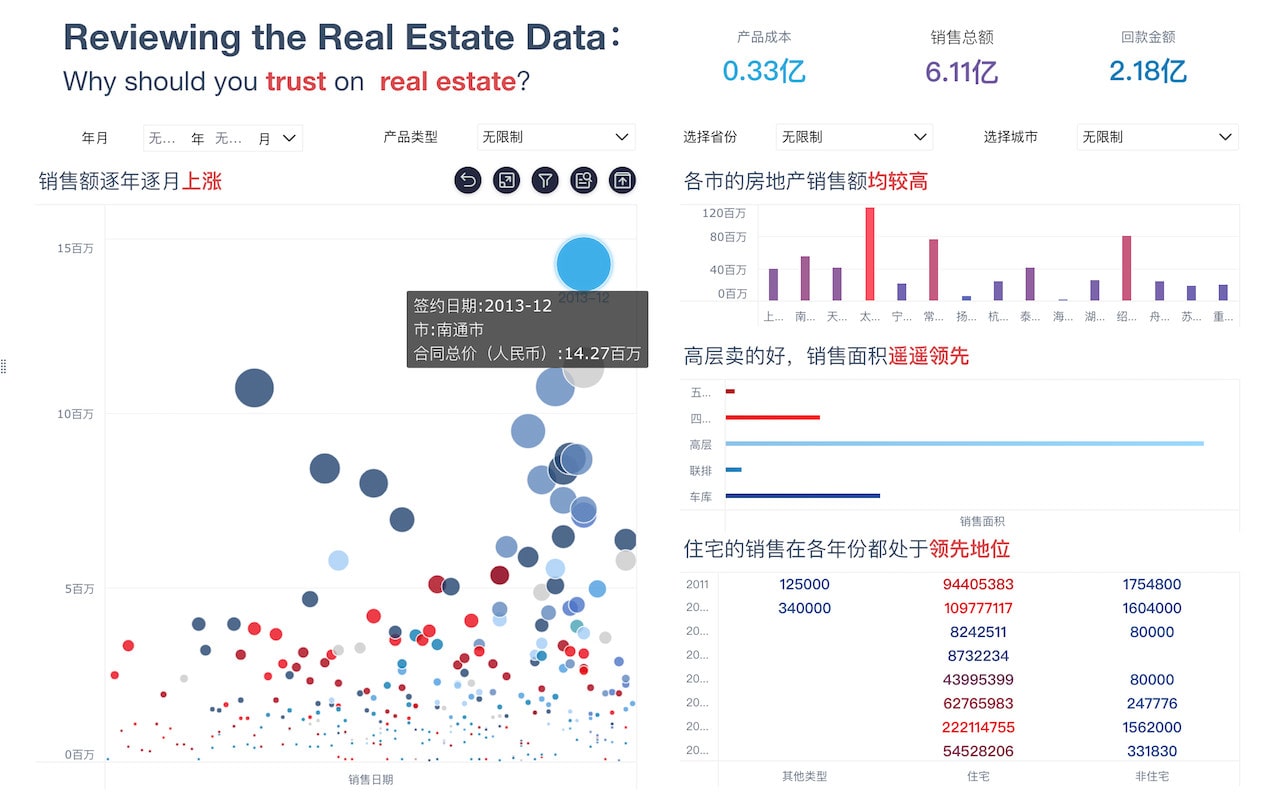

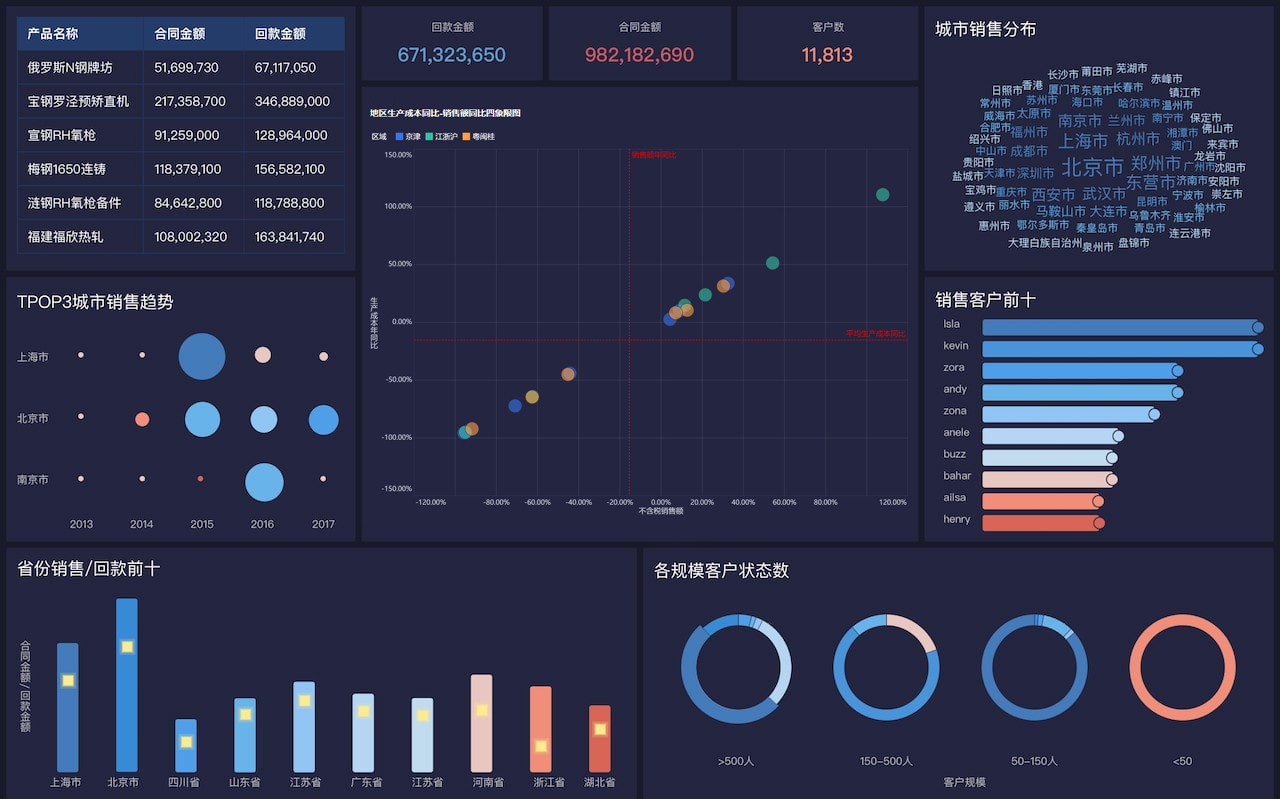

在金融数字化转型的过程中,帆软作为中国专业的大数据BI和分析平台提供商,凭借其强大的底层数据仓库与数据集成技术,为金融机构提供了一站式的商业智能解决方案。帆软的产品不仅能够帮助金融机构梳理指标体系,建立全面、便捷、直观的经营、财务、绩效、风险和监管一体化的报表系统与数据分析平台,还能够为各业务部门人员及领导提供PC端、移动端等可视化大屏查看方式,全面助力金融机构的数字化转型。

帆软FineReport:点击下载试用

帆软FineBI:点击下载试用

三、用户体验优化

金融数字化转型的一个重要目标就是优化用户体验。通过数字化技术,金融机构可以提供更加便捷、高效的金融服务,提升用户的满意度和忠诚度。

移动互联网的普及使得用户对金融服务的便捷性和高效性提出了更高的要求。为了满足用户的需求,金融机构需要通过数字化手段优化服务流程,提升服务质量。例如,银行可以通过移动银行APP提供24小时不间断的金融服务,用户可以随时随地进行账户查询、转账支付等操作,极大地方便了用户的金融生活。

此外,金融机构还可以利用人工智能技术提升用户体验。通过智能客服系统,金融机构可以为用户提供个性化的咨询服务,快速响应用户的需求。智能客服系统不仅能够大幅提升服务的效率,还能够通过数据分析了解用户的需求和偏好,提供更加精准的服务。例如,银行的智能客服系统可以通过分析用户的历史交易数据,主动推荐适合用户的金融产品和服务,提升用户的满意度和忠诚度。

用户体验优化还体现在金融产品和服务的个性化定制上。通过大数据分析,金融机构可以对用户进行精准画像,了解用户的需求和偏好,提供个性化的金融产品和服务。例如,保险公司可以通过大数据分析了解用户的风险偏好和保险需求,提供个性化的保险产品和服务,提高用户的满意度和忠诚度。

金融数字化转型不仅仅是对现有业务流程的优化,更重要的是通过技术手段实现业务模式的创新。通过数字化技术,金融机构可以开发出更加符合用户需求的金融产品和服务,提升用户的体验和满意度。例如,基于大数据和人工智能技术的智能投顾服务,通过分析用户的风险偏好和投资习惯,提供个性化的投资建议,提高用户的投资回报。

四、风险管理升级

风险管理是金融机构的核心业务之一。在数字化转型的过程中,金融机构通过大数据和人工智能技术对风险管理进行了全面升级。通过数字化技术,金融机构可以实现风险的精准识别和预警,提高风险管理的效率和准确性。

首先,大数据技术的应用使得金融机构能够对风险进行全面监控和分析。通过对海量数据的分析,金融机构可以发现潜在的风险点,并及时采取措施进行防范。例如,银行可以通过大数据分析对客户的信用风险进行评估,降低不良贷款的发生率。

其次,人工智能技术的应用使得金融机构能够实现智能化的风险管理。通过机器学习和深度学习技术,金融机构可以建立智能化的风险模型,对风险进行精准预测和预警。例如,保险公司可以利用人工智能技术对客户的风险进行评估,制定个性化的保险产品和服务。

此外,区块链技术的应用使得金融机构能够实现数据的安全共享和透明管理。通过区块链技术,金融机构可以建立去中心化、不可篡改的风险管理体系,提高数据的安全性和透明度。例如,银行可以利用区块链技术进行跨境支付,减少中间环节,降低交易成本,提高支付效率。

五、合规性提升

金融行业是一个高度监管的行业,合规性是金融机构必须考虑的重要问题。在数字化转型的过程中,金融机构通过数字化技术提升了合规性的管理水平。通过数字化技术,金融机构可以实现合规性的自动化管理,提高合规性的效率和准确性。

首先,大数据技术的应用使得金融机构能够对合规性进行全面监控和分析。通过对海量数据的分析,金融机构可以发现潜在的合规性问题,并及时采取措施进行防范。例如,银行可以通过大数据分析对客户的交易行为进行监控,发现潜在的洗钱行为,并及时采取措施进行防范。

其次,人工智能技术的应用使得金融机构能够实现合规性的智能化管理。通过机器学习和深度学习技术,金融机构可以建立智能化的合规性管理体系,对合规性问题进行精准预测和预警。例如,保险公司可以利用人工智能技术对客户的风险进行评估,制定个性化的保险产品和服务,提高合规性的管理水平。

最后,区块链技术的应用使得金融机构能够实现数据的安全共享和透明管理。通过区块链技术,金融机构可以建立去中心化、不可篡改的合规性管理体系,提高数据的安全性和透明度。例如,银行可以利用区块链技术进行跨境支付,减少中间环节,降低交易成本,提高支付效率。

总结

金融数字化转型不仅仅是对现有业务流程的优化,更重要的是通过技术手段实现业务模式的创新。通过数据驱动决策、技术赋能创新、用户体验优化、风险管理升级和合规性提升,金融机构可以提高运营的效率和质量,提升客户的满意度和忠诚度。在数字化转型的过程中,帆软凭借其强大的数据分析和商业智能解决方案,为金融机构提供了一站式的数字化转型支持。帆软FineReport和FineBI产品深耕数据分析领域,助力金融机构实现数字化转型,提升业务的竞争力和创新力。

帆软FineReport:点击下载试用

帆软FineBI:点击下载试用

本文相关FAQs

金融数字化转型转什么?

金融数字化转型是指金融机构利用数字技术来改进其运营方式、客户服务和产品创新。这个转型不仅仅是技术的应用,更涉及到业务模式的重构和组织文化的变革。具体来说,金融数字化转型主要包括以下几个方面:

- 客户体验提升:通过数字化手段,如移动银行、智能客服、个性化推荐等,提高客户服务水平,增强客户粘性。

- 业务流程优化:利用人工智能、大数据分析等技术,实现业务流程自动化,提升运营效率,降低成本。

- 产品创新:基于客户数据和市场需求,开发新的金融产品和服务,满足不断变化的客户需求。

- 风险管理:通过数据分析和机器学习,提升风险预测和管理能力,降低金融风险。

- 合规管理:利用区块链等技术,确保金融业务的透明化和可追溯性,提升合规性。

总的来说,金融数字化转型不仅是技术层面的变化,更是业务模式和组织文化的全面升级。

金融数字化转型的挑战有哪些?

虽然金融数字化转型带来了许多机会,但也面临着不少挑战。这些挑战主要集中在以下几个方面:

- 技术难题:金融数字化转型需要应用大量的新技术,如大数据、人工智能、区块链等,这对金融机构的技术能力提出了很高的要求。

- 数据安全:随着数字化程度的提高,数据安全和隐私保护的重要性也越来越突出,如何防范数据泄露和网络攻击是一个巨大的挑战。

- 合规风险:金融行业是一个高度监管的行业,数字化转型过程中需要时刻关注监管政策的变化,确保业务合规。

- 组织变革:数字化转型不仅是技术的变革,更是组织和文化的变革,需要金融机构在组织架构、人才培养、企业文化等方面进行全面调整。

- 客户接受度:数字化转型需要客户的参与和接受,如何引导客户接受新的数字化产品和服务也是一个重要的挑战。

金融机构在推进数字化转型的过程中,需要全面考虑这些挑战,并采取相应的措施来应对,才能确保转型的成功。

金融数字化转型如何提升客户体验?

客户体验是金融数字化转型的核心目标之一,通过数字化手段,金融机构可以显著提升客户体验。以下是几种主要的方式:

- 个性化服务:通过大数据分析,了解客户的行为和需求,提供个性化的产品和服务,如定制化的投资建议、个性化的贷款方案等。

- 移动便捷性:开发移动银行应用,让客户可以随时随地进行金融交易,方便快捷。

- 智能客服:应用人工智能技术,提供智能客服服务,快速响应客户咨询,提高客户满意度。

- 增强互动:利用社交媒体等平台,与客户保持互动,及时反馈客户问题和建议,增强客户关系。

- 无缝体验:通过整合线上线下渠道,提供无缝的客户体验,让客户在不同渠道之间转换时保持一致的服务质量。

通过这些方式,金融机构可以显著提升客户体验,增强客户粘性,进而提升业务绩效。

金融数字化转型中大数据的作用是什么?

大数据在金融数字化转型中起着至关重要的作用,主要体现在以下几个方面:

- 客户洞察:通过大数据分析,金融机构可以深入了解客户行为、偏好和需求,为客户提供更加精准的产品和服务。

- 风险管理:利用大数据技术,金融机构可以实时监控和分析风险,提升风险预测和管理能力,降低不良贷款率和金融风险。

- 市场预测:通过对市场数据的分析,金融机构可以预测市场趋势和变化,制定更加科学的投资策略。

- 运营优化:大数据技术可以帮助金融机构优化业务流程,提高运营效率,降低运营成本。

- 合规管理:通过对数据的实时监控和分析,金融机构可以确保业务操作的合规性,及时发现和处理违规行为。

帆软是中国专业的大数据BI和分析平台提供商,专注商业智能和数据分析领域,致力于为全球企业提供一站式商业智能解决方案。帆软连续多年入选中国大数据企业50强,连续多年中国商业智能和分析软件市场占有率第一。推荐帆软的产品,帮助金融机构更好地实现数字化转型。

帆软FineReport:点击下载试用

帆软FineBI:点击下载试用

金融数字化转型的未来趋势是什么?

金融数字化转型是一个不断发展的过程,未来还将呈现出更多新的趋势和变化。以下是几个主要的未来趋势:

- 人工智能的深度应用:人工智能技术将在金融领域得到更加广泛和深入的应用,如智能投顾、智能风控、智能客服等,将显著提升金融服务的智能化水平。

- 区块链技术的普及:区块链技术将越来越多地应用于金融交易、清算结算、合规管理等领域,提高金融业务的透明性和安全性。

- 开放银行的兴起:开放银行模式将促进金融机构与第三方服务提供商的合作,推动金融服务的创新和多样化。

- 云计算的广泛应用:云计算技术将进一步普及,为金融机构提供更高效和灵活的IT基础设施,支持业务的快速发展。

- 客户体验的极致化:金融机构将更加注重客户体验,通过数字化手段不断提升服务质量,满足客户的个性化需求。

未来,金融数字化转型将继续深入发展,金融机构需要紧跟技术和市场的变化,不断创新,才能在激烈的竞争中脱颖而出。

本文内容通过AI工具匹配关键字智能整合而成,仅供参考,帆软不对内容的真实、准确或完整作任何形式的承诺。具体产品功能请以帆软官方帮助文档为准,或联系您的对接销售进行咨询。如有其他问题,您可以通过联系blog@fanruan.com进行反馈,帆软收到您的反馈后将及时答复和处理。