金融数字化转型对于现代金融机构来说并不是一个选择题,而是一个生存题。通过数字化转型,金融机构能够更好地应对市场变化、提高运营效率、优化客户体验、降低成本和风险以及推动创新。本文将深入探讨这些方面,帮助读者全面理解金融数字化转型的必要性和价值。

一、应对市场变化

当前金融市场环境复杂多变,竞争激烈,新的金融科技公司层出不穷。传统金融机构如果不进行数字化转型,很容易在竞争中处于劣势。数字化转型使金融机构能够更快、更准确地响应市场变化,抓住市场机遇。

首先,数字化技术可以帮助金融机构实现数据驱动决策。通过引入大数据分析、人工智能等技术,金融机构能够从海量数据中挖掘出有价值的信息,进行精准的市场定位和客户分析。这样一来,可以及时调整业务策略,抓住市场中的潜在机会。

其次,数字化技术还可以提高金融机构的敏捷性和灵活性。在数字化平台上,金融机构可以快速开发和推出新产品,满足不同客户群体的需求。这种快速响应能力在竞争激烈的市场中尤为重要。

此外,数字化转型还可以帮助金融机构实现跨界合作,拓展新的业务领域。通过与科技公司、互联网企业等合作,金融机构可以打破传统业务的边界,形成新的商业模式。例如,推出金融科技产品、开展线上金融服务等。

总之,通过数字化转型,金融机构可以更好地适应市场变化,提升竞争力。

二、提高运营效率

金融行业的运营效率直接影响到其盈利能力和市场竞争力。数字化转型能够大幅提高金融机构的运营效率,降低运营成本。

首先,数字化技术可以优化金融机构的业务流程。通过引入自动化、智能化技术,金融机构可以实现业务流程的自动化处理,减少人工操作,提高工作效率。例如,利用机器人流程自动化(RPA)技术,可以自动完成大量繁琐的重复性工作,减少人为错误。

其次,数字化技术可以提升金融机构的客户服务水平。通过数字化平台,金融机构可以为客户提供便捷的在线服务,减少客户等待时间,提高客户满意度。例如,推出手机银行、网上银行等数字化服务,客户可以随时随地进行银行业务操作。

此外,数字化技术还可以提高金融机构的风险管理能力。通过大数据分析、人工智能等技术,金融机构可以实时监控市场风险、信用风险等,及时采取应对措施。例如,利用大数据技术进行风险评估,提前预警潜在风险,减少损失。

总之,通过数字化转型,金融机构可以提高运营效率,降低运营成本,提升客户服务水平和风险管理能力。

三、优化客户体验

客户体验是金融机构的重要竞争力之一。数字化转型能够显著提升客户体验,增强客户粘性。

首先,数字化技术可以提供个性化的金融服务。通过大数据分析、人工智能等技术,金融机构可以根据客户的行为数据、交易数据等,精准了解客户需求,提供个性化的金融产品和服务。例如,根据客户的消费习惯,推荐适合的理财产品。

其次,数字化技术可以提供便捷的在线服务。通过数字化平台,客户可以随时随地进行金融业务操作,极大地方便了客户。例如,客户可以通过手机银行、网上银行等平台,进行转账、支付、查询等操作,省去了到银行网点排队等候的麻烦。

此外,数字化技术还可以提高客户的安全感。通过引入区块链技术、生物识别技术等,金融机构可以保障客户的资金安全、信息安全。例如,利用区块链技术进行交易记录,确保交易的透明性和不可篡改性,增强客户的信任感。

总之,通过数字化转型,金融机构可以提供个性化、便捷、安全的金融服务,优化客户体验,增强客户粘性。

四、降低成本和风险

金融机构的成本和风险管理直接影响其盈利能力和市场竞争力。数字化转型能够显著降低金融机构的运营成本和风险。

首先,数字化技术可以降低金融机构的人工成本。通过引入自动化、智能化技术,金融机构可以实现业务流程的自动化处理,减少人工操作,降低人工成本。例如,利用机器人流程自动化(RPA)技术,可以自动完成大量繁琐的重复性工作,减少人工成本。

其次,数字化技术可以降低金融机构的风险管理成本。通过大数据分析、人工智能等技术,金融机构可以实时监控市场风险、信用风险等,及时采取应对措施,降低风险管理成本。例如,利用大数据技术进行风险评估,提前预警潜在风险,减少损失。

此外,数字化技术还可以降低金融机构的技术成本。通过引入云计算技术,金融机构可以将部分业务迁移到云端,减少对传统IT基础设施的依赖,降低技术成本。例如,利用云计算技术进行数据存储和处理,减少硬件设备的投入,降低技术成本。

总之,通过数字化转型,金融机构可以降低人工成本、风险管理成本和技术成本。

五、推动创新

创新是金融机构持续发展的动力源泉。数字化转型能够推动金融机构的创新,提升其市场竞争力。

首先,数字化技术可以推动金融产品和服务的创新。通过引入大数据分析、人工智能等技术,金融机构可以开发出更多创新型的金融产品和服务。例如,基于大数据分析技术,开发出精准的信用评估模型,推出个性化的贷款产品。

其次,数字化技术可以推动金融业务模式的创新。通过数字化平台,金融机构可以探索新的业务模式,拓展新的市场领域。例如,开展线上金融服务,推出金融科技产品,与科技公司、互联网企业等合作,形成新的商业模式。

此外,数字化技术还可以推动金融管理模式的创新。通过引入数字化技术,金融机构可以优化管理流程,提高管理效率。例如,利用大数据分析技术进行决策支持,提高决策的科学性和准确性。

总之,通过数字化转型,金融机构可以推动金融产品和服务的创新、业务模式的创新和管理模式的创新。

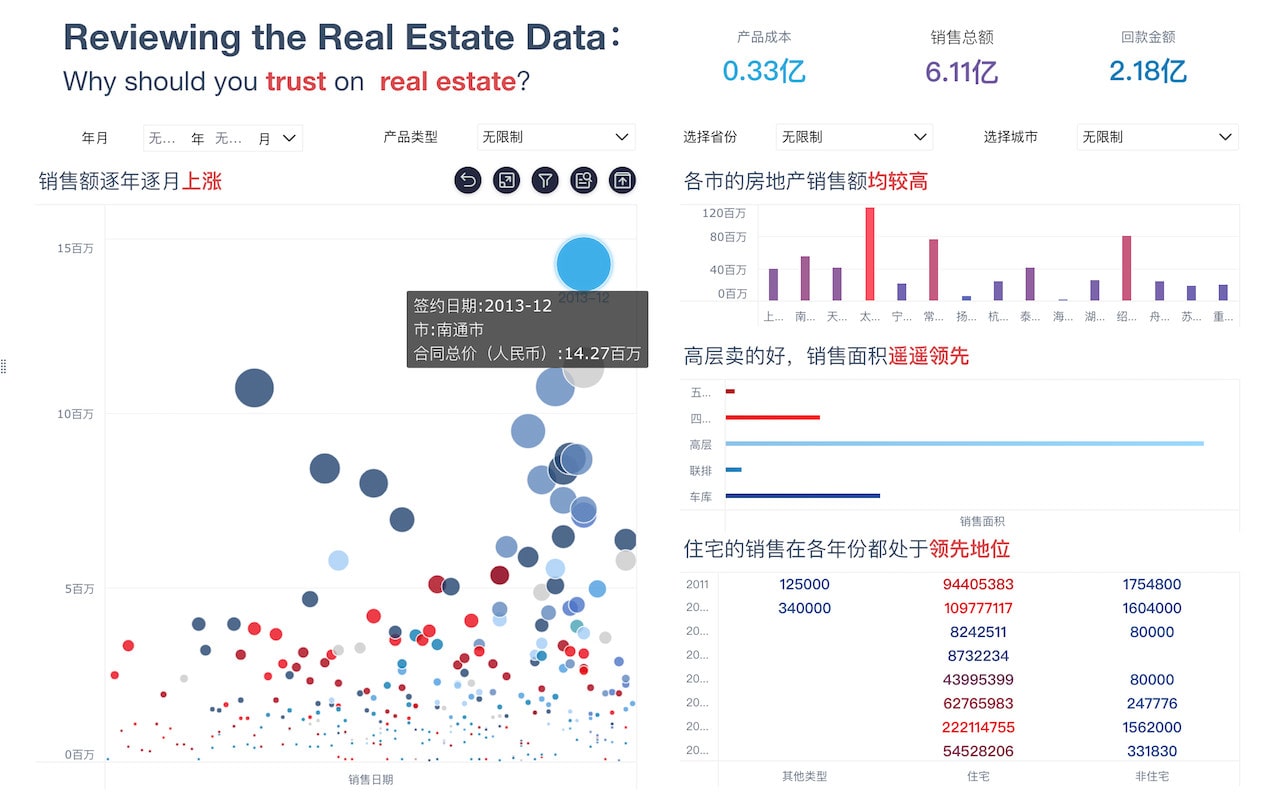

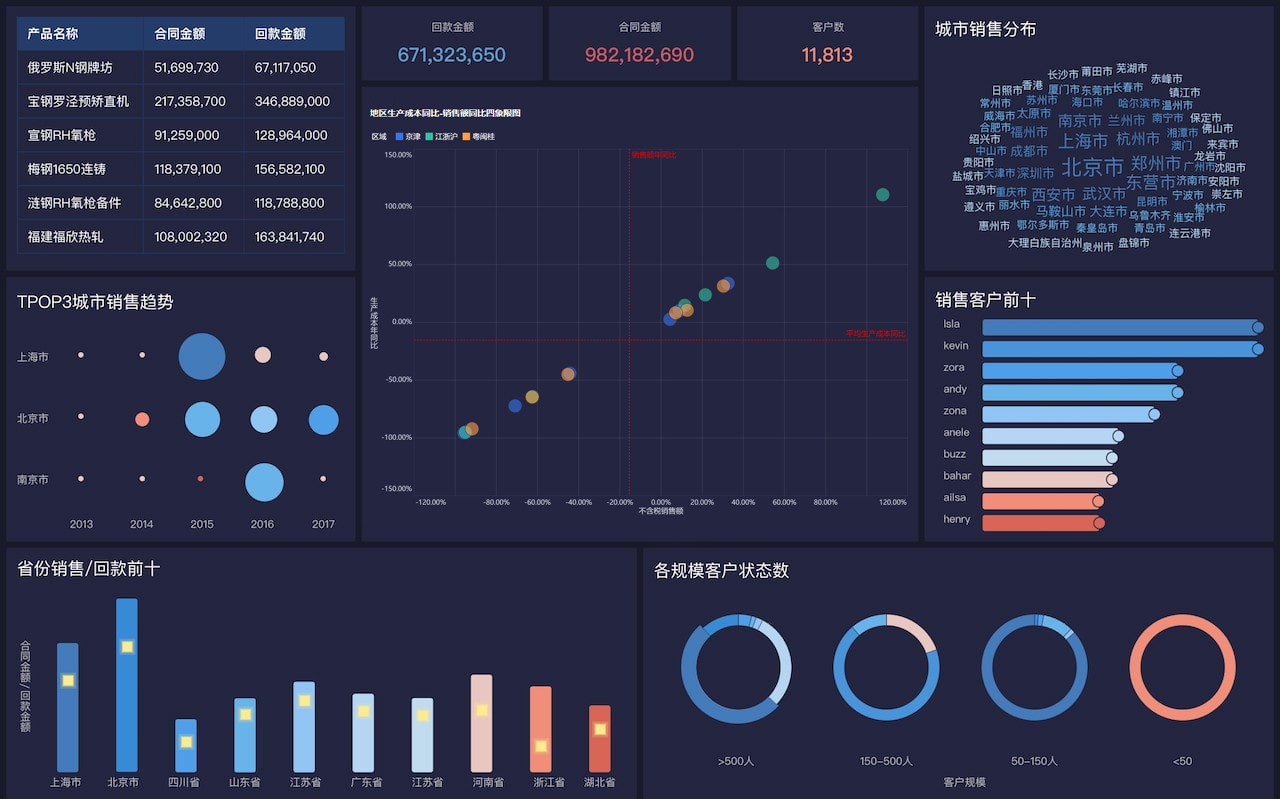

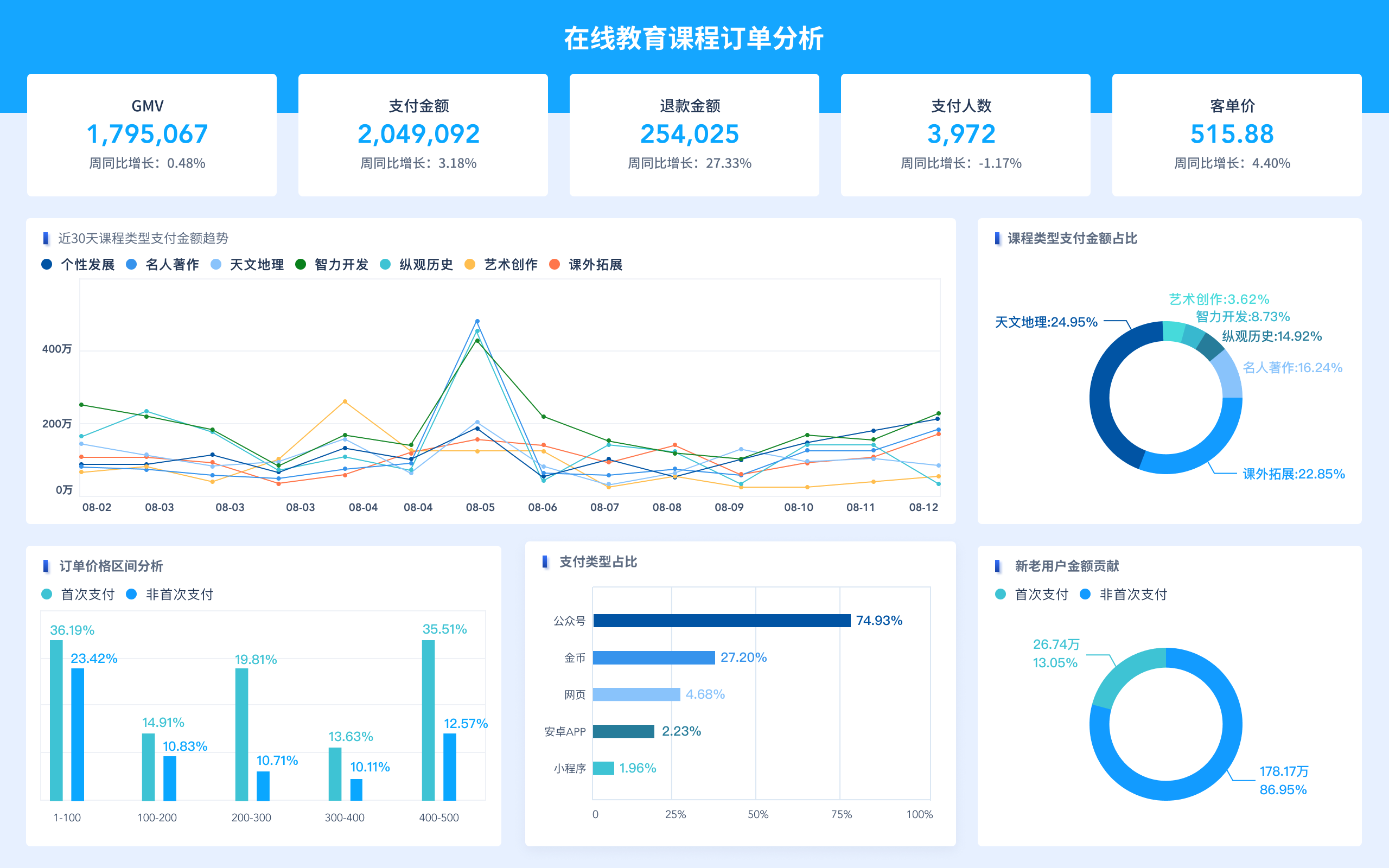

在这一过程中,帆软作为中国专业的大数据BI和分析平台提供商,能够基于强大的底层数据仓库与数据集成技术,为企业梳理指标体系,建立全面、便捷、直观的经营、财务、绩效、风险和监管一体化的报表系统与数据分析平台,并为各业务部门人员及领导提供PC端、移动端等可视化大屏查看方式,全面助力企业数字化转型。

帆软FineReport:点击下载试用

帆软FineBI:点击下载试用

总结

金融数字化转型对于现代金融机构来说至关重要。通过数字化转型,金融机构能够更好地应对市场变化、提高运营效率、优化客户体验、降低成本和风险以及推动创新。数字化转型不仅是金融机构提升竞争力的关键手段,也是实现可持续发展的必由之路。在这个过程中,像帆软这样的专业数字化平台提供商能够提供有力的支持和保障,助力金融机构顺利实现数字化转型。通过不断探索和实践,金融机构将迎来更加光明的未来。

本文相关FAQs

为什么要金融数字化转型?

金融数字化转型是现代金融机构不可避免的趋势。其原因可以归纳为以下几个方面:

- 提升效率:数字化技术能够极大地提升金融机构的运营效率,通过自动化流程减少人为错误和操作时间,从而提高工作效率和客户服务质量。

- 数据驱动决策:数字化转型使得金融机构能够更好地收集、存储和分析数据,帮助管理层做出更精准的决策。数据分析还可以预测市场趋势,提供更个性化的客户服务。

- 客户体验:随着客户对于便捷性和个性化服务需求的增加,数字化转型能够提供更加个性化的服务体验。如移动支付、在线银行业务等,方便快捷,提升客户满意度。

- 风险管理:数字化技术能够帮助金融机构更好地进行风险管理,包括信用风险、市场风险和操作风险。通过大数据分析和人工智能技术,机构可以更早地发现潜在风险,并采取相应的措施。

- 创新驱动:数字化转型为金融机构带来更多的创新机会,诸如区块链技术、人工智能和互联网金融等新兴技术的应用,使金融服务更加多样化和智能化。

金融数字化转型面临哪些挑战?

尽管数字化转型带来诸多好处,但金融机构在转型过程中也面临不少挑战:

- 技术成本:数字化转型需要大量的资金投入,用于购买先进的技术设备、软件系统以及员工培训等,尤其对于中小型金融机构而言,资金压力较大。

- 数据安全:数字化带来的数据管理和安全问题不容忽视。金融数据的高敏感性要求机构必须建立完善的数据安全体系,防范数据泄露和网络攻击。

- 人才缺乏:数字化转型需要大量的技术人才,而目前市场上高素质的数据科学家、人工智能专家等依然供不应求。金融机构需要在人才招聘和培养上加大力度。

- 文化转变:数字化转型不仅是技术层面的变革,更是企业文化的变革。传统金融机构需要改变固有的思维模式,拥抱创新和变革,这对于一些老牌金融机构来说,挑战巨大。

金融数字化转型对客户有哪些影响?

金融数字化转型对客户的影响主要体现在以下几个方面:

- 服务便捷:数字化转型让客户能够随时随地通过移动设备办理金融业务,无需到实体网点排队等候,极大地提升了服务便捷性。

- 个性化服务:通过大数据分析和客户画像技术,金融机构能够提供更加个性化的产品和服务,满足客户多样化的需求,提高客户体验。

- 降低费用:数字化转型带来的效率提升和成本降低,部分可以让利于客户,减少客户在金融服务上的支出。

- 信息透明:数字化技术使得信息更加透明,客户可以更清晰地了解自己的财务状况,做出更明智的投资决策。

如何平衡金融数字化转型中的创新与合规?

在金融数字化转型过程中,创新与合规是两个必须同时兼顾的方面。以下是一些平衡这两者的方法:

- 建立合规框架:金融机构需要在数字化转型过程中,建立健全的合规管理体系,确保在创新的同时不会触犯法律法规。

- 持续培训:对员工进行持续的合规培训,使得他们在日常工作中能够时刻保持合规意识,避免因操作失误导致的合规问题。

- 使用合规科技:利用合规科技(RegTech)工具,可以帮助金融机构自动化合规流程,实时监控合规风险,做到预防为主。

- 内部审计:定期进行内部审计,检查各项业务流程和技术的合规性,及时发现和整改潜在问题。

在谈到金融数字化转型时,不得不提到帆软,这家公司是中国专业的大数据BI和分析平台提供商,专注商业智能和数据分析领域,致力于为全球企业提供一站式商业智能解决方案。帆软连续多年入选中国大数据企业50强,连续多年中国商业智能和分析软件市场占有率第一。

帆软FineReport:点击下载试用

帆软FineBI:点击下载试用

未来金融数字化转型的趋势是什么?

未来,金融数字化转型将继续深入发展,以下是一些值得关注的趋势:

- 人工智能的广泛应用:AI技术将深入金融业务的各个方面,从客户服务到风险管理,再到市场预测,人工智能的应用将更加广泛和深入。

- 区块链技术:区块链技术因其去中心化、透明和不可篡改的特点,在金融行业有着广阔的应用前景,特别是在支付清算、跨境支付和智能合约等领域。

- 开放银行:开放银行模式将银行的服务和数据通过API对外开放,促进金融服务的创新和竞争,提升整体金融服务水平。

- 无接触金融:受疫情影响,无接触金融服务将成为常态,金融机构将进一步推动线上业务的发展,提升客户的安全性和便捷性。

金融数字化转型不仅是技术的变革,更是理念和模式的革新。未来,随着技术的不断进步和应用的深入,金融行业将迎来更加智能和高效的发展。

本文内容通过AI工具匹配关键字智能整合而成,仅供参考,帆软不对内容的真实、准确或完整作任何形式的承诺。具体产品功能请以帆软官方帮助文档为准,或联系您的对接销售进行咨询。如有其他问题,您可以通过联系blog@fanruan.com进行反馈,帆软收到您的反馈后将及时答复和处理。