你有没有碰到过这样的情况:财务报表一大堆,看完还是不知道企业到底健康不健康?其实,单纯看利润、营收这些表面的数字,远远不能全面掌握企业的财务状况。数据显示,超过65%的企业高管在财务分析中,容易忽略关键指标,导致决策失误甚至错过预警机会。

那问题来了:到底哪些财务分析指标是企业健康度的“体检报告”?怎样才能把数据看懂、用好,并且让财务分析真正为企业决策提供支撑?今天咱们就来聊聊这个话题——不仅告诉你财务分析指标有哪些,还带你深入解读每个指标背后的逻辑,以及如何用这些指标建立企业财务健康的“防火墙”。

这篇文章适合所有关注企业经营状况的人,无论你是财务管理者、业务负责人,还是希望用数据驱动决策的企业高管。我们将用实际案例、通俗语言,把复杂的财务指标讲清楚,让你不再被财务数据“绕晕”。

今天我们要一起拆解的核心内容如下:

- 1. 📊 主要财务分析指标体系及解读

- 2. 💰 盈利能力指标:企业赚钱的底气是什么?

- 3. 🚦 偿债能力指标:企业能否安全过冬?

- 4. 🔄 运营效率指标:企业运转顺畅吗?

- 5. 🌱 成长性指标:企业有多大“成长空间”?

- 6. 🛠 如何借助数据智能平台提升财务分析效能(FineBI案例)

- 7. 🧭 全文总结与价值回顾

准备好了吗?我们马上进入“企业财务健康度全面解读”的实操环节!

📊 一、主要财务分析指标体系及解读

说到企业财务健康度,很多人第一反应就是问:“你们利润多少?”其实,财务分析远远不止利润那么简单。它更像是一张多维度的体检表,帮你从不同角度评估企业的“生命力”。

财务分析指标体系一般包括这几大类别:盈利能力指标、偿债能力指标、运营效率指标、成长性指标,以及现金流分析等。每一类指标都对应着企业经营的某一个关键面,不同企业、行业侧重也会有所不同,但基本框架是类似的。

举个例子:如果你只看净利润,可能会忽略企业实际的现金流状况;只盯着资产负债率,又可能忽略了企业资产的质量和变现能力。正因为如此,企业必须建立科学、系统的财务指标体系,才能全面掌握自己的健康状况。

- 盈利能力指标:如净利润率、毛利率、资产收益率等,反映企业赚钱的能力。

- 偿债能力指标:比如资产负债率、流动比率、速动比率,衡量企业能否按时偿还债务。

- 运营效率指标:如存货周转率、应收账款周转率,反映企业运营环节的顺畅程度。

- 成长性指标:比如营业收入增长率、净利润增长率,评估企业未来发展潜力。

- 现金流指标:如经营活动现金流净额,衡量企业真实的“造血”能力。

每个指标都有其独特的意义和使用场景。比如,资产负债率高不一定意味着企业不健康,可能是行业特性;存货周转率低就值得警惕,可能是产品滞销或管理不善。

在实际应用中,企业还需要结合自身业务模式、行业背景和历史数据,动态调整指标体系。比如互联网企业可能更关注现金流和成长性,制造业企业则更看重运营效率和资产负债情况。

科学的财务分析指标体系能帮助企业发现经营中的隐患,把握发展机会,甚至在行业变革时抢占先机。接下来,我们将深入剖析每一类指标的具体含义和应用场景,让你真正看懂企业的“财务体检报告”。

💰 二、盈利能力指标:企业赚钱的底气是什么?

盈利能力,简单来说,就是企业“赚钱的本事”。它不仅关乎企业的生存,还直接影响到发展和扩张的空间。许多企业表面上营收很高,但其实盈利能力并不强,最终还是“看着热闹,兜里没钱”。

常见的盈利能力指标有:

- 净利润率

- 毛利率

- 总资产收益率(ROA)

- 净资产收益率(ROE)

- 营业利润率

每个指标其实都有自己的“性格”。比如,净利润率=净利润/营业收入,能直接反映企业每赚1块钱,最后能留下多少“真金白银”。如果净利润率持续下滑,即使营收增长,也要警惕成本失控或价格战风险。毛利率则更关注产品本身的盈利水平,是企业定价和成本控制能力的直观表现。

来看一个真实案例:A公司2023年营收增长了20%,但净利润却只增加了2%。分析发现,原材料价格上涨、管理费用增加,导致毛利率下降。企业虽然“表面繁荣”,但实际获利能力被侵蚀。此时,财务部门就需要深入分析各项成本结构,及时调整经营策略。

再比如,总资产收益率(ROA)和净资产收益率(ROE)是投资人和管理层关注的重点。ROA=净利润/总资产,越高代表企业用资产赚钱的能力越强;ROE=净利润/净资产,直接体现股东的回报水平。对于资本密集型企业来说,ROA和ROE的波动更能揭示企业经营效率和资本利用状况。

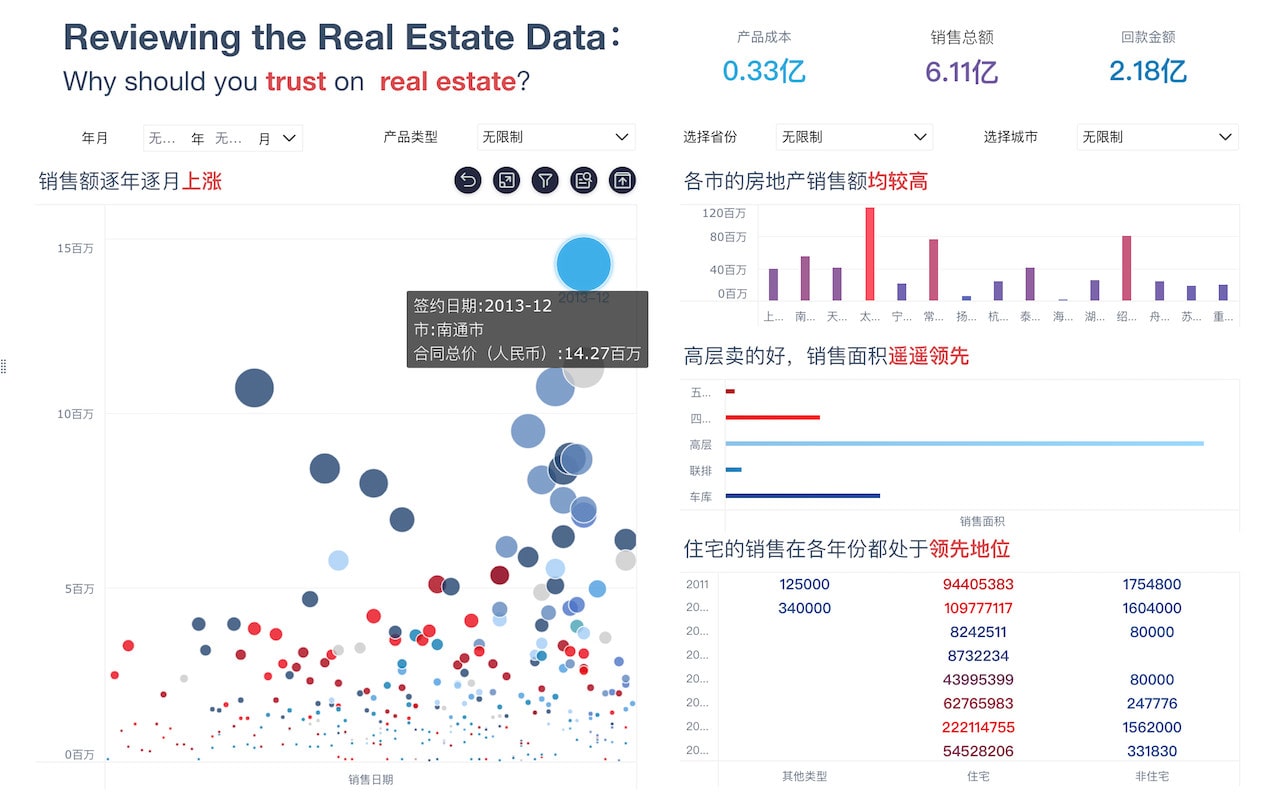

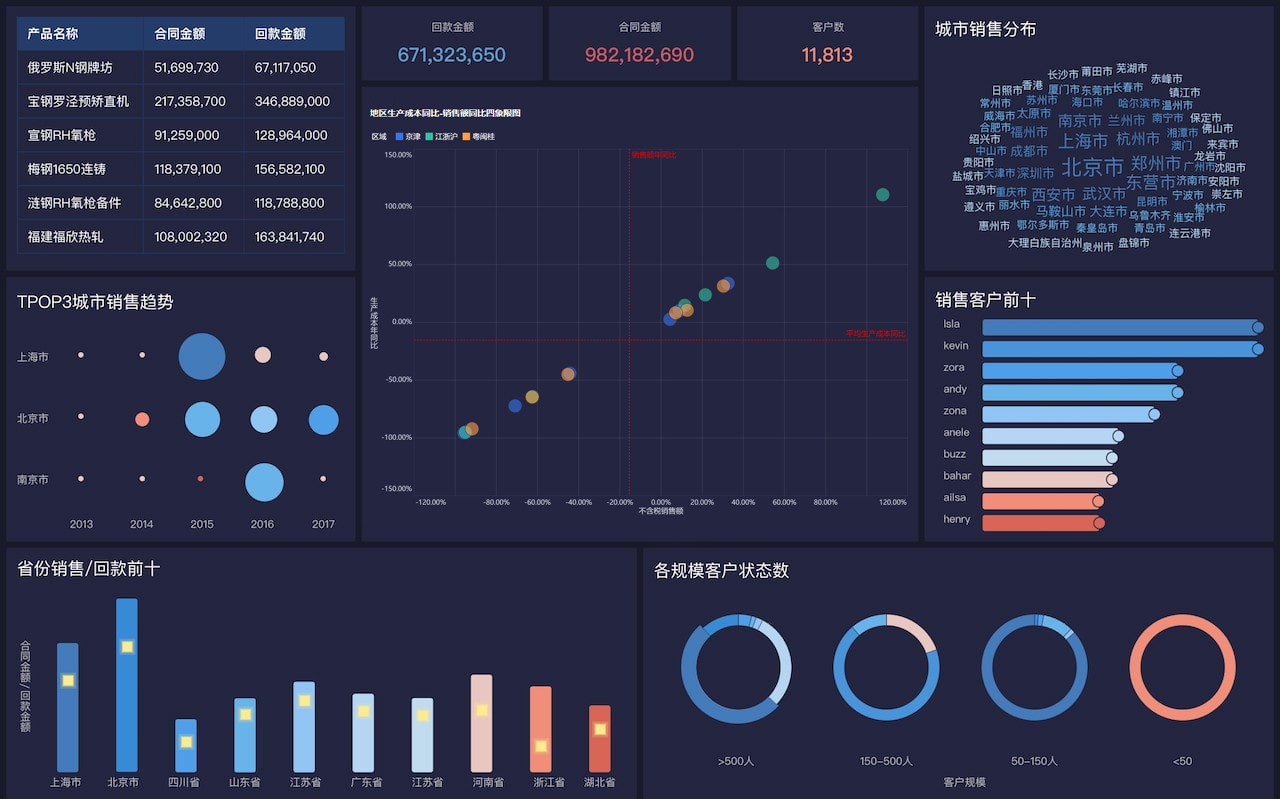

如何提升企业盈利能力?其实并不只是提高售价那么简单。企业需要从产品创新、成本管控、渠道优化、客户结构调整等多维度入手。比如,某制造企业通过FineBI搭建数据分析平台,实时监控各部门成本和毛利率,发现某条生产线成本异常,及时调整工艺流程,最终毛利率提升了3个百分点。

- 用数据分析工具(如FineBI)进行实时监控,帮助企业及时发现问题。

- 结合行业对标,判断企业盈利能力处于什么水平。

- 通过多维度分析,综合判断盈利能力的可持续性。

盈利能力指标不是孤立的数字,而是企业经营成果的“晴雨表”。通过科学分析这些指标,企业可以有效提升自身的竞争力,避免陷入“营收增长,利润不增”的困境。

🚦 三、偿债能力指标:企业能否安全过冬?

说到企业安全感,很多人会问:你们有多少负债?能不能还得起?这其实就是偿债能力的范畴。企业的偿债能力越强,面对市场波动、融资压力时就越有底气,反之则容易陷入“资金链断裂”的危机。

常用偿债能力指标包括:

- 资产负债率

- 流动比率

- 速动比率

- 利息保障倍数

- 现金比率

先说资产负债率=负债总额/资产总额。一般来说,资产负债率在40%-60%之间较为健康,但不同的行业有不同的容忍度。比如房地产、基建行业负债率高很正常,但互联网、服务行业则需要保持较低水平。

流动比率=流动资产/流动负债,衡量企业短期偿债能力。流动比率大于1说明短期负债有保障,数值越高安全性越强,但过高可能意味着资金利用效率低。速动比率则是剔除存货后的流动比率,专注于最快能变现的资产,更适合零售、制造等存货占比较大的企业。

利息保障倍数=息税前利润/利息费用,是企业偿付利息的“缓冲垫”。如果利息保障倍数低于2,说明企业还债压力很大,容易出现资金链断裂。

现金比率关注的是企业手头上的“活钱”,现金及现金等价物/流动负债。现金比率高,说明企业即使在收入骤降时也能应对短期债务。

案例分析:某大型制造企业2022年资产负债率高达70%,但流动比率只有0.7,速动比率更低。财务分析后发现,企业大量资产集中在长期设备和高额存货,变现能力差。结果在市场周期下行时,企业资金链紧张,融资成本飙升,被迫甩卖资产。这个案例告诉我们,偿债能力指标不能只看“总账”,更要关注资产结构和现金流。

- 结合行业特性,分析合理的负债水平。

- 动态监控流动比率和速动比率,预警企业短期偿债风险。

- 合理规划融资结构,避免单一依赖银行贷款或短期融资。

提升企业偿债能力,除了优化债务结构,还要加强现金流管理和资产流动性。很多企业现在都用FineBI这样的数据智能平台,自动汇总各类债务和资产数据,实时生成偿债能力仪表盘,让财务团队随时掌握企业“安全线”。

总之,企业的偿债能力是抵御风险的“护身符”。科学设定和动态监控相关指标,才能让企业安全度过每一个“寒冬”。

🔄 四、运营效率指标:企业运转顺畅吗?

企业的运营效率,决定了投入资源能否最大化产出。效率低下,哪怕账面利润还不错,也可能被库存积压、资金沉淀拖垮。运营效率指标就是用来衡量企业“运转顺畅度”的关键数据。

常见的运营效率指标有:

- 存货周转率

- 应收账款周转率

- 资产周转率

- 总资产周转率

存货周转率=销售成本/平均存货余额,反映企业存货变现速度。周转率高,说明产品畅销、库存管理高效;周转率低,则可能是产品滞销或管理流程有问题。比如,某家零售企业通过FineBI分析发现,某品类存货周转率连续三个月下滑,及时调整采购策略,避免了库存积压带来的损失。

应收账款周转率=销售收入/平均应收账款余额。这一指标越高,说明企业收回货款的速度越快,资金运转更顺畅。尤其在经济下行周期,企业应收账款管理至关重要。很多企业利用FineBI集成ERP、CRM等数据,自动分析客户还款周期,及时预警坏账风险。

资产周转率和总资产周转率则是“看企业用钱的速度”。资产周转率=营业收入/平均资产总额。数值高,代表企业用有限的资产创造了更多收入。很多制造企业和服务业都非常关注这一指标,用来衡量投资回报和运营效益。

实际案例:B公司2023年通过FineBI分析发现,应收账款周转率持续下降,客户还款周期拉长。于是,公司加强了信用管理,优化了催收流程,最终应收账款周转率提升了15%,资金周转效率显著改善。

- 实时监控存货和应收账款周转率,发现异常及时调整策略。

- 结合行业对标,优化资产配置和运营流程。

- 通过业务系统集成,实现财务与运营数据的自动联动。

运营效率指标不仅和财务部门相关,更需要业务部门的协作。通过数据智能平台(如FineBI),企业可以实现财务、运营、销售等部门的数据共享和协同分析,第一时间发现运营中的“卡点”,及时优化资源配置。

总之,企业财务健康不仅要会赚钱,更要会“运转”。高效的运营效率,是企业可持续发展的基石。

🌱 五、成长性指标:企业有多大“成长空间”?

企业财务健康度的另一个重要维度,就是成长性。成长性指标不仅反映企业过去的业绩,更指向未来的发展潜力。对于投资人来说,成长性是判断企业价值的关键;对于管理层来说,成长性决定了企业能否持续扩张、引领行业。

常见成长性指标包括:

- 营业收入增长率

- 净利润增长率

- 总资产增长率

- 每股收益增长率

营业收入增长率=(本期营业收入-上期营业收入)/上期营业收入。它反映企业市场扩张和产品竞争力。净利润增长率则是企业“造血能力”的提升速度。很多企业在高速发展期,成长性指标往往比盈利能力更重要。

比如,某互联网企业营业收入增长率连续三年超过30%,净利润增长率超过25%。虽然短期内盈利水平不高,但投资人看中的是未来的规模和市场占有率。反之,如果企业成长性指标持续下滑,说明市场竞争力减弱,经营策略需要调整。

总资产增长率关注的是企业扩张能力。资产增长可以来自自有盈利积累,也可能是融资扩张。每股收益增长率则是资本市场关注的重点,反映企业对股东的实际回报。

实际应用场景:C公司2023年营业收入增长率为8%,净利润增长率却只有2%。通过FineBI分析,发现新业务线投入过高,导致利润增长滞后。公司及时优化项目投资结构,次年净利润增长率提升到10%。

- 动态监控成长性指标,评估企业发展潜力。

- 结合行业大势和竞争对手数据,调整成长策略。

- 用数据智能平台(如FineBI)自动生成趋势分析报告,辅助管理层决策。

成长性指标不仅仅是“增长多少”,更关键的是增长的质量和可持续性。很多企业用FineBI集成各业务系统数据,实时追踪成长性指标变化,自动生成预测模型,帮助企业科学规划未来发展路线。

总之,企业成长性是财务健康度的“未来视角”。科学分析成长性指标,能让企业在竞争中抢占先机,持续创造价值。

🛠 六、如何借助数据智能平台提升财务分析效能(FineBI案例)

说了这么多财务分析指标,可能你已经发现一个问题——数据太多,手工分析不仅费时费力,还容易遗漏关键细节。尤其是企业数字化转型加速,财务分析已经不再是“纸上谈兵”,而是要借助数据智能平台实现自动化、可视化、协同决策。

这时你就需要像FineBI这样的企业级BI数据分析平台。FineBI是帆软自主研发的新一代自助式大数据分析工具,专为企业打造一站式的数据采集、集成、分析和可视化解决方案。它能帮企业打通ERP、财务、业务等各类系统,实现财务数据的自动汇总、实时分析和动态展示。

实际应用场景:

- 自动集成财务、业务、销售等数据源,构建统一的财务指标体系。

- 自助建模和可视化仪表盘,让管理层一眼看懂企业财务健康状况。

- AI智能分析,自动识别异常指标,推送预警

本文相关FAQs

💡 什么是企业财务分析指标?老板让我做报表,具体得看哪些数据?

知乎的各位大佬,我最近被老板“点名”要做财务分析报表,结果一查各种指标一大堆,利润、负债、流动性、ROE、ROA啥都有,头都大了……有没有人能系统讲讲,企业财务分析指标到底都有哪些?实际工作中,哪些指标是必须要看的?哪些又是辅助的?不想盲目做表,求老师们指点下,最好能结合下实际场景!

你好,这个问题真的是企业财务分析的第一步,很多人刚入门时就被各种名词绕晕了。我自己做财务分析这些年,总结出来其实指标体系没那么复杂,关键是根据企业所处行业和管理需求选对“核心指标”。

企业常用财务分析指标主要分为五大类:- 盈利能力指标:比如净利润率、毛利率、营业利润率。它们反映企业赚钱的能力,做报表时老板最关心的无非就是赚了多少、毛利空间有多大。

- 偿债能力指标:像资产负债率、流动比率、速动比率。主要看企业有没有“扛风险”的能力,是不是一有风吹草动就扛不住。

- 营运能力指标:例如存货周转率、应收账款周转率。这些指标可以帮助你发现企业的运营效率,资金是否“活”起来了。

- 成长能力指标:比如营业收入增长率、净利润增长率。反映企业发展速度,老板如果在意扩张,这部分不能漏。

- 现金流指标:经营活动现金流量净额最关键,能直接反映企业“活水”情况。

实际工作里,建议先从净利润率、资产负债率、流动比率、现金流量净额四个核心指标入手,之后根据行业和企业实际需求,逐步扩展到其他辅助指标。指标太多容易让人迷失,建议每次报表只突出最有价值的3-5个数据点,结合企业当下经营问题来选。

如果你用的是像帆软这样的大数据分析平台,很多指标都能自动生成,数据集成和可视化都很方便,能让你更专注于分析本身。顺便给你个链接,帆软行业解决方案很全,报表模板也丰富:海量解决方案在线下载。📊 财务健康度具体怎么判断?企业哪些数据最能反映“健康状况”?

大家有没有遇到过公司领导问:“咱们企业财务健康吗?”其实我一直很困惑,健康度到底是个啥指标?是看利润还是现金流,还是负债比例?有没有什么办法能快速判断一家企业的财务“体质”?有没有实操性的经验分享一下,别整理论,最好能说说实际工作里怎么用数据判断健康。

你好,这个问题问得很现实。企业老板和财务总监最想知道的其实就是“公司有没有风险、能不能持续赚、未来能不能撑住”。所谓财务健康度,是用一组指标去综合判断企业的盈利能力、偿债能力、运营效率和成长性。

判断企业财务健康度,实际工作里我建议重点关注下面几个数据:- 现金流量净额:如果经营活动现金流是正的,证明企业经营活动能产生“活水”,比利润更真实。

- 资产负债率:一般建议不超过70%,太高了说明企业负债压力大,容易遇到资金链断裂风险。

- 流动比率、速动比率:流动比率在1.5-2之间比较健康,速动比率能反映企业短期偿债能力。

- 净利润率:持续稳定的净利润率,说明企业赚钱能力稳定。

- 应收账款周转率:如果账期过长,可能会有坏账压力,影响现金流和企业运营。

除了定量指标,还要结合企业实际经营状况,比如是否有重大诉讼、是否频繁融资、是否有异常支出等。

实际操作时,可以每季度做一次财务健康度“体检”,用上述指标做趋势分析。如果你用数字化平台(比如帆软),可以直接建立健康度预警模型,一旦某项指标异常,自动提醒你关注。大数据分析不仅能做静态报表,更能动态监控,提前发现风险点,这就是数字化的好处。🧐 财务分析指标怎么落地?老板要看趋势和预警,报表到底怎么做?

各位知乎大佬,老板总说“财务报表不能只看结果,要能看到趋势和风险预警”。我知道要做各种指标分析,但实际落地时,数据太多、系统太分散,报表做出来老板还嫌“看不懂”。有没有啥实用的经验,怎么把财务指标分析真正落地到业务里?尤其是趋势和预警,怎么做才有效?

你好,财务分析落地其实是很多公司数字化转型的难点。指标梳理不是难点,难点在于数据整合和可视化,以及怎么让报表真正服务业务决策。

我的经验分享如下:- 数据集成:首先要把不同系统的数据(ERP、OA、Excel等)整合到一个平台,才能做到指标统一、口径一致。现在主流的企业大数据分析平台(比如帆软)都支持多源数据集成,自动同步更新。

- 趋势分析:建议每个核心指标都做月度、季度、年度趋势图,比如净利润、负债率变化曲线。趋势比单点数据更能揭示风险和机会。

- 预警机制:可以给关键指标设置阈值,比如资产负债率超过70%自动预警、现金流连续两季度为负自动提醒。数字化平台可以实现自动推送,不用人工盯着。

- 可视化报表:多用仪表盘、图表,让老板一眼看懂重点数据。帆软有很多行业模板,能快速搭建财务驾驶舱,让业务和财务部门都能看懂。

- 动态分析:定期复盘,每季度针对指标异常做专项分析会议,把数据变成业务改进的抓手。

最重要的不是报表做得多美,核心是要让数据真正服务于业务决策。用好平台工具,能让财务分析事半功倍。帆软在数据集成、分析和可视化这块做得很成熟,行业解决方案齐全,可以直接下载模板用,推荐你试试:海量解决方案在线下载。

🔍 针对不同行业,财务分析指标有啥区别?制造业和互联网企业怎么选指标?

请教下,财务分析是不是每个行业都一样?我做制造业的朋友说库存周转特别重要,而我在互联网公司好像更关注利润率和现金流。有没有具体经验,针对制造业、互联网、零售等不同类型企业,财务分析指标选取有什么区别?实际操作时怎么结合行业特点来做?

你好,这个问题很有代表性。不同业态的企业,财务分析指标确实有很大差异,不同的业务模式决定了管理关注点不同。

举几个典型行业的财务分析关注点:- 制造业:

- 库存周转率、存货占用资金比重、应付账款周转率,是制造企业的生命线。

- 生产成本控制、毛利率也很关键,直接影响企业利润空间。

- 资产负债率、现金流量净额,用于判断企业抗风险能力。

- 互联网企业:

- 净利润率、毛利率、用户增长率是核心指标。

- 研发投入比例、运营成本控制也很重要,决定创新和持续成长能力。

- 现金流量和融资能力,决定企业扩张速度和生存周期。

- 零售业:

- 存货周转率、销售毛利率、坪效(每平方米销售额),直接反映运营效率。

- 应收账款和应付账款管理,决定现金流健康度。

- 营业收入增长率、客户留存率,体现企业成长性。

实际操作时,先确定行业特点,再选出最能反映企业核心竞争力的3-5个指标。用数字化分析平台(比如帆软),可以根据行业模板快速搭建指标体系,自动生成趋势和预警,省去很多重复劳动。行业解决方案很丰富,建议直接下载使用,能帮你少走弯路:海量解决方案在线下载。

本文内容通过AI工具匹配关键字智能整合而成,仅供参考,帆软不对内容的真实、准确或完整作任何形式的承诺。具体产品功能请以帆软官方帮助文档为准,或联系您的对接销售进行咨询。如有其他问题,您可以通过联系blog@fanruan.com进行反馈,帆软收到您的反馈后将及时答复和处理。