你有没有遇到过这样的场景:老板突然让你汇报“企业运营核心数据”,你脑海里却只浮现出几个模糊的财务术语?或是团队会议上,大家各说各的经营指标,没人能说清楚这些指标到底怎么影响企业的生死存亡?其实,在数字化时代,企业经营早已经不是凭感觉做决策了——所有关键动作都可以通过科学的数据指标来衡量和优化。

根据中国企业数据智能实践,超过80%的企业管理者表示:准确把握财务经营指标,是提升企业运营效率、降低风险的核心抓手。但现实中,很多人只关注了“利润”或“收入”,却忽略了更全面的运营数据,导致决策失误甚至“踩坑”。

今天,我们就来聊聊企业财务经营指标到底有哪些?每一个指标背后隐藏着怎样的运营逻辑?如何通过它们洞察企业的真实状况,甚至提前预警风险?这篇文章不是简单地罗列术语,而是带你从实际业务出发,结合案例和数据,拆解这些核心指标的作用,帮你构建专业、系统的企业数据视角。

你将系统了解以下内容:

- 1️⃣ 财务经营指标的分类与核心作用

- 2️⃣ 利润类指标——企业经营的“健康体检表”

- 3️⃣ 资产负债类指标——企业稳健运营的底层逻辑

- 4️⃣ 营收与现金流指标——洞察企业增长与“回血”能力

- 5️⃣ 运营效率指标——企业资源配置与管理优化的核心抓手

- 6️⃣ 如何用智能数据平台(如FineBI)实现指标体系数字化,赋能业务决策

- 7️⃣ 全文总结与落地建议

无论你是企业管理者、财务专业人士,还是数据分析师,这篇文章都能让你彻底读懂企业运营的核心数据逻辑,并掌握指标体系的实操方法。下面我们正式进入内容,一起揭开财务经营指标的真正价值!

📊 一、财务经营指标的分类与核心作用

说到财务经营指标,很多人脑海里第一反应是利润、收入、成本这些“显性”数据。但实际上,企业运营的全貌远不止这些。财务经营指标是企业数据体系中最有“生命力”的部分——它们不仅反映企业的经营成果,更是管理决策、风险控制,以及业务优化的核心支撑。

从财务视角出发,主流企业会将经营指标分为几大类:

- 🌟 收入类指标:比如营业收入、主营业务收入,衡量企业市场表现和业务规模。

- 🌟 成本费用类指标:如营业成本、期间费用(销售、管理、财务费用),反映企业成本控制与资源消耗。

- 🌟 利润类指标:包括毛利、净利润、营业利润等,直接体现企业盈利能力。

- 🌟 资产负债类指标:比如总资产、负债率、资产周转率,揭示企业稳健性和资金运作效率。

- 🌟 现金流类指标:如经营活动产生的现金流量净额,关系企业“回血”与生存能力。

- 🌟 运营效率类指标:如存货周转率、应收账款周转天数,帮助企业优化流程提升效率。

为什么这些指标如此重要?它们是企业经营“体检表”,每个数据点都能反映企业的健康状况和风险隐患。比如净利润持续下滑,可能预示着市场竞争加剧、成本失控;资产负债率过高,则警示资金链紧张、财务风险上升。

以某制造企业为例,2023年营业收入同比增长15%,但净利润却下滑5%。深度分析后发现,期间费用(尤其是销售费用)激增,导致利润被“蚕食”。这就是指标体系的价值:不仅看到表面数据,更能识别问题根源,指导企业及时调整策略。

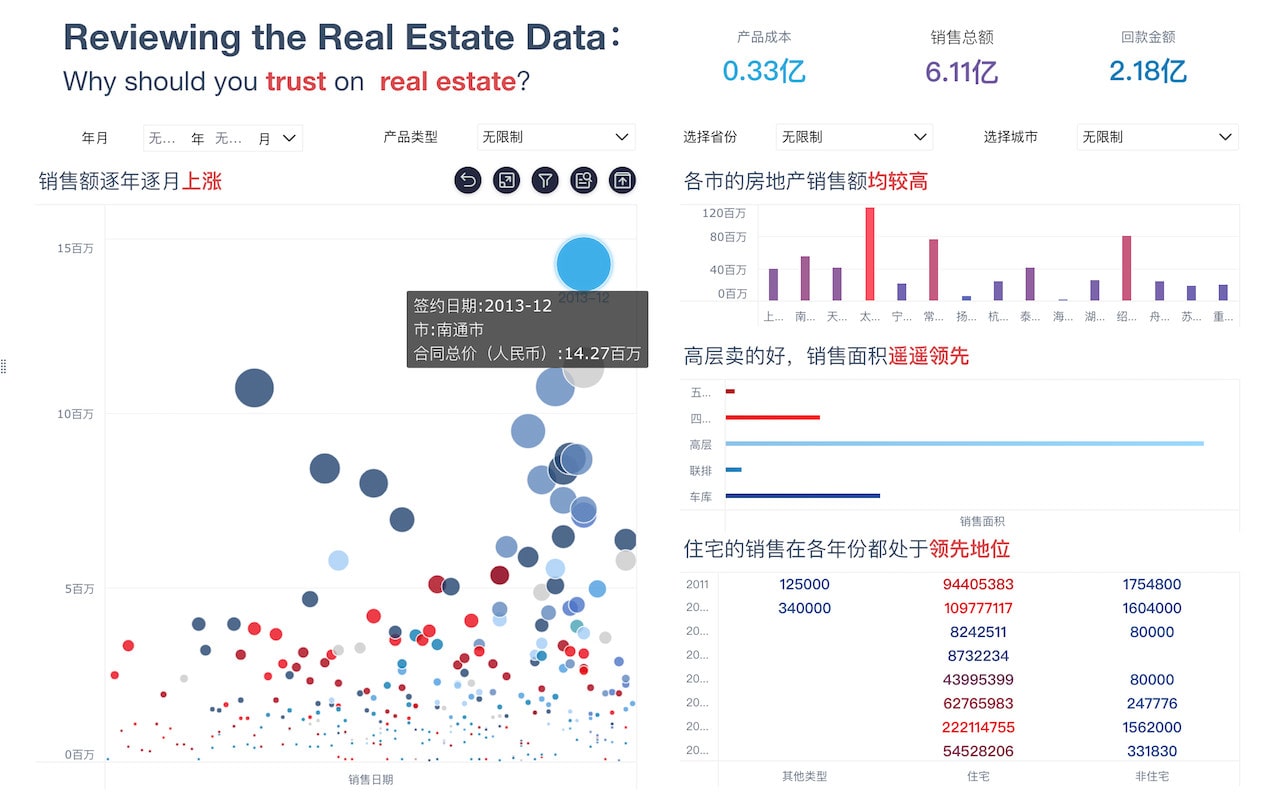

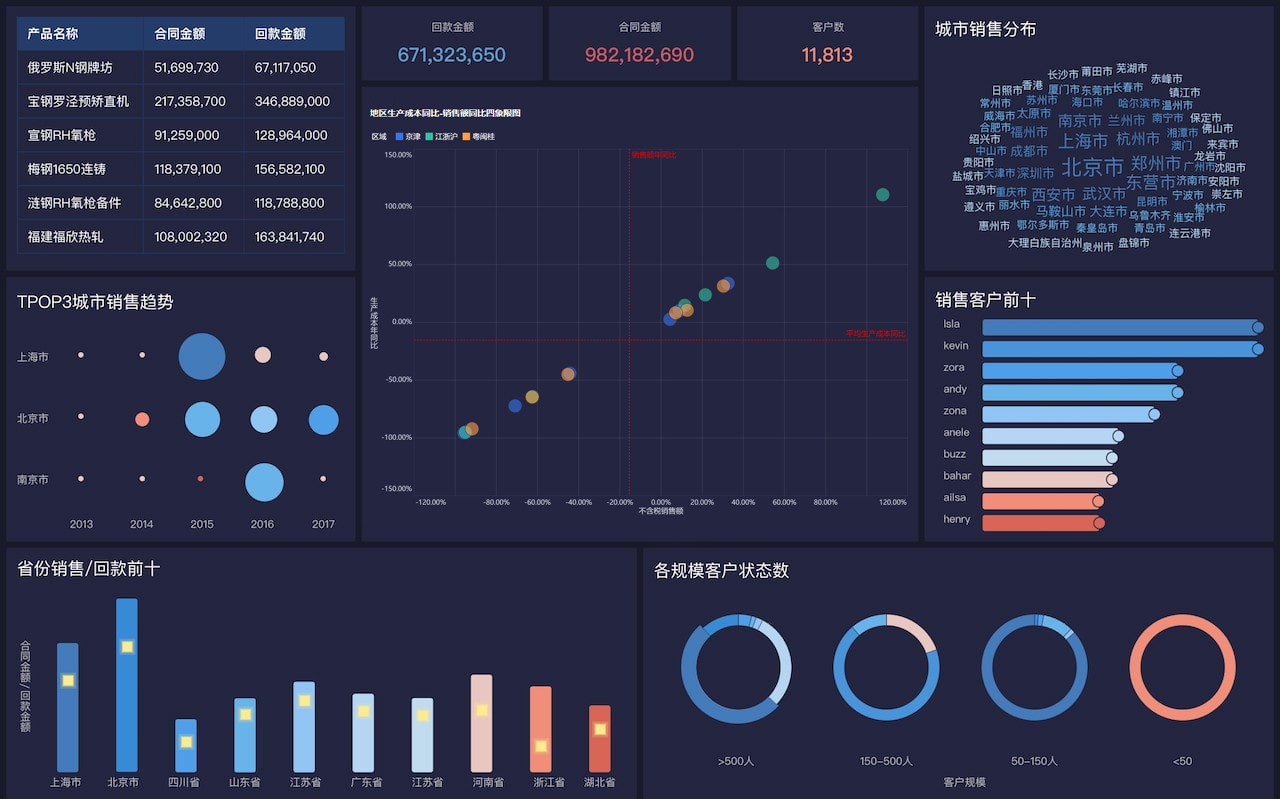

此外,随着数字化转型,越来越多企业开始用数据平台来统一管理和分析指标。以FineBI为例,这款帆软自主研发的一站式BI数据分析平台,能够实现从数据采集、集成、清洗到智能分析和仪表盘展示的闭环,为企业搭建指标中心、快速构建自助分析体系,支持全员数据赋能。[FineBI数据分析模板下载]

归纳起来,科学构建财务经营指标体系,是企业数字化运营和精细化管理的基础。接下来,我们将逐一深挖每类指标的具体内容与实操意义。

💰 二、利润类指标——企业经营的“健康体检表”

1.1 利润总额与净利润:盈利能力的终极检验

在所有财务经营指标中,利润类指标最受关注,也最容易被误解。利润不是单纯的“赚了多少钱”,而是企业所有经营活动减去成本和费用后的真实“剩余价值”。

企业常用的利润类指标包括:

- 利润总额:反映企业所有收入减去所有成本、费用、税费后的总利润。

- 净利润:扣除所得税后的最终利润,是最能反映企业盈利能力的“底线”数据。

- 毛利、毛利率:主营业务收入减主营业务成本,毛利率=毛利/营业收入,衡量主营业务盈利水平。

- 营业利润:从主营业务收入中扣除成本、期间费用、营业外收支所得。

为什么不仅要看“净利润”?不同利润指标揭示了企业的不同盈利层级和影响因素。比如一个企业营业收入很高,但净利润很低,很可能是期间费用或税费过高,需要进一步分析。

以零售行业为例,某连锁品牌2023年营业收入同比增长10%,但由于新店扩张导致管理费用增加,净利润仅微增2%。通过细分毛利率和期间费用率,企业及时调整费用结构,优化门店布局,最终在下一季度实现净利润反弹。

企业在实际应用中,常会结合利润指标进行季度或年度趋势分析,配合数据可视化工具(如FineBI仪表盘),实现利润结构的动态监控和预警。只有全面洞察利润各环节,企业才能真正实现精益盈利管理。

1.2 利润率指标:盈利水平的横向对比利器

利润率类指标,是企业与自身历史、行业平均进行“横向PK”的利器。常见利润率指标有:

- 净利润率:净利润/营业收入,反映每一元收入能带来多少净收益。

- 毛利率:毛利/营业收入,显示主营业务的盈利“厚度”。

- 营业利润率:营业利润/营业收入,衡量核心经营环节的盈利效率。

这些指标不仅能反映企业自身的盈利水平,更能与行业对标,发现潜在竞争优势或短板。例如,A公司净利润率为8%,而行业平均为12%,说明其盈利能力有待提升,需重点排查成本和费用结构。

实际场景中,利润率指标常用于业务部门绩效考核、年度预算编制,以及新业务投资决策。通过智能数据平台,企业可以实现利润率的自动计算、趋势分析和多维对比,帮助管理层快速识别问题并制定针对性措施。

利润率指标是企业可持续增长的核心风向标,也是投资者、管理层最关注的经营健康信号。

1.3 利润指标的管理应用与风险预警

利润指标不仅仅是财务报表上的数字,更是企业经营管理的“指挥棒”。在实际管理中,企业会围绕利润指标展开预算管理、绩效激励和风险控制。

比如某高科技制造企业,设定年度净利润增长目标,并将毛利率、期间费用率作为分部门考核指标。通过FineBI搭建的指标中心,实时跟踪各部门利润指标完成情况,一旦发现毛利率异常波动,系统自动发起预警,相关业务负责人迅速响应,避免利润损失扩大。

此外,利润指标也是企业对外融资、上市或并购时的重要参考依据。利润指标的科学管理,不仅提升企业经营质量,更能为企业赢得资本市场的认可和支持。

综上,利润类指标是企业经营管理的“健康体检表”,只有系统掌握并灵活应用,企业才能实现长期稳健增长。

🏦 三、资产负债类指标——企业稳健运营的底层逻辑

2.1 资产负债率与流动比率:企业稳健性的核心“防火墙”

很多企业在高速扩张时,容易忽视资产负债结构,结果陷入“表面繁荣,实际风险积聚”的陷阱。资产负债类指标,是衡量企业稳健运营和抗风险能力的底层逻辑。

- 资产负债率:总负债/总资产,反映企业的债务压力和资金安全边界。

- 流动比率:流动资产/流动负债,衡量企业偿还短期债务的能力。

- 速动比率:(流动资产-存货)/流动负债,更严格评估企业流动性。

- 资本结构指标:如权益乘数、负债权益比,揭示企业融资结构和杠杆水平。

以房地产行业为例,部分房企资产负债率常年高于80%,一旦市场调整,资金链断裂风险急剧增加。反之,稳健企业通过控制负债率,保持流动性充足,即使市场波动也能安全渡过。

实际应用中,资产负债指标常用于年度财务审计、融资决策,以及风险预警。企业可以利用FineBI等智能数据平台,将资产负债指标与现金流、利润等数据联动分析,实现风险的多维识别和管控。

只有科学管控资产负债结构,企业才能为业务增长和创新提供坚实的“底层安全网”。

2.2 资产周转率与资金使用效率:企业资源配置的“发动机”

资产周转率类指标,直接反映企业资产的使用效率,是资源配置优化的关键抓手。常用指标包括:

- 总资产周转率:营业收入/平均总资产,反映企业每一元资产创造的收入能力。

- 固定资产周转率:营业收入/平均固定资产,衡量固定资产“转化为收入”的效率。

- 应收账款周转率:营业收入/平均应收账款,揭示应收账款管理和资金回笼速度。

以制造业为例,某企业通过提升生产自动化水平,固定资产周转率从1.2提升到1.5,营业收入相应增长20%。与此同时,优化应收账款管理,将账款周转天数从60天缩短到40天,大幅提升现金流。

资产周转率指标在实际管理中常被用于项目投资决策、设备采购与淘汰、以及供应链优化。企业通过FineBI等平台,能实现资产相关指标的自动采集、趋势分析和异常预警,推动资源配置更加科学高效。

高效的资产周转,不仅提升企业运营效率,更是企业激发内在增长动力的“发动机”。

2.3 资产负债指标的数字化管理与合规要求

随着监管要求和财务透明度提升,企业对资产负债指标的数字化管理提出了更高要求。如何做到合规、准确、可审计,成为企业财务团队的重要任务。

例如,某A股上市公司通过FineBI搭建了资产负债指标自动采集与分析系统,支持多维度数据穿透和合规报表生成。系统与ERP、财务软件无缝集成,确保数据实时、准确,满足上市公司信息披露和审计要求。

此外,资产负债指标的数字化管理还能帮助企业实现集团化管控、多分公司对标分析,以及财务风险自动预警。合规、智能的资产负债管理,是企业数字化转型和稳健发展的“底层护城河”。

🔄 四、营收与现金流指标——洞察企业增长与“回血”能力

3.1 营业收入与收入结构分析:企业市场竞争力的直接表现

营业收入是企业运营的“源头活水”,也是所有经营指标的基础。收入指标不仅反映企业的市场规模和竞争力,更能揭示业务结构和增长潜力。

- 营业收入:企业主营业务收入总额,衡量市场规模。

- 收入增长率:本期营业收入/上期营业收入-1,反映企业增长速度。

- 收入结构:如产品线收入占比、地区收入分布,揭示业务多元化和市场布局。

以互联网企业为例,某平台型公司2023年总收入增长30%,但细分后发现,核心业务收入仅增长10%,新兴业务收入增长120%。通过收入结构分析,企业及时加大新业务投入,实现战略转型。

收入指标在实际管理中,常用于年度预算、市场策略制定,以及新业务孵化。企业通过FineBI等工具,能快速实现收入结构多维分析、数据可视化和趋势预测,助力决策层把握市场“主脉络”。

科学管理营业收入和收入结构,是企业提升市场竞争力和持续增长的关键途径。

3.2 现金流量指标:企业生存与“回血”能力的核心保障

现金流量指标,被称为企业“生命线”——没有现金,再高的利润也是“纸上富贵”。

- 经营活动产生的现金流量净额:反映主营业务带来的现金流入减流出。

- 自由现金流:经营现金流减资本性支出,是企业可自主支配的“真金白银”。

- 现金流量覆盖率:经营现金流/净利润,衡量利润的“含金量”。

- 现金周转周期:从采购到销售再到现金回收的完整周期,决定企业资金运转效率。

以制造业为例,某企业净利润持续增长,但自由现金流却连年为负,最终因资金链断裂陷入危机。通过FineBI平台,企业实时监控现金流量指标,及时调整应收账款政策和库存管理,成功扭转现金流困境。

现金流指标在日常管理中,常用于资金预算、融资决策和风险预警。企业通过智能分析工具,实现现金流量趋势分析、异常检测和多维穿透,确保资金安全和运营稳定。

现金流量指标是企业“回血”能力的核心保障,也是应对市场不确定性的“最后防线”。

3.3 营收与现金流指标的协同应用与场景拓展

营收和现金流指标,通常需要协同分析才能完整反映企业运营状况。例如,营收高速增长但现金流紧张,往往预示着销售模式或付款政策存在隐患。

实际场景中,企业会通过FineBI等数据平台,将营业收入、现金流与应收账款、存货等指标联动建模,实现从销售到现金回收的全流程监控。管理层可实时跟踪各环节指标变化,发现异常后快速定位原因,制定针对性优化方案。

此外,营收和现金流协同分析还常用于新业务评估、投资回报分析以及企业并购尽调。借助智能数据分析平台,企业能够实现指标自动采集、穿透分析和多维可视化,显著提升决策

本文相关FAQs

💡 企业财务经营指标到底有哪些?怎么区分每个指标的作用?

知乎的小伙伴们,最近老板让我梳理一下公司运营的核心财务指标,可一查资料发现种类超多,什么资产负债率、净利润率、现金流量啥的,感觉每个都挺重要但又不知道到底该怎么用。有没有大佬能帮忙捋一捋,这些指标到底都有哪些?每个指标到底解决了啥问题?不想再被一堆数据绕晕了!

你好,关于企业财务经营指标,其实大家刚入门的时候都会被各种名词搞得头晕。别急,咱们可以分板块来理解,主要是盈利能力、偿债能力、运营效率、成长能力这四大类,每一类都有各自的“主力指标”。 – 盈利能力指标:比如净利润率、毛利率、ROE(净资产收益率)。这些指标主要告诉你公司到底赚了多少钱,钱赚得是否“高效”。 – 偿债能力指标:像资产负债率、流动比率、速动比率。它们关注公司有没有足够的钱还债,会不会资金链断裂。 – 运营效率指标:包括存货周转率、应收账款周转率等,反映公司钱和物是不是流转得顺畅,资金有没有卡在某个环节。 – 成长能力指标:如营业收入增长率、净利润增长率,这类指标能看出公司是不是在“变大变强”,有没有未来。 实际应用场景里,比如老板想知道“今年赚的钱是不是够还债”,就得同时看盈利和偿债两个板块。财务报表里常见的指标就是这些,别怕多,抓住每类的核心指标就不容易迷路了。有不懂就多问,毕竟财务数据就是用来决策的,工具越熟,决策越准。

🧐 怎么用这些核心指标判断企业运营状况?老板让做数据分析,具体该怎么下手?

前面搞懂了财务指标的分类,老板又新加需求:让用这些核心数据来“分析公司运营状况”,还要输出结论。问题是,数据一堆,到底该怎么组合来看?有没有实操的思路或者方法,能帮我理清分析流程?

你好,这个问题很多财务和运营岗的小伙伴都会遇到。其实用指标分析企业运营,关键不是“看指标”,而是要把指标串起来,讲出公司运营的故事。 我的经验,建议你可以按照这几个步骤来: 1. 先选核心指标:每次分析不要全看,选出与当前业务目标相关的3-5个重点指标(比如扩张期就多看成长指标,稳健期看盈利+偿债)。 2. 横向对比:同一时期和行业平均、历史数据对比,比如今年毛利率比去年高,说明盈利能力提升;低于行业,可能成本有问题。 3. 纵向联动分析:把指标组合起来,比如营收增长但净利润没涨,可能是成本上升或费用管控不到位。 4. 识别异常点:指标突然大幅波动就要警惕,背后可能有业务、市场或财务管理的问题。 5. 输出结论和建议:最后一定要用数据讲清楚企业运营现状,提出下步建议,比如“提升存货周转率,优化现金流”。 实操中,建议用Excel或企业BI工具,把指标做成图表,趋势一目了然。数据分析不难,难在用业务场景去解读数据,慢慢练很快就能上手。遇到数据整合难题,推荐用企业级数据分析平台,像帆软这种厂商,集成数据、分析和可视化一体,省时又高效。可以看看这个海量解决方案在线下载,里面有各行业的分析模板,直接套用很方便。

📊 实操中,财务数据怎么整合到一个平台?每个部门的数据都不一样,怎么破?

实际做项目时发现,财务、销售、采购、仓库的数据都在不同系统,分析起来超级费劲。老板要求“数据打通”,做一个统一分析平台,能随时看全公司运营数据。有没有靠谱的整合方法?或者推荐点工具和经验?

你好,数据孤岛确实是企业数字化的老大难问题。各部门用不同系统,数据格式、口径都不一样,手工整合不仅费时还容易出错。我的建议: – 统一数据标准:先梳理各部门用到的核心指标和数据口径,做成标准模板,大家都按这个格式上报数据。 – 搭建数据中台或BI平台:用专业的数据集成工具,比如帆软、PowerBI、Tableau等,能自动把各系统数据拉到一起,做ETL清洗、转换,很大程度上避免手工整理。 – 数据自动更新:平台可以定时同步数据,保证分析用的是最新数据,财务和业务数据一体化。 – 权限和安全管理:敏感数据按部门分权限,既保证安全又能灵活查看。 以我用过的帆软为例,它支持多种数据源接入,财务、业务、供应链的数据都能集成,分析和可视化一站式搞定,适合中大型企业数字化转型。实际项目里,还能结合行业解决方案,避免重复造轮子。如果有需要,直接去海量解决方案在线下载,里面有各种实操案例。 一体化数据平台上线后,老板随时能看全局运营数据,各部门也能协同决策,效率提升不是一点点。关键是前期标准化和工具选型,建议和IT部门多沟通,选成熟的解决方案。

🚀 企业经营指标怎么为业务决策提供支撑?除了财务报表,还能做哪些价值挖掘?

很多时候,感觉财务数据就是“算账”,老板还会问:能不能用这些指标指导业务决策?比如市场投放、产品定价、战略规划,怎么把运营核心数据用起来,真正挖掘价值?有没有大佬能举点实际案例或者思路?

你好,这个问题问得很实用。财务经营指标绝不只是“算账”,实际上能为业务决策提供多方面支撑。我的经验: – 利润和成本分析指导产品定价:比如通过毛利率、单位成本分析,找出高利润产品,提高定价策略,把资源投向回报高的板块。 – 现金流和周转率优化供应链决策:如果应收账款周转慢,说明销售回款滞后,可能要调整客户信用政策或优化供应链流程。 – 增长指标辅助市场投放:运营数据结合市场数据,分析哪些渠道带来高增长,精准投放预算,实现高ROI。 – 行业对标发现潜力点:用ROE、净利润率等指标和行业标杆比,找到自身短板,调整战略路线。 举个实际案例:有家制造企业通过财务指标发现,某产品线毛利率低但营收占比高,深入分析后发现成本结构有问题。调整供应商策略后,毛利率提升,整体盈利能力增强。 除此之外,财务数据还能和业务数据结合做预测模型,比如营收预测、库存预警等,帮助企业提前布局。用好数据分析工具,能把财务指标和业务场景深度融合,真正实现“数据驱动决策”。推荐企业用像帆软这样的平台,可以把财务、业务、市场等多维数据集成,分析和可视化都很强,强烈建议试试海量解决方案在线下载,有不少行业落地案例。 总之,财务经营指标是企业运营的“仪表盘”,用对了能极大提升决策质量和业务价值。多和财务、业务同事交流,把数据和场景结合起来,慢慢你就能玩转企业核心数据了!

本文内容通过AI工具匹配关键字智能整合而成,仅供参考,帆软不对内容的真实、准确或完整作任何形式的承诺。具体产品功能请以帆软官方帮助文档为准,或联系您的对接销售进行咨询。如有其他问题,您可以通过联系blog@fanruan.com进行反馈,帆软收到您的反馈后将及时答复和处理。