你有没有想过,银行理财产品这么多,为什么有些产品总能吸引一批忠实用户,而有些却“无人问津”?其实,答案很可能藏在“用户画像”里。银行理财产品用户画像怎么构建?2025精准分析助力业务增长已经成为业内的热议话题。数据显示,能精准描绘用户特点的银行,理财产品的转化率提升了30%以上,客户粘性更强,业务增长也更可持续。

其实,很多银行对用户画像的理解还停留在“年龄、资产、职业”这些表层信息,结果用户不买账,营销变成了自说自话。如果你想让理财产品真正触达目标客户,甚至让2025年的业务增长更有确定性,这篇文章会带你系统梳理银行理财产品用户画像构建的全流程,结合最新的数据智能趋势,告诉你如何用精准画像驱动业务增长。

接下来,我们会围绕以下五个核心要点展开:

- 1. 用户画像的本质与价值,银行理财产品场景下的特殊性

- 2. 数据采集:从基础到高级,怎么获取画像所需的多维数据

- 3. 用户标签体系构建:如何让数据变成可用的用户特征集

- 4. 精准分析方法:AI与BI技术赋能,实战案例拆解

- 5. 用户画像落地应用:助力理财产品设计、营销和客户服务,实现业务增长

文章最后,还会帮你梳理全流程要点,强化银行理财产品用户画像在2025业务增长中的价值。让我们马上进入正题!

🧠一、用户画像的本质与价值——银行理财产品场景下的特殊性

1.1 用户画像是什么?银行理财产品用户画像的核心意义

用户画像并不是简单的“用户标签堆砌”,而是一套系统性的用户特征抽象方法。在银行理财产品领域,用户画像不仅仅是年龄、性别、资产规模等传统属性,更需要涵盖理财偏好、风险承受能力、投资习惯、生命周期阶段等深层特征。这些数据背后反映的是客户的行为模式、决策逻辑和金融需求。

为什么银行理财产品用户画像如此重要?因为理财产品本质上是“个性化服务”,如果不能理解客户的真实需求和行为动机,产品再好也很难转化。举个例子,一位高净值客户可能更关注资产稳健配置、长期收益,而年轻客户可能更倾向于灵活、短期的理财方式。只有通过精准的用户画像,银行才能做到理财产品的个性化匹配和精准营销,从而提升客户体验和转化效率。

银行理财产品的用户画像和电商、快消品等其他行业有很大的不同。银行客户更关注隐私,数据来源更加分散,行为特征更复杂。比如,客户可能同时在多个银行有资产,还经常切换产品类型,这就要求画像系统不仅要全面,还要动态更新。

- 银行理财产品用户画像强调数据的广度与深度,既要全局洞察,也要细致入微。

- 需要结合定性和定量分析,既看数字,也看趋势和偏好。

- 强调动态性,客户画像不是一次性构建,而是持续迭代和更新。

总的来说,银行理财产品用户画像是理财业务数字化转型的基础。只有把用户画像做好,才能让后续的数据分析、产品设计、营销和服务都“有的放矢”,实现业务的高质量增长。

1.2 用户画像在银行理财产品业务中的实际价值

银行理财产品的用户画像不仅是数据分析师的“工具”,更是业务增长的“发动机”。具体来说,用户画像可以在以下几个方面为银行理财产品业务创造价值:

- 理财产品设计:通过理解不同客户群体的需求与偏好,定制化理财产品,例如为年轻客户设计低门槛、高流动性的产品,为高净值客户设计专属资产配置方案。

- 精准营销:根据用户画像推送个性化营销内容,提高营销触达率和转化率。比如,风险偏好高的客户更容易接受创新型理财产品。

- 客户关系管理:基于用户画像进行客户分层,制定差异化服务策略,提升客户满意度,降低流失率。

- 业务风险控制:通过画像识别潜在高风险客户,提前预警,有效防控业务风险。

一项调研显示,银行通过用户画像驱动理财产品精准营销,客户转化率平均提升了25%,客户满意度提升20%。而那些没有建立用户画像体系的银行,理财产品滞销和客户流失问题普遍存在。

总之,用户画像不是“锦上添花”,而是银行理财产品业务数字化升级的“必选项”。随着2025年银行业数据智能化进程加速,谁能把用户画像做得更精准、更智能,谁就能抢占业务增长的先机。

🔍二、数据采集:从基础到高级,获取银行理财产品用户画像所需的多维数据

2.1 数据采集的基础:银行自有数据与第三方数据融合

银行理财产品用户画像的第一步,就是数据采集。没有可靠的数据,所有的画像都只是“想象”。银行的数据采集分为两大类:一是银行自有数据,二是第三方数据。

- 银行自有数据:包括客户基本信息(如年龄、性别、婚姻状况)、账户资产数据、交易行为数据(理财产品购买、赎回、定投习惯)、客户互动数据(线上咨询、客服记录、APP行为轨迹)等。

- 第三方数据:比如征信数据、互联网金融平台数据、社交媒体数据等,可以辅助完善客户画像,尤其是填补银行自有数据的盲区。

实际操作中,银行会重点挖掘客户的理财行为数据,比如一年内购买理财产品的频率、单次购买金额、持有周期、赎回原因等。这些数据可以帮助银行判断客户的投资偏好和风险承受能力。

而第三方数据,能为银行补充客户的“外部画像”,比如某客户在互联网平台偏好哪类理财产品,或社交媒体上频繁关注哪些财经资讯。

数据采集的难点在于数据整合和清洗。银行业务系统众多,数据分散在账户系统、CRM系统、移动银行APP等多个平台。采集后需要统一格式、去重、补全缺失值,确保数据质量。

2.2 数据采集的高级阶段:动态数据采集与数据安全

随着2025年数据智能化趋势加速,银行理财产品用户画像的数据采集已经进入“动态采集”阶段。动态采集指的是持续跟踪客户的行为变化,实时更新画像数据。比如,客户最近有大额资金流入,就可能调整理财产品推荐策略;客户近期频繁登录APP浏览理财资讯,也能动态判定其投资意向增强。

- 实时跟踪客户行为,动态调整画像标签。

- 采集多源数据,融合线上线下渠道信息。

- 引入AI、机器学习技术,实现自动化数据采集和异常识别。

数据安全也是银行理财产品用户画像构建必须要重视的问题。银行要遵守《个人信息保护法》《数据安全法》等法规,确保用户隐私、数据合规。技术上,可以采用数据脱敏、匿名化处理、权限分级等方式,确保数据采集既全面又安全。

目前,越来越多银行开始使用企业级数据分析工具进行数据采集和管理。以FineBI为例,作为帆软自主研发的一站式BI平台,它可以帮助银行汇通各个业务系统,从源头打通数据资源,实现从数据提取、集成到清洗、分析和仪表盘展现。[FineBI数据分析模板下载],已经连续八年中国市场占有率第一,获Gartner、IDC、CCID等机构认可。

结论:银行理财产品用户画像的数据采集,既要“广度”也要“深度”,既要“静态”也要“动态”,还要“安全合规”。只有把数据采集做扎实,后续画像构建才有基础。

🏷️三、用户标签体系构建:让银行理财产品数据变成可用的用户特征集

3.1 用户标签体系的设计原则与常见标签类型

数据采集完成后,银行理财产品用户画像的核心环节是“标签体系构建”。所谓标签体系,就是把原始数据转化为可用特征,让画像有结构、有层次。

- 基础标签:年龄、性别、地域、资产规模、职业、婚姻状况等。

- 行为标签:理财产品购买频率、金额区间、持有周期、赎回次数、定投习惯、产品偏好。

- 价值标签:客户贡献度(资产总量、理财收益)、客户忠诚度(产品持有持续性、复购率)、潜在价值(资产增长趋势、客户生命周期阶段)。

- 风险标签:风险承受能力、投资敏感度、信用风险等级、投诉频率。

- 兴趣偏好标签:关注理财资讯类别、参与银行活动频率、金融产品创新接受度。

标签体系设计要遵循“少而精、层次分明”的原则。标签太多会导致分析复杂、决策困难,太少则无法全面反映客户特征。银行可以采用层级标签体系:一级标签为用户基本特征,二级标签细化到行为和偏好,三级标签深入价值和风险。

3.2 标签体系的构建流程与实际案例解析

银行理财产品用户标签体系构建一般分为以下步骤:

- 1. 标签需求梳理:明确标签要解决的业务问题,比如理财产品推荐、客户分层、风险预警等。

- 2. 数据映射:把已采集的数据与标签定义进行映射,确定每个标签的取值逻辑。

- 3. 标签计算:采用规则引擎、数据模型等技术手段,自动化生成标签。

- 4. 标签验证与迭代:对标签效果进行业务验证,保证标签质量,持续优化更新。

举个实际案例:某银行希望提升“高净值客户专属理财产品”的转化率。首先,需要设定高净值客户的标签标准,比如资产规模≥500万、投资频率高、产品持有周期长。然后,通过FineBI等BI工具,自动提取数据,生成“高净值客户”标签。接着,细分标签,筛选出“偏好创新型理财产品的高净值客户”,针对性推送专属产品和服务。

标签体系还可以结合AI技术进行智能分群。比如,利用聚类算法,把客户分成“稳健型”、“进取型”、“创新型”等不同群组,再通过标签体系进行精细化运营。

标签的价值在于让数据变成“可用资产”,让银行理财产品的用户画像具备实际业务指导意义。只有标签体系科学、合理,才能实现精准分析和智能化推荐,助力银行理财产品业务增长。

🛠️四、精准分析方法:AI与BI技术赋能银行理财产品用户画像,实战案例拆解

4.1 AI与BI赋能用户画像精准分析的核心技术

银行理财产品用户画像的精准分析,离不开AI与BI技术的赋能。传统的统计分析已经无法满足复杂多维数据的处理需求,AI和BI工具让分析更高效、更智能。

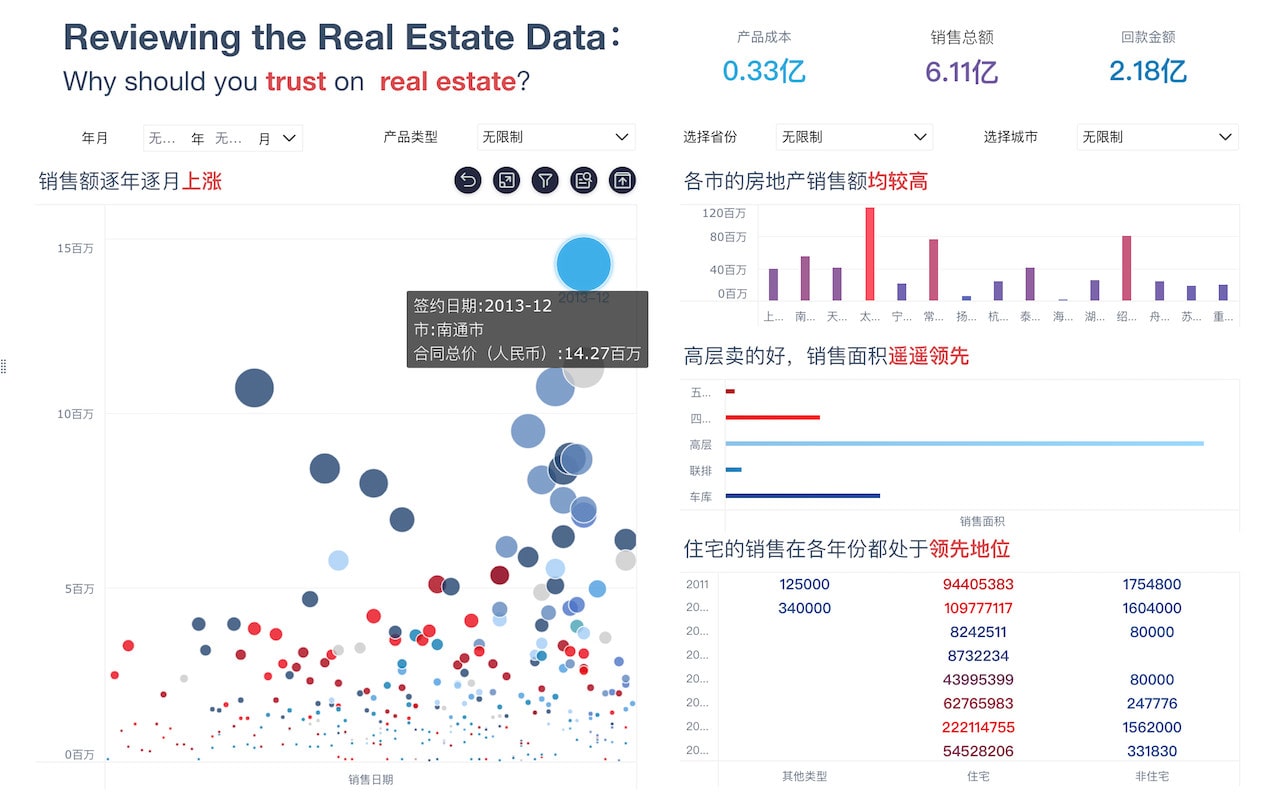

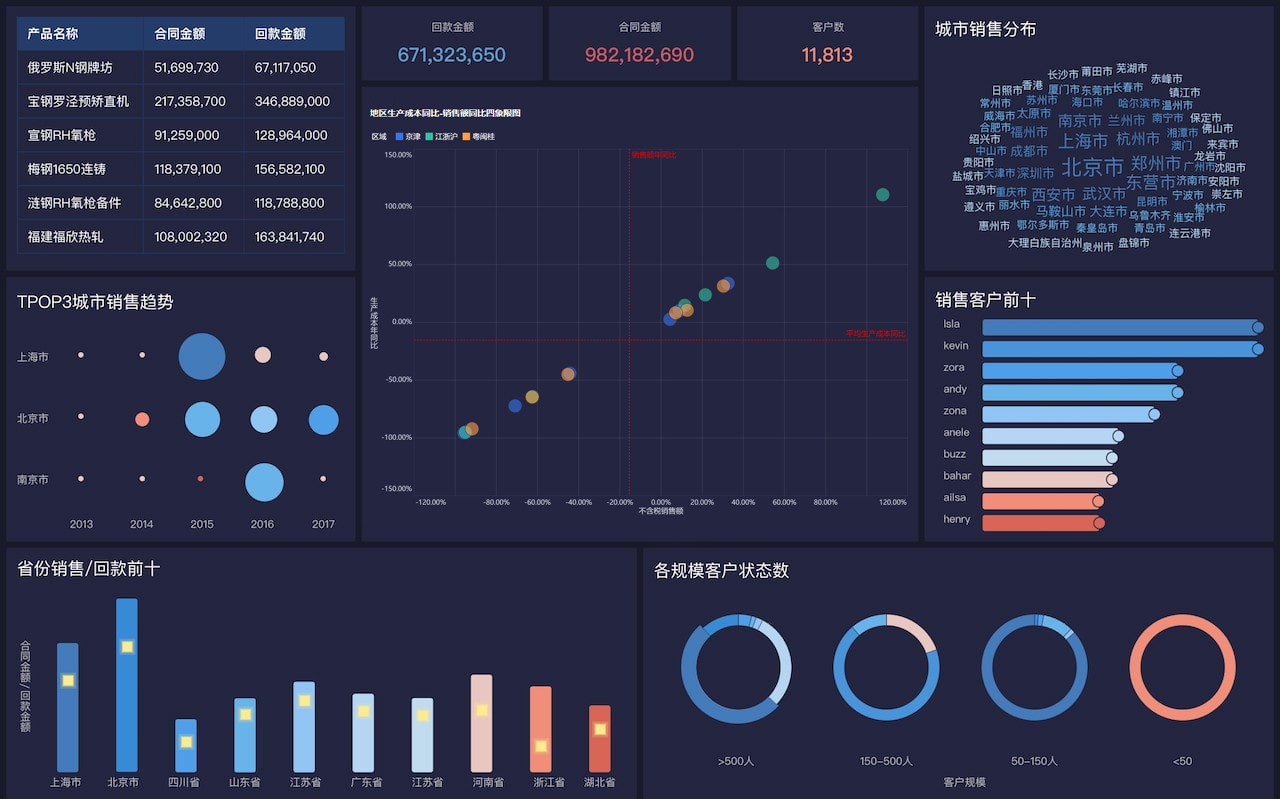

- BI(商业智能)平台:如FineBI,支持自助建模、可视化分析、协作发布和数据仪表盘展现。银行可以通过拖拽式操作,构建多维分析视图,洞察客户画像、产品表现和业务趋势。

- AI算法:包括聚类分析、决策树、关联规则、预测建模等。可以自动发现客户分群、识别潜在需求和风险,甚至实时推荐理财产品。

- 自然语言处理(NLP):用于分析客户评价、咨询内容,挖掘客户隐性需求和情感倾向。

- 数据可视化:让复杂数据一目了然,支持业务决策和高层汇报。

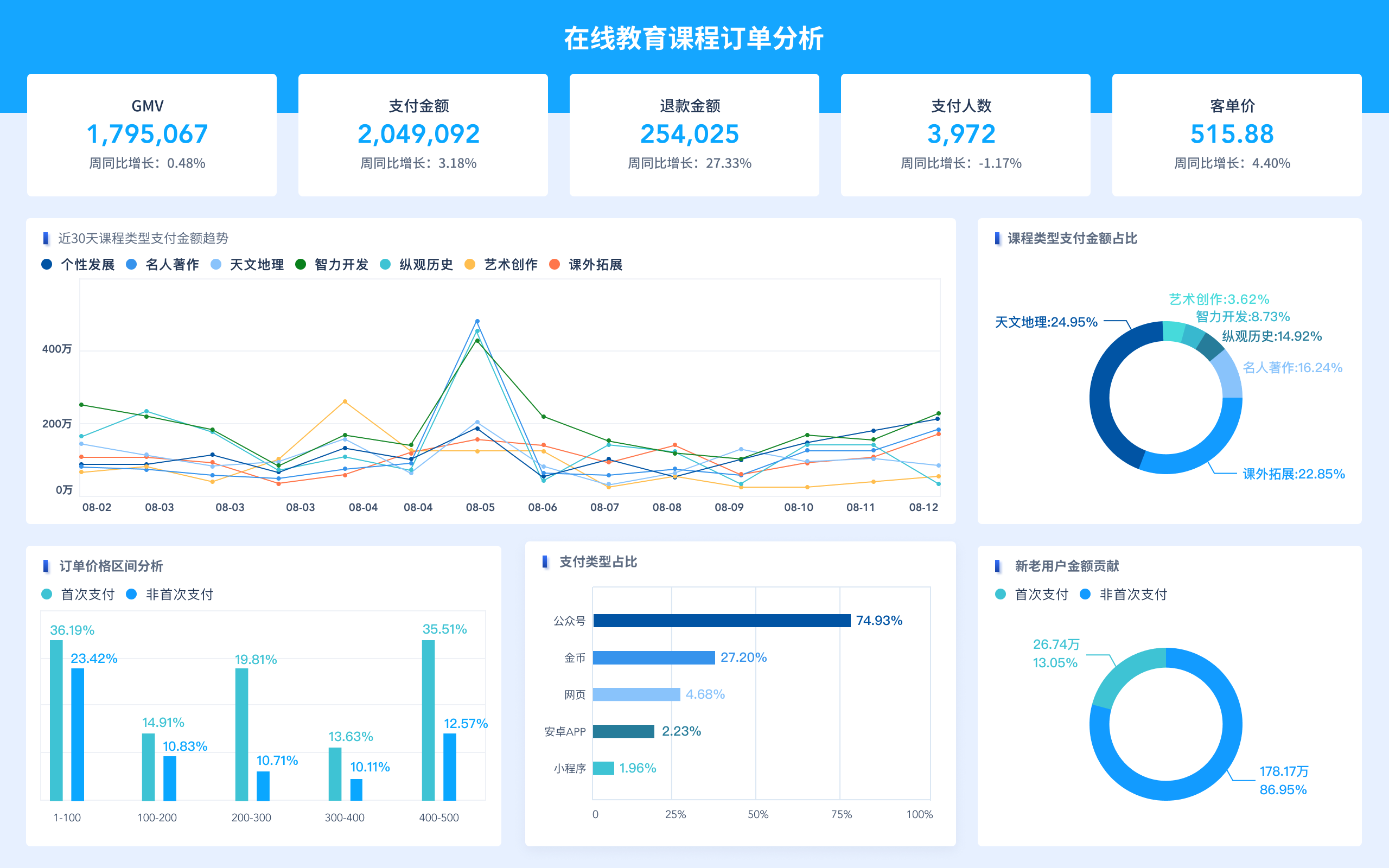

以FineBI为例,银行可以集成所有业务系统的数据,一站式完成数据提取、清洗、分析和展现。比如,某银行利用FineBI构建全行客户画像仪表盘,实时展示客户分层、理财产品偏好分布、风险等级分布等关键指标,实现业务部门之间的数据协同。

4.2 用户画像精准分析的实战案例与效果评估

让我们来看一个实际案例:某股份制银行在2024年采用AI+BI技术重构理财产品用户画像体系。首先,银行通过FineBI汇总了所有客户的资产流动、理财产品购买行为、在线互动、客服咨询等多源数据。随后,利用AI聚类算法,把客户分为“稳健型”、“进取型”、“创新型”等三大类。

针对不同群体,银行定制理财产品推荐策略:

- 稳健型客户:推送低风险、固定收益类产品,强调本金安全和长期稳健收益。

- 进取型客户:推送灵活配置、收益浮动型产品,突出资产增值潜力。

- 创新型客户:推送新发理财产品、结构化理财产品,强调创新和高回报。

同时,银行通过FineBI仪表盘实时监控客户转化率、产品复购率、客户满意度等关键指标。结果显示,精准用户画像驱动的理财产品推荐,单月客户转化率提升了32%,理财产品复购率提升了18%,客户满意度提升20%。

这个案例说明,AI与BI技术不仅提升了画像的精准度,更让银行理财产品营销和服务真正落地,带来实实在在的业务增长。

效果评估环节同样重要。银行要持续监控画像驱动业务的核心指标,如客户增长率、转化率、客户生命周期价值(CLV)、产品创新接受度等,及时调整画像策略,确保业务增长可持续。

结论:精准分析不是“数据堆积”,而是技术赋能下的智能化洞察。银行必须借助AI与BI工具,持续提升用户画像的精度和业务价值,真正实现理财产品的个性化匹配和高质量增长。

🚀五、用户画像落地应用:助力银行理财产品设计、营销和客户服务,实现业务增长

5.1 用户画像在理财产品设计与创新中的应用

银行理财产品用户画像的最终价值,体现在落地应用环节。只有把画像应用到产品设计、营销和客户服务等具体业务中,才能真正助力业务增长。

在理财产品设计与创新方面,画像可以帮助银行精准把握客户需求,推动产品创新:

- 通过画像分析,发现客户对某类产品的偏好,比如“短期理财”、“养老理财”、“绿色金融”等,及时推出新品满足需求。

- 针对不同客户群体设计专属理财方案,比如为高净值客户提供资产配置顾问服务,为年轻客户设计低门槛、灵活赎回的理财产品。

- 本文相关FAQs

🔍 银行理财产品用户画像到底是怎么构建的?有没有大佬能分享下流程细节?

老板最近让我们着手用户画像这一块,说2025年业务增长要靠精准分析。可是银行理财产品的用户群感觉挺复杂的,既要考虑资金、还要考虑风险偏好、行为习惯啥的。到底应该怎么一步步构建出靠谱的用户画像?有没有详细点的实操流程可以分享一下?

你好,我之前参与过几家银行的理财产品画像项目,确实这事儿比想象中要细致。其实用户画像的构建可以拆解成几个核心步骤:

- 数据采集:先把用户的基础信息、交易记录、渠道行为、风险测评等数据都收集全。银行内部数据和外部第三方数据都要用起来。

- 特征筛选&标签体系:根据业务目标,筛选出比如年龄、资产规模、理财偏好等关键标签,然后设计标签体系,分层分组。

- 数据清洗&归一化:银行的数据常常分散在各种系统,格式不统一,需要做大量清洗和标准化。

- 建模分析:用聚类、关联规则、预测模型等方法,把用户分成不同画像群体,挖掘潜在需求。

- 画像应用:最后,把画像嵌入到产品设计、营销触达、客户服务等环节,实现业务增长。

举个例子,银行A为了推广新产品,先用行为数据把客户分成“高净值理财型”、“稳健保守型”、“新手尝试型”三类。然后针对每一类推送不同的产品和服务,效果提升很明显。

这里有个建议,尽量用自动化工具做数据集成和分析,比如帆软这类平台,能大大提高效率,减少人工处理的坑。行业解决方案也有现成的模板,推荐大家看看:海量解决方案在线下载。总之,用户画像不是一蹴而就,得多部门协作、持续迭代,别怕繁琐,后期效果真的能看得见。

💡 理财客户画像标签具体怎么设计才靠谱?大家都用啥维度?

我们现在在做理财产品的客户画像,老板天天问标签体系够不够细、能不能覆盖业务场景。有没有经验丰富的大佬能讲讲,标签维度到底该咋定?哪些标签最关键?行业里一般都怎么设计的?怕自己设计的不实用,想听听大家的实战经验!

嗨,这个问题我踩过不少坑!标签设计其实是画像构建的核心,太粗了没指导意义,太细了又维护不了。一般来说,银行理财产品的标签体系建议从以下几个维度入手:

- 基础属性:年龄、性别、职业、地区、收入水平。

- 资产特征:账户余额、投资总额、资产结构、消费能力。

- 行为习惯:理财频率、产品偏好、渠道使用(网银、手机APP、柜台)、活跃度。

- 风险偏好:通过问卷测评或历史产品选择,分成“激进型”、“稳健型”、“保守型”。

- 生命周期:新客户、老客户、流失客户、沉睡客户。

- 互动标签:对营销活动的响应、客服互动、投诉/建议。

实际操作时,建议用分层标签,比如先分一级标签(资产规模),再细化到二级标签(活跃度、高价值)。这样既能保持体系完整,又方便业务落地。

有的银行还会结合外部数据,比如社交行为、信用评分等,进一步丰富标签体系。最终目的就是让标签能指导产品设计和营销策略,而不是仅仅做个花架子。

最后,标签体系要定期复盘,根据业务变化及时优化,别做一劳永逸。用数据平台(比如帆软)做标签管理,维护起来省心不少。💪 数据分析落地时遇到哪些坑?银行理财场景怎么突破瓶颈?

我们银行最近在推理财产品用户画像分析,理论听起来很美好,但实际落地总是卡壳:数据分散,标签不统一,业务部门配合难,结果还老是不准。有没有前辈能分享点落地实战经验?遇到这些坑怎么破?

哈喽,这个问题太有共鸣了!理财产品用户画像分析落地,确实容易遇到几个典型难点:

- 数据孤岛:客户信息、交易数据、渠道数据都在不同系统,集成难、质量参差不齐。

- 标签混乱:各部门各自为政,标签标准不统一,导致画像失真。

- 业务协同难:IT、业务、营销、风控各有诉求,需求变来变去,项目推进慢。

- 模型泛化差:有的标签或模型只适合部分客户,推广全行效果不佳。

我的建议:

- 先全行梳理数据资产,统一数据标准与接口,必要时引入数据中台。

- 标签设计时拉上业务部门深度参与,别闭门造车,标签要能直接支持业务动作。

- 用敏捷迭代做小步快跑,别一次性全量上线,先试点、再扩展。

- 选用成熟的数据分析平台(比如帆软),能解决数据集成、标签管理、可视化等问题,节省大量沟通和开发成本。

另外,银行理财产品的客户变化快,画像一定要动态更新,别只做静态分析。多和一线客户经理沟通,及时反馈数据分析结果,形成业务闭环。

实在遇到瓶颈,可以参考行业解决方案,帆软这块做得蛮成熟,强烈推荐:海量解决方案在线下载。总之,画像分析落地不只是技术活,更是组织协同和业务驱动,别怕慢,关键是能跑通闭环。

🚀 画像分析怎么和业务增长挂钩?有啥实用的落地案例?

我们银行的领导最近特别关注用户画像分析,说2025年业务增长要靠精准营销。但实际怎么把画像分析和理财产品销售、客户活跃度提升挂钩?有没有银行同行能分享点实战案例或者操作思路?别只讲理论,想听点实际效果!

嘿,画像分析和业务增长结合,说实话得看落地场景。这里给大家分享几个银行理财领域的实战案例:

- 精准营销:银行B通过画像分析,把客户分成“高净值”、“理财新手”、“稳健保守”三大类。针对高净值客户推送高端定制产品,对新手推低门槛稳健型理财,营销转化率提升了40%。

- 产品创新:有的银行结合用户画像,发现年轻用户偏好智能投顾,于是开发“智能理财推荐”功能,一上线新增开户量同比增长30%。

- 客户流失预警:用画像标签识别“沉默客户”,定向发起回访和福利活动,半年内唤回率提升15%。

- 渠道优化:分析APP活跃度和理财购买行为,优化用户界面和产品列表,交易转化率明显提升。

画像分析的关键,是要和具体业务动作绑定,比如:营销推送、产品定制、客户服务、流失预警等。建议和业务部门反复沟通,找到画像能直接驱动的业务节点,别为了画像而画像。

如果不知道怎么入手,可以参考帆软的行业方案,他们有很多银行理财业务的典型场景和实践案例,效率提升很明显。戳这里看:海量解决方案在线下载。

总结一下:画像分析落地,重点是“用起来”,让数据真正变成业务增长的利器。本文内容通过AI工具匹配关键字智能整合而成,仅供参考,帆软不对内容的真实、准确或完整作任何形式的承诺。具体产品功能请以帆软官方帮助文档为准,或联系您的对接销售进行咨询。如有其他问题,您可以通过联系blog@fanruan.com进行反馈,帆软收到您的反馈后将及时答复和处理。