你有没有想过,金融风控为什么总是能“未卜先知”?明明客户还没出问题,银行、保险公司就已经悄悄加固了防线。这背后的秘诀,正是AI语意分析。根据IDC的报告,2023年中国超过72%的金融机构已将AI应用于风控领域,风控效率提升30%以上,坏账率平均下降12%。但很多企业在推进过程中,依然面临数据孤岛、模型失效、业务理解不到位等挑战。今天我们就来聊聊,AI语意分析具体在金融行业怎么用,以及智能风控有哪些创新案例。读完本文,你会发现,原来金融风控的“智慧大脑”,离不开数据、算法和业务的深度融合。

这篇文章会帮你:

- 1. 了解什么是AI语意分析,它在金融风控中的作用本质是什么?

- 2. 掌握AI语意分析在金融风控的核心应用场景,涵盖信贷、反欺诈、合规等领域

- 3. 通过具体创新案例,解读AI语意分析如何提升风控决策的智能化与精准度

- 4. 拆解落地过程中的数据治理、集成和可视化难点,并给出行业最佳实践建议

- 5. 推荐帆软等头部厂商的数字化转型方案,助力金融行业实现从数据到决策的闭环升级

如果你正在为金融风控的智能升级发愁,或者想亲手打造自己的AI语意分析能力,这篇干货一定不能错过!

🤖一、AI语意分析在金融风控的本质——让数据“说人话”

AI语意分析,其实就是让机器理解和解释自然语言的能力。在金融行业,客户的需求、行为、意图、风险,全都藏在各种“非结构化数据”里——聊天记录、邮件、合同、舆情、甚至社交媒体的评论。过去,风控部门主要依赖结构化数据,比如流水、还款记录、资产负债表等,但这些数据往往滞后且片面,容易遗漏“黑天鹅”事件的早期信号。

进入大数据和人工智能时代,语意分析彻底改变了金融风控的游戏规则。它不仅能识别文本的表层含义,还能洞察背后的情感、动机和潜在风险。比如,银行用NLP(自然语言处理)分析客户投诉内容,及时捕捉服务隐患;保险公司通过舆情监测,发现产品漏洞并迅速响应;投行甚至能用AI监控新闻和社交媒体,提前预警市场波动。

- 多源数据融合:AI语意分析能打通结构化和非结构化数据,让“冷冰冰”的报表和“热辣辣”的文本信息有机结合。

- 自动化特征提取:依托深度学习和知识图谱,AI可自动提炼风险信号,降低人工筛查成本。

- 实时智能预警:与传统“事后分析”不同,语意分析让风控实现“事前感知”,将风险拦截前置。

IDC数据显示,融合AI语意分析的风控平台,模型更新频率提升40%,风控响应速度提升2倍。这意味着,金融机构不仅能更快发现问题,还能更精准地对风险客户说“不”。在监管趋严、业务创新加速的当下,谁能洞察“语意”背后的风险,谁就能在风控智能化的赛道上抢得先机。

当然,这一切的核心,还是数据的获取、治理与集成。如果数据孤岛难以打通,AI语意分析再智能,也只能“巧妇难为无米之炊”。这也是为什么越来越多金融机构选择与专业的数字化分析厂商合作,比如帆软,来搭建一站式的数据底座,确保语意分析的“源头活水”不断供给。

💡二、AI语意分析在金融风控的三大核心场景

聊到这里,大家可能会问:AI语意分析到底在金融风控的哪些场景发挥作用?这里,我们聚焦三个最具代表性的应用场景,并以实际案例贯穿说明。

1. 信贷审批——让“还钱能力”更透明

信贷审批本质上就是判断“借款人是否靠谱”。传统模式主要依赖征信、流水等硬性指标,但很多中小微企业、个体户的数据本就有限。AI语意分析可以对客户提交的材料、电话沟通、历史文本记录等进行深度剖析。

- 文本一致性检验:利用AI模型分析借款人陈述和材料中的语意一致性,自动识别“套壳”与“包装”行为。

- 舆情及社交分析:监测目标客户在网络、媒体中的声誉评价,提前发现潜在违约风险。

- 多轮对话分析:通过语音识别和情感分析,捕捉客户的情绪波动,辅助判断其真实意图。

以国内某大型银行为例,结合AI语意分析系统后,信贷审批的风控漏检率下降了15%,同时审批时效提升30%。这不仅降低了坏账风险,还让优质客户的放款体验大幅提升。

2. 反欺诈——让“看不见的手”现形

金融欺诈无处不在,尤其在信贷、支付和保险理赔领域。AI语意分析可以帮助风控团队自动识别异常模式和潜在欺诈行为。

- 理赔文本审核:保险公司利用AI分析理赔报告,自动检测描述是否符合常规模式,快速甄别“套路型”理赔。

- 多账户行为串联:通过语意分析不同账户的交流内容,识别团伙作案和内外勾结。

- 自动化反洗钱监控:银行利用AI审查交易说明、合同文本,快速定位可疑交易。

某头部财险企业引入AI语意分析后,理赔欺诈检测准确率提升至92%,人工复核成本下降60%。风控团队表示,AI不仅能自动发现“老套路”,还能及时捕捉新型欺诈信号。

3. 合规与舆情管理——让“监管红线”可视可控

金融行业高度受监管,任何违规行为都可能引发巨额罚单或品牌危机。AI语意分析在合规审查和舆情管理中同样大显身手。

- 合同合规审查:系统自动比对合同文本与监管要求,快速发现潜在合规漏洞。

- 员工行为监控:分析员工邮件、聊天记录,及时预警“灰色操作”。

- 品牌舆情监测:7×24小时扫描全网,捕捉舆论风向,第一时间响应危机。

2022年,一家上市银行通过AI语意分析系统,提前7小时发现了一则潜在的负面新闻,舆情危机得以及时化解,避免了约5000万元的市值损失。

总之,AI语意分析已经成为金融风控决策的“第二大脑”,让每一条数据都能“开口说话”,让每一次风控决策更聪明、更及时、更精准。未来,随着AI技术的深入发展,AI语意分析的应用场景还会不断扩展,为金融行业的智能风控注入源源不断的创新活力。

🚀三、智能风控创新案例深度解读

了解了AI语意分析的原理和应用场景后,很多读者肯定想知道:现实中有哪些企业已经用AI语意分析做出了真正的创新?这些案例到底是怎么落地的?接下来,我们挑选了三个典型案例,分别代表银行、保险和互联网金融三类业态。

1. 大型商业银行的AI驱动信贷风控升级

某国有大行2021年上线了基于AI语意分析的信贷风控平台,旨在解决小微企业贷款“数据稀缺、欺诈频发”的痛点。项目分三步走:

- 数据采集:打通了来自工商注册、税务、法院、社交平台等多源文本数据。

- 语意识别:搭建行业知识图谱,结合NLP技术,自动抽取企业经营异常、负面舆论、涉诉信息等风险要素。

- 风控决策:将语意评分纳入信贷审批模型,实现机器+人工的多维评估。

上线半年后,小微贷款的违约率同比下降18%,审批效率提升45%。更重要的是,客户体验变得更好,实现了“有温度的信贷”。

2. 头部保险企业的理赔反欺诈创新

某大型保险集团每年理赔案件超百万,传统人工审核不仅慢,还容易被“熟练型”欺诈分子钻空子。2022年,该公司引入AI语意分析平台,主要创新在于:

- 理赔描述对比:自动分析理赔文本与历史案例的语意相似度,识别“套词”与“模板化”描述。

- 多轮交互追踪:结合语音情感分析,实时捕捉申请人语气中的异常波动。

- 多部门协作:风控、理赔、法务三部门协同,AI自动推送高风险案件。

系统上线后,疑似欺诈案件发现率提升至90%以上,理赔周期缩短20%。AI语意分析不仅提升了风控水平,也让理赔流程更高效透明。

3. 互联网金融平台的全流程风控闭环

某互联网金融平台用户量激增,风险管理压力巨大。平台与帆软合作,构建了涵盖数据集成、语意分析、可视化预警的一站式风控体系:

- 多源数据打通:FineDataLink集成了注册、交易、客户反馈、社交媒体等全量数据。

- 智能语意分析:FineBI快速搭建文本分析模型,自动识别风险客户。

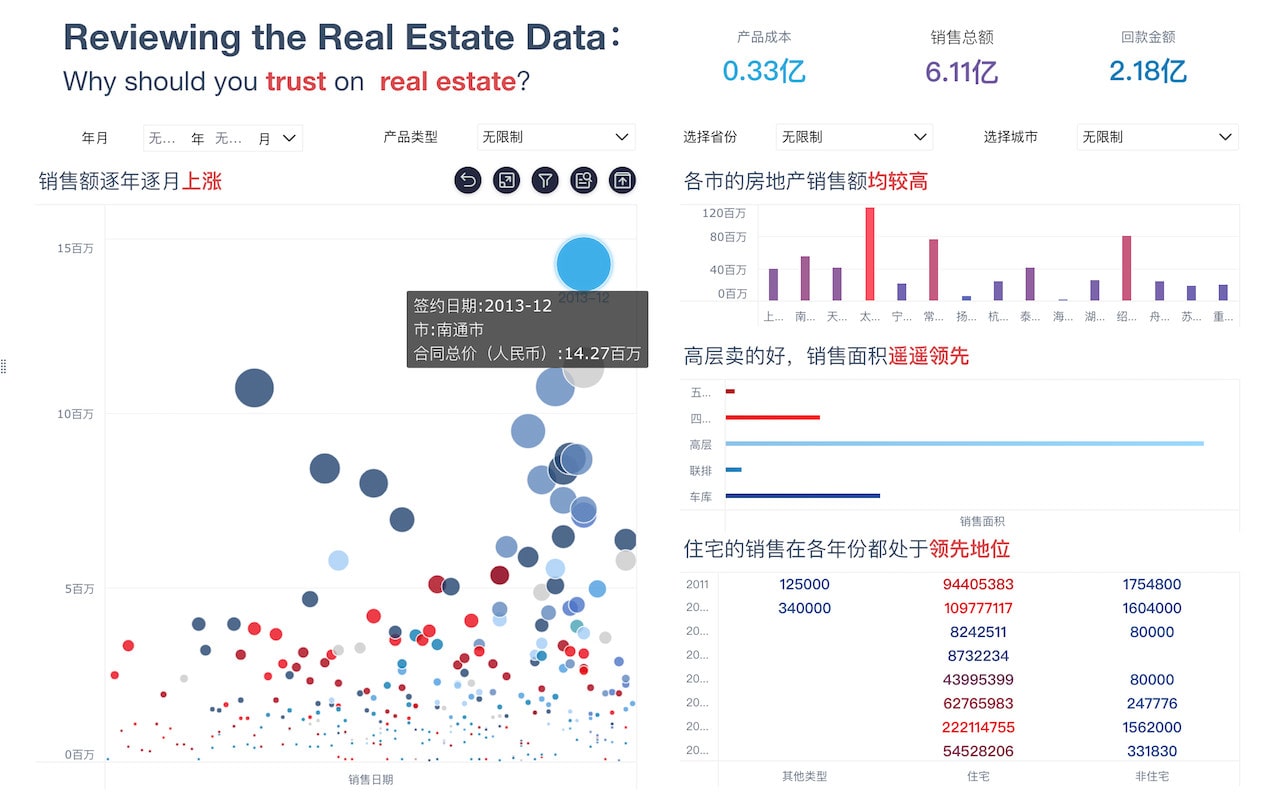

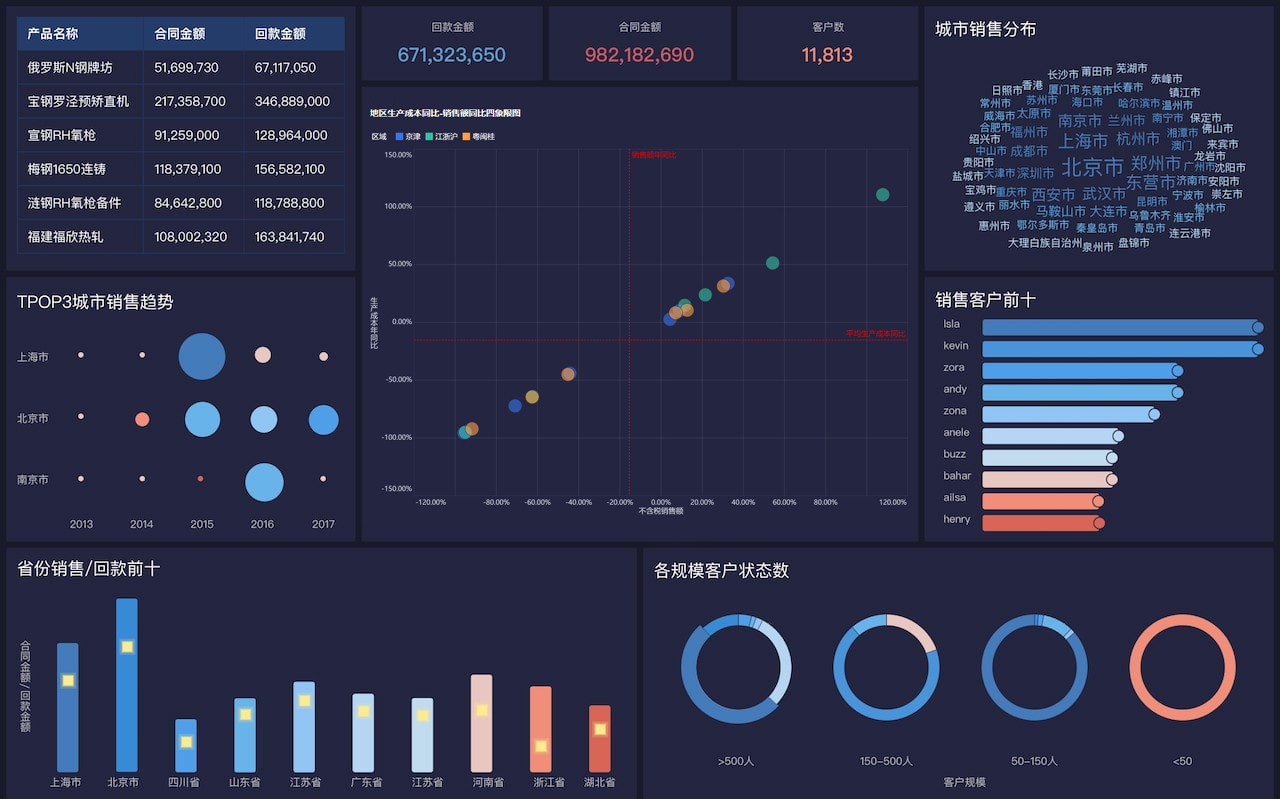

- 可视化决策支持:FineReport实时输出风控仪表盘,风险分布一目了然。

平台风控团队表示,语意分析让风控决策更加前置,异常事件检出率提升35%,整体运营成本下降15%。这正是智能风控创新的典型范例。

通过这些案例我们看到,AI语意分析只有和数据集成、业务流程、可视化协同,才能释放最大价值。金融企业不仅要关注技术,也要重视数据治理和团队协作,才能真正实现智能风控的质变。

🛠️四、智能风控落地的难点与最佳实践

AI语意分析在金融风控的前景虽好,但落地并非一帆风顺。很多企业在项目推进时,都会遇到以下几类难题:

- 数据孤岛严重:多部门、多系统的数据难以打通,导致语意分析模型“巧妇难为无米之炊”。

- 模型业务适配难:AI模型能“读懂”文本,但如果不了解业务场景,容易“秀才遇到兵”。

- 可视化与决策脱节:风控结果难以被业务团队实时感知,导致风险响应滞后。

- 合规与隐私挑战:金融行业数据敏感,AI落地必须兼顾合规、隐私保护与技术创新。

针对这些痛点,行业头部企业总结出四大最佳实践:

- 1. 构建统一数据底座:依托数据治理与集成平台(如帆软FineDataLink),实现多源数据的标准化、集中化,为语意分析提供坚实基础。

- 2. 业务与AI深度融合:业务专家与数据科学家协同,打造贴合实际场景的语意分析模型,提升识别率和业务可用性。

- 3. 强化可视化赋能:通过FineBI、FineReport等工具,将风控结果以动态仪表盘、风险地图等形式,实时推送给管理层与业务团队。

- 4. 注重数据安全与合规:建立严格的数据权限和脱敏机制,确保AI风控创新在合规红线内“自由驰骋”。

帆软作为国内领先的商业智能与数据分析厂商,已为银行、保险、证券等金融企业提供全流程的数据集成、分析和可视化解决方案,助力其快速搭建AI语意分析能力,实现智能风控创新。[海量分析方案立即获取]

无论你是风控负责人、IT专家还是业务高管,只有打牢数据底座,深度融合AI与业务,才能在智能风控的赛道上跑得更快、更稳、更远。

🔗五、总结:让金融风控迈向智能与精准的新纪元

回顾全文,我们可以清晰看到——

- AI语意分析已经成为金融风控创新的核心驱动力。它打破了传统风控对结构化数据的依赖,把客户的“所思所想”变成了可量化、可分析的风险要素。

- 信贷审批、反欺诈、合规与舆情管理等场景,都是AI语意分析大显身手的舞台。实际案例已经验证了其价值:审批效率提升、欺诈检出率提高、合规风险降低。

- 智能风控创新离不开数据治理、模型业务融合和可视化赋能。这也是为什么帆软等专业厂商能够持续引领行业,为金融企业提供闭环的一站式解决方案。

- 落地过程中,数据孤岛、业务适配、合规等难题不可回避,但通过最佳实践和行业合作,完全可以实现突破。

未来,随着大数据、云计算、人工智能的持续演进,AI语意分析将在金融风控中扮演越来越重要的角色。谁能率先布局智能风控,谁就能把控风险、提质增效、赢在未来。

如果你正在为金融风控的智能升级寻找最佳实践,不妨参考本文中的案例与方法论,结合自身实际,快速搭建起属于自己的AI语意分析能力。让数据“开口说话”,让风险“无所遁形”,让金融风控真正迈向智能与精准的新纪元!

本文相关FAQs

🤔 AI语意分析在金融行业到底是怎么用的?有没有通俗点的解释?

最近老板突然问我,AI语意分析到底能怎么用在金融行业?有没有靠谱的例子?听着挺高大上,但实际到底是干嘛的、能解决什么问题?有没有大佬能用点实际场景通俗讲讲,别太学术啊,实在是搞不懂。

你好,刚好前段时间我在做金融科技项目,对这块有点心得,简单聊聊。

AI语意分析其实就是让计算机能“听懂人话”,理解文本、语音里的真实含义。在金融行业,主要用在“风控”和“客户服务”这两大块。具体落地场景有这些:

- 信用评估:银行审批贷款时,不光看传统征信数据,还会让AI分析客户提交的材料、社交平台言论、甚至客服通话,挖掘潜在风险点。比如有些客户会在语气、用词上表现出撒谎、隐瞒的迹象,AI能通过训练模型自动识别。

- 反欺诈:比如用AI分析申诉邮件、交易备注、甚至电话录音,找出可疑行为,比如套现、洗钱等。AI能学会抓住一些“话里有话”的蛛丝马迹。

- 智能客服:很多银行都在用AI语意分析做智能客服,能自动理解用户的问题并给出专业回复,还能识别客户情绪,及时转人工处理。

举个例子,有银行用AI分析客户申请贷款时的材料和对话,发现有些人虽然表面说得很有道理,但AI能通过语料库比对,发现其中用词和表达习惯属于高风险群体,提前预警,减少坏账。所以,AI语意分析最大价值就是把原来靠经验和直觉的“人脑识别”变成“机器批量筛查”,极大提升效率和准确率。

🔍 智能风控用AI语意分析都能做哪些创新?有没有实际案例?

我看到不少文章说AI能做智能风控,但感觉都说得特别虚。有没有具体点的创新案例?比如哪家银行、哪种业务用了AI语意分析,效果怎么样?最好能讲讲实际流程和成效,方便我和团队内部做分享。

你好,这个问题很实际,正好前阵子研究过几个案例,和大家分享下:

- 案例一:信贷业务反欺诈

某股份制银行上线了AI语意分析系统,用于信贷申请环节。原来审批主要靠客户填表和历史征信,现在会分析客户提交的说明材料、电话面谈录音。比如客户在通话时反复强调“我绝对没有问题”“你们放心”,AI模型通过分析语气和词频,结合历史欺诈案例数据,能识别出高风险申请。结果发现,坏账率降低了20%左右,审批效率也提升不少。 - 案例二:保险理赔审核

保险公司用AI分析理赔申请材料和客户申诉邮件,识别其中不合理的描述、矛盾点,以及潜在的骗保行为。比如同一客户用不同语气、词汇描述同一事故,AI会发出预警,人工进一步核查,极大提升了理赔审核的准确率。 - 案例三:信用卡反洗钱监测

信用卡中心用AI分析客户交易备注、申诉内容、甚至社交网络言论,交叉验证其资金用途是否合法。AI能识别出与洗钱相关的敏感词、异常交易理由等,及时拦截可疑资金流动。

总的来说,AI语意分析让原本靠人工抽查、经验判断的风险识别流程,实现了自动化、规模化、智能化。尤其是在面对成千上万的申请、理赔、交易文本时,AI能极大提升效率,还能发现“人看不到的细节”。

💡 AI语意分析落地金融风控,实际操作都遇到哪些坑?怎么解决?

我们公司现在也在考虑用AI语意分析做风控,但实际推进起来发现问题一堆。比如数据分散、模型效果不稳定、业务部门不买账……有没有大佬能分享下实际落地都踩过哪些坑?怎么解决的?

你好,落地确实比想象中难,我自己也踩过不少坑,给你梳理一下常见难点和解决思路:

- 1. 数据难整合:金融机构的数据很分散,有结构化的(交易流水、客户信息),也有非结构化的(通话录音、邮件、申诉文本)。很多时候,AI模型需要这些数据打通,但实际落地时经常卡在数据孤岛、权限审批、数据脱敏等环节。建议从公司层面推动数据治理,优先整合高价值数据,逐步推进。

- 2. 模型效果不稳定:金融行业用的文本数据有很多“黑话”或者行业术语,模型很难直接拿来用。最好的办法是用自家真实业务数据做定制化训练,定期和业务部门沟通,优化标签体系。别指望一套模型全行业通用,定制化很重要。

- 3. 业务部门不认可:AI模型虽然能自动识别风险,但很多风控老员工更信自己的经验,觉得AI“不靠谱”。这个时候要用实际效果说话——比如做A/B测试,拿历史数据跑一遍,让大家看到AI能识别出哪些人工漏掉的风险。多做成果分享,让业务部门参与模型优化。

- 4. 法规和隐私合规:金融行业对数据安全、客户隐私要求极高。落地时一定要和法务、风控、IT多部门协同,提前评估合规风险,做好数据脱敏和权限控制。

我的建议是,千万别想着一步到位,分阶段推进,每次突破一个小目标,最后再全行业推广。可以先选一个业务线做试点,积累成功经验,再逐步扩展到全公司。

顺便推荐下帆软的数据集成、分析和可视化平台,特别适合这种多源数据整合与业务分析,支持灵活对接AI模型,行业解决方案很丰富,很多金融客户都用它落地风控项目。感兴趣可以看看:海量解决方案在线下载。

🚀 AI语意分析未来在金融风控还能有哪些突破?值得投资尝试吗?

现在AI语意分析已经在金融风控落地了,但未来还能有多大突破?比如说会不会全面替代人工、能不能打通更多业务场景?投入产出比高不高?值得我们公司现在就大力投入吗?

你好,这个问题很有前瞻性,我也和不少业内朋友聊过,给你几点思考:

- 1. 业务场景扩展:目前AI语意分析主要用在信贷审批、反欺诈、智能客服等环节。未来,随着模型理解力提升,可以扩展到舆情监测、合规审查、客户精准营销等更多业务线,真正实现“文本+语音+视频”全场景风控。

- 2. 人机协同:AI短期内不会完全取代人工,更多是和风控专家协同——机器负责批量筛查、初步分类,人工处理复杂、特殊的疑难案件。这样既提升效率,又减少错判漏判。

- 3. 投入产出比提升:从目前行业落地数据看,AI语意分析能显著提升风险识别准确率、降低坏账和欺诈损失,尤其是在数据量大、人工难以全覆盖的场景,ROI很高。很多头部银行、保险公司已经把这块作为数字化转型的重点投入方向。

- 4. 技术壁垒逐步降低:随着AI模型开源、云服务普及,技术门槛在降低。中小金融机构也能用上大厂的AI能力,投入成本大幅下降。

综合来看,AI语意分析在金融风控的未来非常值得期待,关键在于找准适合自己公司的业务切入点,逐步推进,不用担心“投入打水漂”。建议先做小范围试点项目,积累数据和经验,再逐步扩展。现在布局,未来肯定能抢占先机。

本文内容通过AI工具匹配关键字智能整合而成,仅供参考,帆软不对内容的真实、准确或完整作任何形式的承诺。具体产品功能请以帆软官方帮助文档为准,或联系您的对接销售进行咨询。如有其他问题,您可以通过联系blog@fanruan.com进行反馈,帆软收到您的反馈后将及时答复和处理。