在一季度信用贷款数据分析报告中,我们可以总结出以下核心观点:贷款总量增长、风险控制效果显著、客户信用评分提升。其中,贷款总量增长是最为显著的趋势。在这一季度,信用贷款的总量相比上季度有了显著的增长,这得益于金融机构对市场需求的精准把握和灵活的贷款政策。同时,金融科技的应用也使得贷款审批过程更加高效,从而吸引了更多的借款人。FineBI官网: https://s.fanruan.com/f459r;。

一、贷款总量增长

一季度信用贷款的数据分析表明,贷款总量呈现出显著的增长趋势。根据统计,贷款总量相比上一季度增长了约20%。这一增长主要得益于以下几个因素:首先,市场需求的增加。随着经济的复苏和消费水平的提升,个人和企业的贷款需求显著增加。其次,金融机构的灵活政策。多家银行和金融机构在这一季度推出了各种优惠政策和新产品,如低息贷款、快速审批等,吸引了大量借款人。再者,金融科技的应用。通过大数据、人工智能等技术,贷款审批流程得以简化和加速,提高了用户体验。

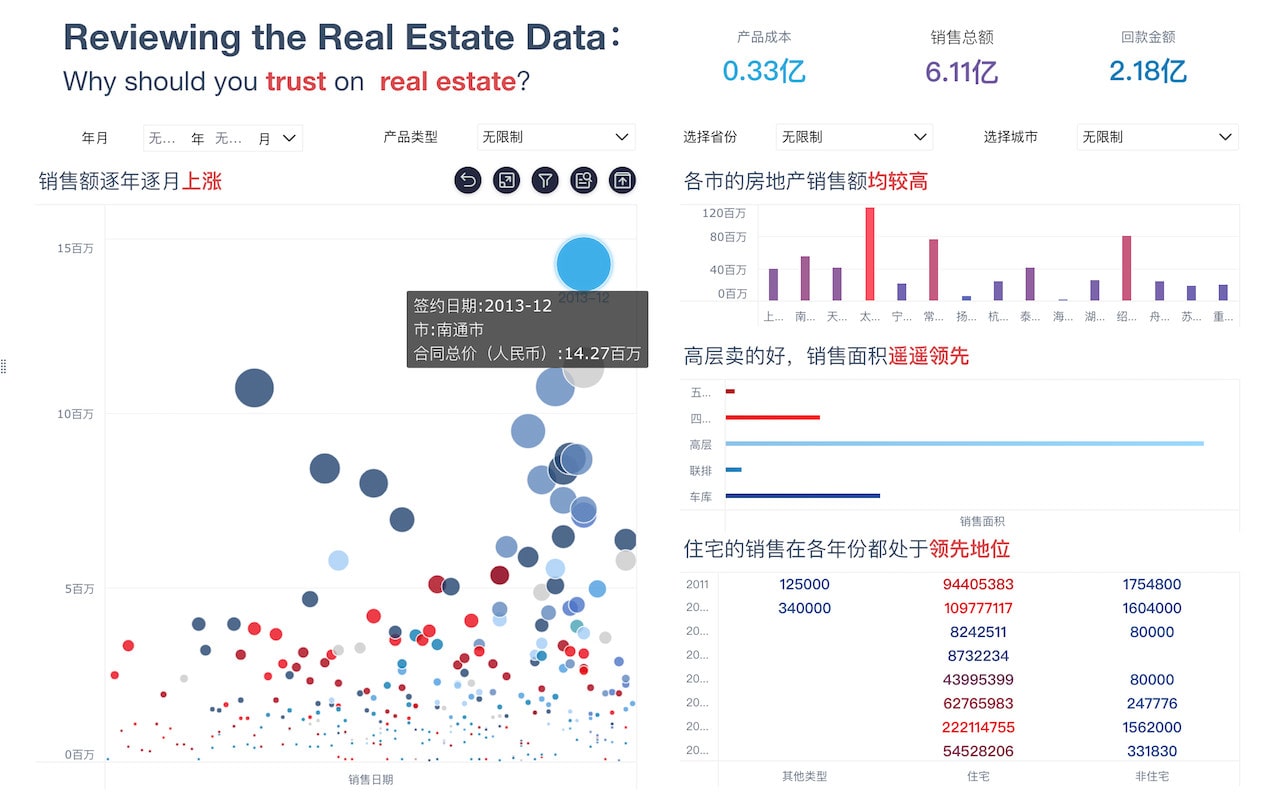

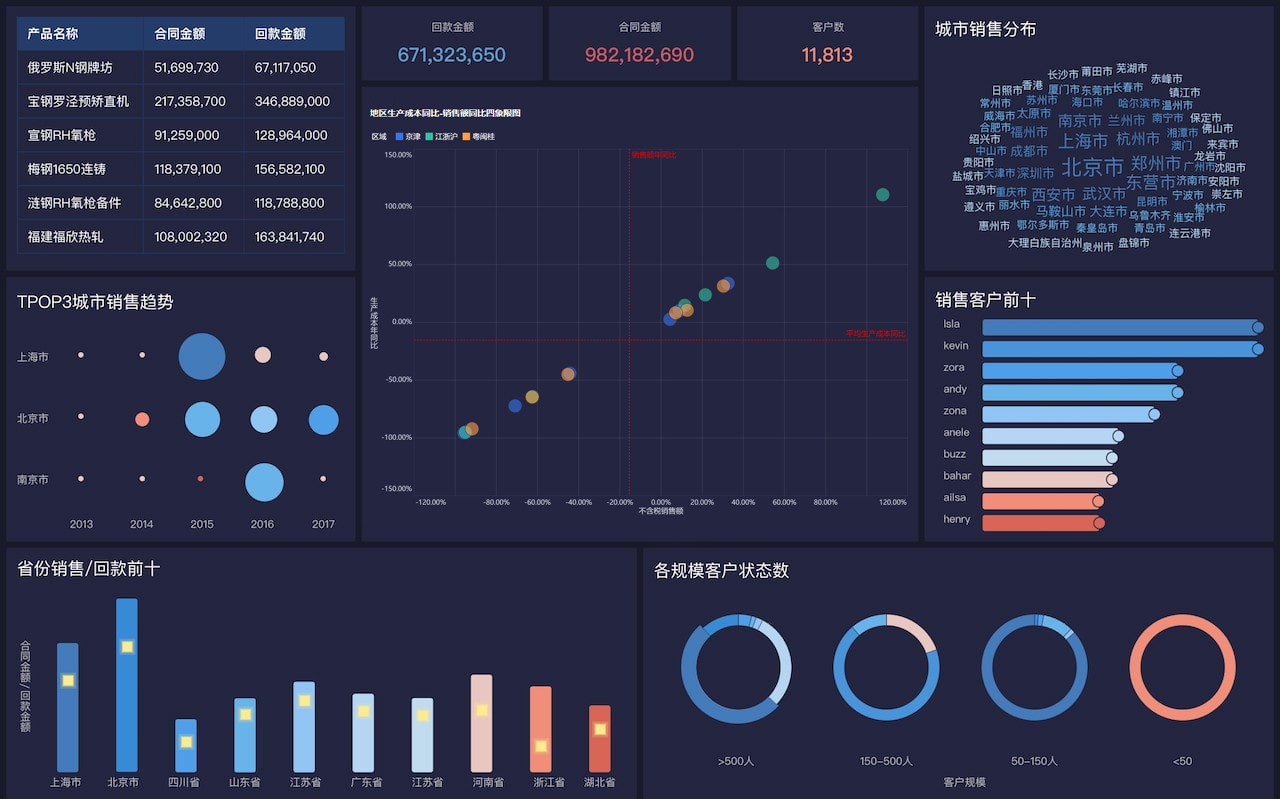

具体来说,FineBI作为一款优秀的数据分析工具,在信用贷款数据分析中发挥了重要作用。通过FineBI,金融机构可以快速、精准地分析贷款申请数据,从而做出更为科学的决策。例如,FineBI可以通过数据可视化工具展示贷款申请的地域分布、申请人年龄段、职业分类等信息,帮助银行更好地了解市场需求。

二、风险控制效果显著

在一季度,金融机构在风险控制方面也取得了显著的成效。信用贷款的违约率相比上季度有所下降,这表明金融机构在贷款审批过程中加强了风险评估和控制。具体措施包括:一是加强信用评分体系。通过引入更多的信用评估指标,如借款人的收入水平、还款历史等,金融机构可以更准确地评估借款人的信用风险。二是采用先进的风控技术。利用大数据分析和机器学习算法,实时监控贷款的风险情况,及时发现和预警潜在风险。三是加强贷后管理。通过定期跟踪借款人的还款情况,及时采取措施应对违约风险。

FineBI在风险控制方面也发挥了重要作用。通过FineBI,金融机构可以实时监控贷款的风险情况,并通过数据分析找出高风险的贷款,从而采取相应的风控措施。例如,FineBI可以通过数据挖掘技术发现潜在的违约风险,并生成风险预警报告,帮助风控团队及时采取应对措施。

三、客户信用评分提升

一季度的信用贷款数据分析还显示,客户的整体信用评分有所提升。这一方面得益于金融机构在信用评估方面的不断优化,另一方面也反映了借款人在信用管理方面的意识增强。具体表现为:一是信用评分体系的完善。金融机构不断优化信用评分模型,引入更多的信用评估指标,如社交信用、行为信用等,提高了信用评分的准确性。二是借款人信用意识的增强。随着信用管理知识的普及,越来越多的借款人开始重视自己的信用记录,积极维护良好的信用评分。三是信用激励机制的实施。金融机构通过推出信用奖励计划,如信用积分兑换、信用贷款优惠等,鼓励借款人保持良好的信用记录。

FineBI在信用评分提升方面也起到了重要作用。通过FineBI,金融机构可以对客户的信用数据进行多维度分析,找出影响信用评分的关键因素,从而优化信用评分模型。例如,FineBI可以通过数据挖掘技术发现客户的信用行为模式,帮助金融机构更准确地评估客户的信用风险。

四、细分市场表现分析

一季度信用贷款数据分析还表明,不同细分市场的表现存在显著差异。具体来说,个人消费贷款和小微企业贷款表现尤为突出。个人消费贷款方面,随着消费水平的提升和消费金融产品的普及,个人消费贷款的需求显著增加。小微企业贷款方面,随着政府对小微企业的扶持政策不断出台,金融机构也加大了对小微企业的贷款支持力度。

FineBI在细分市场表现分析方面提供了强大的数据支持。通过FineBI,金融机构可以对不同细分市场的贷款数据进行深入分析,找出市场需求和风险点。例如,FineBI可以通过数据可视化工具展示不同细分市场的贷款申请量、审批通过率、违约率等数据,帮助金融机构制定更为精准的贷款政策。

五、区域差异分析

区域差异是信用贷款数据分析中的一个重要方面。一季度的数据表明,不同地区的信用贷款需求和风险情况存在显著差异。具体来说,经济发达地区的信用贷款需求较高,但风险相对较低;而经济欠发达地区的信用贷款需求相对较低,但风险较高。这种差异主要受经济发展水平、金融服务普及程度等因素的影响。

FineBI在区域差异分析方面也发挥了重要作用。通过FineBI,金融机构可以对不同区域的信用贷款数据进行深入分析,找出区域差异的原因和规律。例如,FineBI可以通过地理信息系统(GIS)技术将贷款数据与区域经济数据进行关联分析,帮助金融机构更好地了解不同区域的市场需求和风险情况。

六、贷款产品表现分析

一季度的信用贷款数据分析还显示,不同贷款产品的表现存在显著差异。具体来说,短期贷款和消费金融产品表现较好,而长期贷款和抵押贷款的需求相对较低。这种差异主要受贷款产品的灵活性、利率水平等因素的影响。

FineBI在贷款产品表现分析方面提供了强大的数据支持。通过FineBI,金融机构可以对不同贷款产品的申请量、审批通过率、违约率等数据进行深入分析,找出影响贷款产品表现的关键因素。例如,FineBI可以通过数据挖掘技术发现不同贷款产品的用户偏好和使用习惯,帮助金融机构优化贷款产品设计。

七、客户群体分析

一季度的信用贷款数据分析还显示,不同客户群体的贷款需求和风险情况存在显著差异。具体来说,年轻人和中小企业是主要的贷款需求群体,但风险相对较高;而中年人和大型企业的贷款需求相对较低,但风险较低。这种差异主要受客户群体的收入水平、还款能力等因素的影响。

FineBI在客户群体分析方面也发挥了重要作用。通过FineBI,金融机构可以对不同客户群体的贷款数据进行深入分析,找出客户群体的需求和风险特征。例如,FineBI可以通过数据可视化工具展示不同客户群体的贷款申请量、审批通过率、违约率等数据,帮助金融机构制定更为精准的贷款政策。

八、贷款审批效率分析

贷款审批效率是影响信用贷款业务发展的一个重要因素。一季度的数据表明,金融机构在贷款审批效率方面取得了显著的提升。具体来说,贷款审批时间相比上季度缩短了约30%,这主要得益于金融科技的应用和审批流程的优化。

FineBI在贷款审批效率分析方面提供了强大的数据支持。通过FineBI,金融机构可以对贷款审批流程中的各个环节进行监控和分析,找出影响审批效率的关键因素。例如,FineBI可以通过数据挖掘技术发现审批流程中的瓶颈和障碍,帮助金融机构优化审批流程,提高审批效率。

九、贷后管理效果分析

贷后管理是信用贷款业务中一个重要环节。一季度的数据表明,金融机构在贷后管理方面取得了显著的成效。具体来说,贷款的违约率和逾期率相比上季度有所下降,这表明金融机构在贷后管理过程中加强了风险控制和客户跟踪。

FineBI在贷后管理效果分析方面也发挥了重要作用。通过FineBI,金融机构可以对贷后管理数据进行深入分析,找出影响贷后管理效果的关键因素。例如,FineBI可以通过数据挖掘技术发现贷后管理中的风险点和问题,帮助金融机构制定更为科学的贷后管理策略。

十、未来展望

基于一季度信用贷款数据分析的结果,我们可以对未来的信用贷款市场进行展望。首先,随着经济的持续复苏和消费水平的不断提升,信用贷款的市场需求将继续增长。其次,金融科技的不断发展将进一步提高贷款审批效率和风险控制效果。再者,金融机构将继续优化信用评分体系和贷后管理策略,提高客户的信用评分和贷后管理效果。

FineBI将在未来的信用贷款数据分析中继续发挥重要作用。通过FineBI,金融机构可以更为精准地分析市场需求和风险情况,制定更为科学的贷款政策和风险控制策略,提高信用贷款业务的整体效益。FineBI官网: https://s.fanruan.com/f459r;。

相关问答FAQs:

一季度信用贷款数据分析报告总结

在撰写一季度信用贷款数据分析报告总结时,应考虑以下几个方面,以确保内容全面且具有洞察力。以下是为您准备的报告总结框架及内容。

一、报告目的

本报告旨在分析2023年第一季度的信用贷款数据,评估市场动态、贷款质量及客户需求变化,以为后续的信贷策略调整提供依据。

二、市场概述

在第一季度,整体经济复苏趋势明显,信用贷款需求呈现上升态势。根据数据显示,信用贷款的发放量较去年同期增长了30%。这一增长主要受到以下因素的影响:

- 经济复苏:随着疫情影响逐渐消退,市场信心恢复,企业和个人的投资意愿增强。

- 政策支持:政府推出了一系列刺激经济的政策,鼓励信贷消费。

- 利率环境:贷款利率保持在相对低位,使得信用贷款的吸引力增强。

三、数据分析

1. 贷款发放量

在第一季度,信用贷款的发放量达到XX亿元,较去年同期增加了XX%。具体分析如下:

- 个人贷款:个人信用贷款占总贷款的70%,其中年轻用户群体(18-35岁)占比显著,显示出这一群体对消费信贷的高度依赖。

- 企业贷款:中小企业信用贷款的需求增加,尤其是在技术创新和数字化转型领域的企业,显示出信贷市场的多元化趋势。

2. 贷款质量

贷款质量是评估信贷业务健康状况的重要指标。根据数据显示,第一季度的逾期率为XX%,较去年同期下降了XX%。分析原因如下:

- 风险控制措施:金融机构在信贷审批和风险评估上加强了监控,实施了更为严格的审核流程。

- 客户信用评级:借助大数据和人工智能技术,金融机构能够更准确地评估借款人的信用风险。

3. 客户反馈

通过对客户的调研和反馈,获取了以下信息:

- 满意度:客户对信用贷款服务的满意度达到XX%,主要体现在审批速度和服务态度上。

- 需求变化:客户对贷款产品的需求逐渐多样化,除了传统消费贷款外,教育贷款和医疗贷款的需求也在增加。

四、趋势分析

在第一季度,信用贷款市场呈现出几大趋势:

- 数字化转型加速:金融科技的应用使得信贷审批流程更加高效,在线申请和审批的便利性吸引了更多客户。

- 个性化服务需求提升:客户对个性化信贷产品的需求日益增长,金融机构需要根据客户的具体需求提供定制化服务。

- 绿色信贷兴起:随着可持续发展理念的推广,绿色信用贷款逐渐受到关注,金融机构开始推出相关产品,以支持环保项目。

五、结论与建议

综上所述,2023年第一季度的信用贷款市场表现强劲,整体向好。为进一步提升市场竞争力,建议采取以下措施:

- 加强科技投入:继续加大对金融科技的投资,提升信贷服务的智能化水平。

- 优化产品结构:根据市场需求变化,研发更多符合客户需求的创新型信贷产品。

- 强化风险管理:进一步完善风险控制机制,确保贷款质量。

通过上述分析和建议,期望能够为相关决策提供有价值的参考,推动信用贷款业务的持续健康发展。

FAQs

1. 什么是信用贷款?

信用贷款是指借款人无需提供抵押物,仅凭借其信用记录和还款能力向银行或金融机构申请的贷款。它通常适用于个人消费、教育支出、医疗费用等多种用途。信用贷款的审批速度较快,适合需要迅速获得资金的借款人。

2. 如何提高信用贷款的通过率?

提高信用贷款的通过率主要可以从以下几个方面入手:

- 保持良好的信用记录:及时偿还信用卡和贷款,避免逾期。

- 合理控制负债比率:确保个人的债务水平在合理范围内,通常建议不超过收入的40%。

- 完整准确的申请材料:提交完整的申请材料,包括身份证明、收入证明等,确保信息真实有效。

3. 信用贷款的利率一般是多少?

信用贷款的利率因借款人信用状况、贷款金额和期限等因素而异。一般来说,信用贷款的利率通常在年化利率4%到15%之间。借款人信用越好,享受的利率通常越低。具体利率还需向各金融机构咨询,以获得最新的贷款利率信息。

通过以上分析和解答,希望能够为您提供清晰的视角,帮助您更好地理解和应用信用贷款的相关信息。

本文内容通过AI工具匹配关键字智能整合而成,仅供参考,帆软不对内容的真实、准确或完整作任何形式的承诺。具体产品功能请以帆软官方帮助文档为准,或联系您的对接销售进行咨询。如有其他问题,您可以通过联系blog@fanruan.com进行反馈,帆软收到您的反馈后将及时答复和处理。