银行大数据的挖掘主要通过数据收集、数据清洗、数据分析、数据可视化、模型构建等步骤来实现。数据收集是首要且最关键的一步,银行需要从多个渠道(如交易记录、客户信息、市场数据等)收集海量数据,以确保数据的全面性和准确性。数据收集不仅需要考虑数据的完整性,还要保证数据的实时性和多样性。通过高效的数据收集,银行能够获得全面的客户画像和市场动态,从而为后续的数据分析和决策提供坚实的基础。接下来,详细探讨银行大数据挖掘的各个步骤和技术细节。

一、数据收集

银行大数据的收集主要来源于四个方面:交易数据、客户数据、市场数据、外部数据。交易数据包括客户的每一笔交易记录、交易时间、交易金额等,这些数据可以帮助银行了解客户的消费习惯和偏好。客户数据涵盖了客户的基本信息、信用历史、社交关系等,这些数据有助于银行进行客户分群和精准营销。市场数据则包括金融市场的动态信息、宏观经济指标等,这些数据可以帮助银行进行风险管理和投资决策。外部数据则是从合作伙伴、第三方数据提供商等渠道获取的补充数据,这些数据可以丰富银行的数据资源,提高数据分析的准确性。

二、数据清洗

数据清洗是确保数据质量的关键步骤,包括数据去重、数据补全、数据转换、异常值处理等。数据去重是为了删除重复的数据记录,以确保数据的唯一性。数据补全是为了填补缺失的数据项,确保数据的完整性。数据转换则是将不同格式的数据统一转换为标准格式,便于后续分析。异常值处理是为了剔除或修正异常的数据点,以避免这些数据对分析结果产生误导。通过数据清洗,银行可以获得高质量的数据,为后续的分析提供可靠的基础。

三、数据分析

数据分析是银行大数据挖掘的核心环节,通常采用描述性分析、诊断性分析、预测性分析、规范性分析等多种方法。描述性分析是对历史数据进行统计和总结,以了解数据的基本特征和趋势。诊断性分析则是通过数据挖掘技术,找出数据之间的关联和因果关系,发现问题的根源。预测性分析利用机器学习和人工智能算法,对未来的趋势进行预测,为银行的业务决策提供参考。规范性分析则是结合业务规则和优化模型,为银行制定最佳的行动方案。通过多种分析方法的综合应用,银行能够从海量数据中挖掘出有价值的信息,提升业务决策的科学性和准确性。

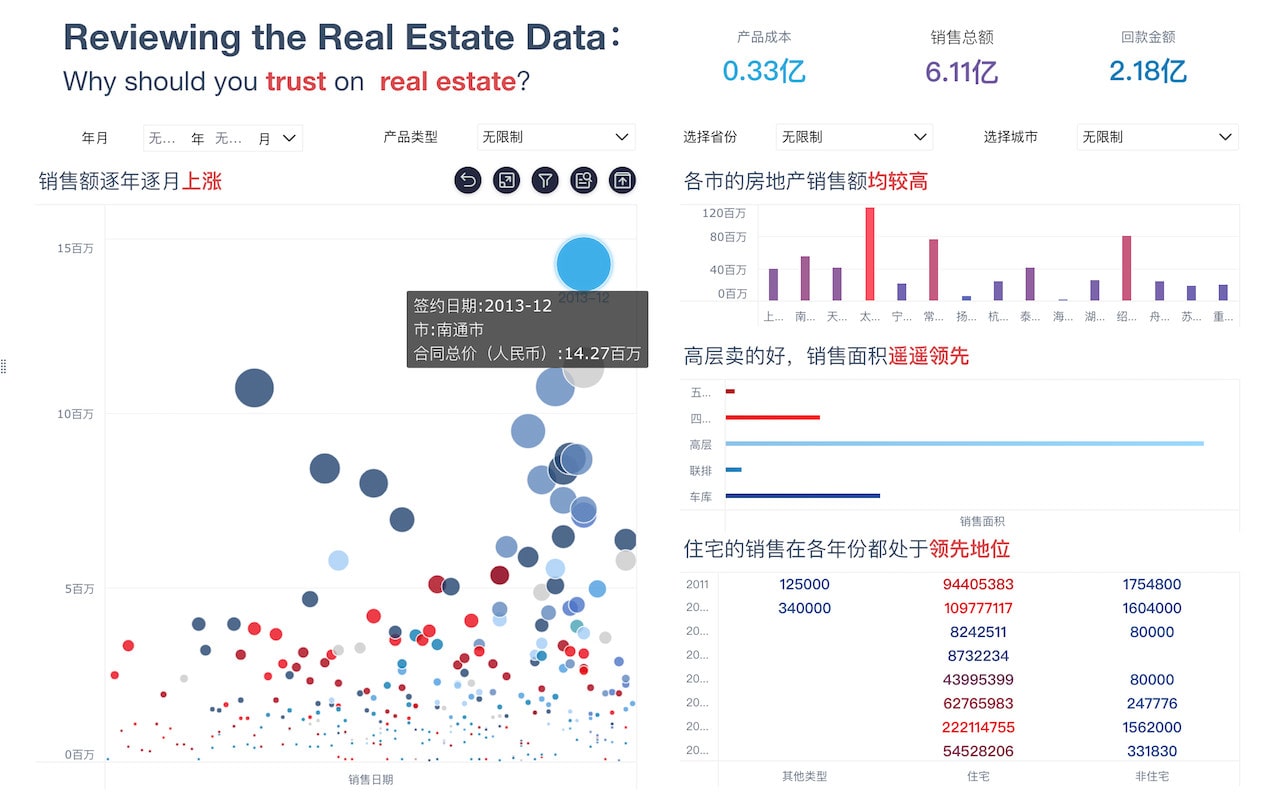

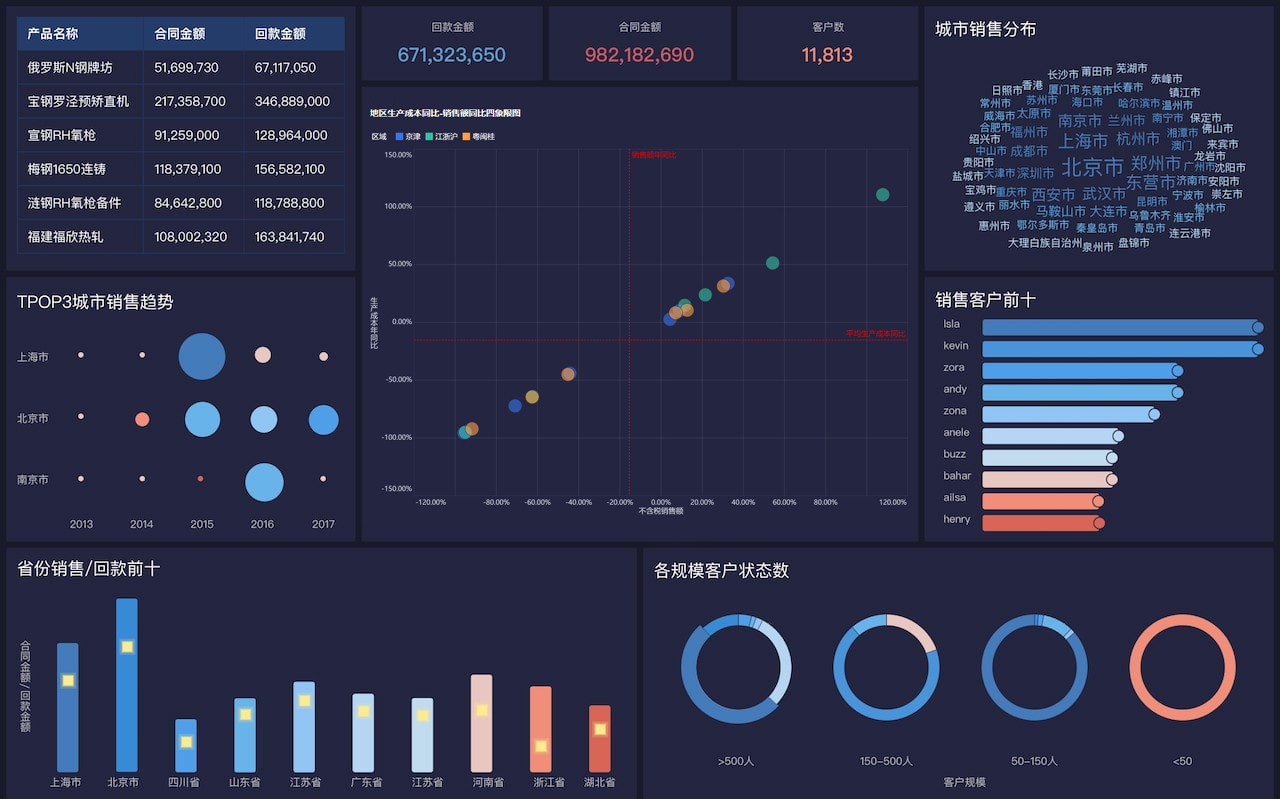

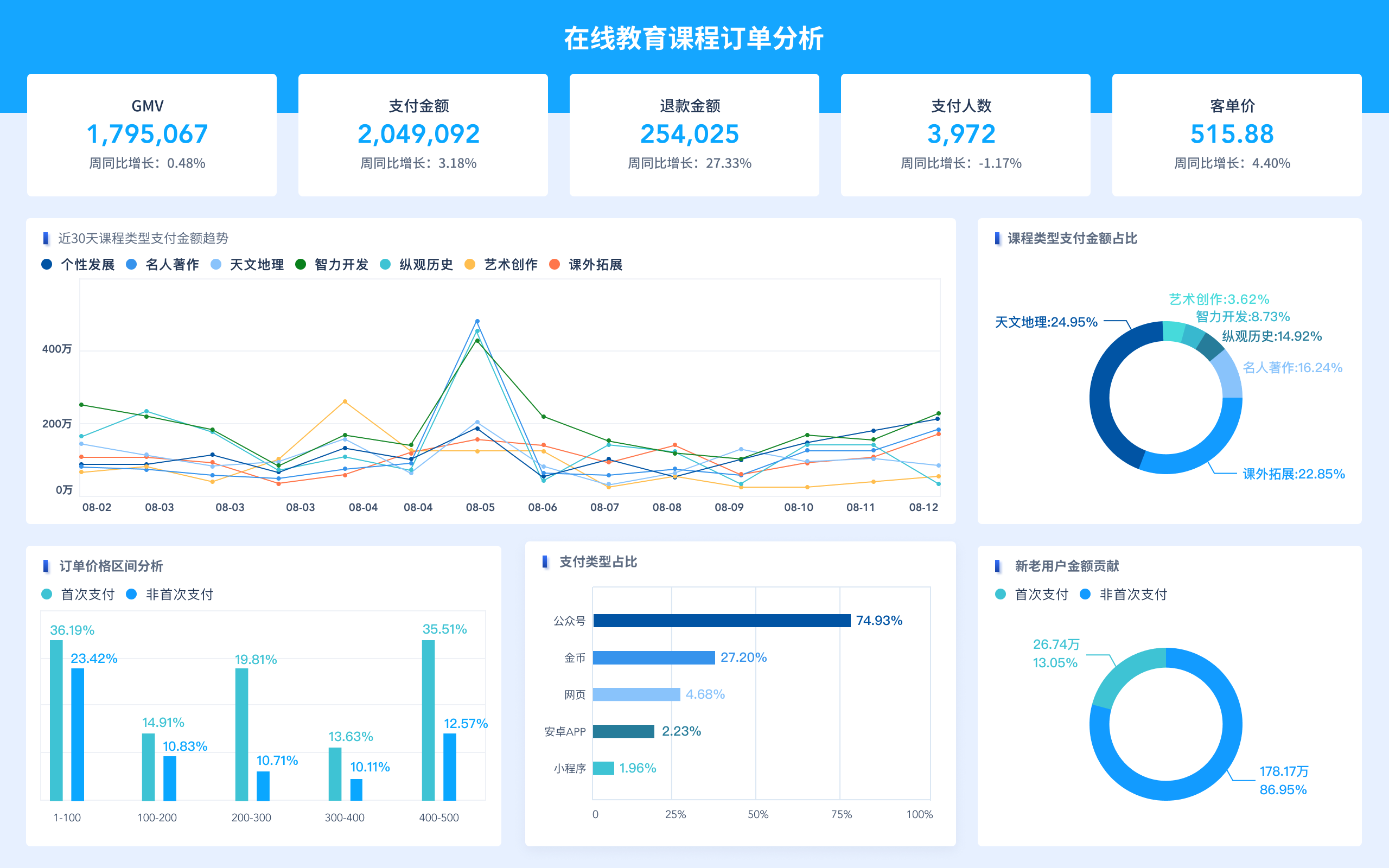

四、数据可视化

数据可视化是将复杂的数据分析结果以直观的图形方式展示出来,包括图表、仪表盘、报表、地理信息系统(GIS)等多种形式。图表可以清晰地展示数据的变化趋势和分布特征,便于银行管理层进行快速决策。仪表盘可以实时监控关键指标,帮助银行及时发现和解决问题。报表则是对数据分析结果的详细记录,便于后续查阅和复盘。地理信息系统(GIS)可以将数据与地理位置结合,展示数据的空间分布特征,便于银行进行区域市场分析和布局。通过数据可视化,银行可以将复杂的数据分析结果形象化、直观化,提升数据的可读性和决策的效率。

五、模型构建

模型构建是银行大数据挖掘的高阶环节,通常采用统计模型、机器学习模型、深度学习模型、优化模型等多种技术手段。统计模型通过数学方法对数据进行建模和分析,帮助银行理解数据的基本特征和规律。机器学习模型则是通过训练算法,从历史数据中学习经验和规律,对未来进行预测和决策。深度学习模型利用神经网络和大数据,能够处理复杂的非线性关系,实现更高精度的预测和分类。优化模型则是结合业务规则和约束条件,寻找最优的解决方案,帮助银行实现业务目标。通过模型构建,银行可以将数据分析的成果落地应用,提升业务的智能化和精细化水平。

六、应用场景

银行大数据挖掘在多个业务场景中都有广泛应用,包括风险管理、精准营销、客户服务、产品创新、运营优化等。风险管理方面,通过大数据分析,银行可以实时监控客户的信用风险、市场风险等,及时采取风险控制措施。精准营销方面,通过客户数据分析,银行可以进行客户分群,制定个性化的营销策略,提高营销效果。客户服务方面,通过数据挖掘,银行可以了解客户的需求和偏好,提供定制化的金融服务,提升客户满意度。产品创新方面,通过市场数据分析,银行可以发现市场的潜在需求,开发新产品、新服务,满足客户的多样化需求。运营优化方面,通过内部数据分析,银行可以优化业务流程,提高运营效率,降低运营成本。通过在各个应用场景中的实践,银行可以充分发挥大数据的价值,提升业务竞争力。

七、技术工具

银行大数据挖掘离不开先进的技术工具,包括大数据平台、数据仓库、数据挖掘工具、机器学习平台等。大数据平台如Hadoop、Spark等,提供了高效的数据存储和处理能力,支持海量数据的分布式计算。数据仓库如Amazon Redshift、Google BigQuery等,提供了高性能的数据查询和分析能力,支持多维数据的快速查询和分析。数据挖掘工具如SAS、R、Python等,提供了丰富的数据挖掘算法和分析函数,支持多种数据分析任务。机器学习平台如TensorFlow、PyTorch等,提供了强大的机器学习和深度学习能力,支持复杂模型的训练和预测。通过这些技术工具的综合应用,银行可以实现高效、智能的大数据挖掘,提升数据分析的深度和广度。

八、挑战与对策

银行大数据挖掘面临多个挑战,包括数据安全、数据隐私、数据质量、技术难度、人才短缺等。数据安全方面,银行需要建立健全的数据安全管理体系,采用先进的安全技术,防止数据泄露和篡改。数据隐私方面,银行需要严格遵守相关法律法规,保护客户的隐私权,避免数据滥用。数据质量方面,银行需要加强数据管理,确保数据的准确性、完整性和时效性。技术难度方面,银行需要不断提升技术水平,引入先进的技术工具和方法,解决数据处理和分析中的技术难题。人才短缺方面,银行需要加大人才培养和引进力度,建设高水平的数据分析团队,提升数据挖掘的专业能力。通过积极应对这些挑战,银行可以更好地发挥大数据的价值,实现业务的持续创新和发展。

九、未来趋势

未来,银行大数据挖掘将呈现智能化、实时化、个性化、生态化、开放化等趋势。智能化方面,随着人工智能技术的发展,银行将更多地采用智能算法,实现更高水平的自动化和智能化数据分析。实时化方面,随着物联网和5G技术的普及,银行将能够实时获取和处理数据,实现实时监控和决策。个性化方面,随着客户需求的多样化,银行将通过大数据分析提供更加个性化的金融服务,提升客户体验。生态化方面,银行将与更多的合作伙伴建立数据共享和协作机制,构建开放的数据生态系统,共同挖掘数据价值。开放化方面,银行将进一步开放数据资源,鼓励第三方开发者和创新者参与,共同推动金融科技的发展。通过把握这些趋势,银行可以在大数据时代赢得更多的发展机遇,实现业务的持续增长和创新。

相关问答FAQs:

银行大数据如何挖掘?

银行大数据挖掘是指利用先进的数据分析技术和方法,从庞大的银行数据中提取有价值的信息和知识。这一过程通常涉及多个步骤和技术,旨在帮助银行提升决策能力、优化服务、降低风险和提高客户满意度。以下是一些关键的挖掘方法和技术:

-

数据收集与整合:银行拥有大量的客户数据、交易数据和市场数据。首先,需要将这些数据从不同来源整合到一个统一的数据仓库中,以便进行后续分析。数据可以来自ATM交易、网银、手机银行、客户服务记录等多个渠道。

-

数据清洗:数据清洗是保证分析准确性的重要步骤。在这一阶段,需要识别并修正数据中的错误、缺失值和不一致性。通过数据清洗,可以确保后续分析的可靠性。

-

数据分析技术:银行通常使用多种数据分析技术来挖掘数据,包括:

- 描述性分析:通过统计分析和数据可视化,了解历史数据的趋势和模式,帮助银行管理层做出更好的决策。

- 预测性分析:利用机器学习模型,预测未来的客户行为、市场趋势或信用风险。这些模型可以基于历史数据进行训练,以提高预测的准确性。

- 诊断性分析:分析过去事件的原因,帮助银行理解哪些因素导致特定结果,从而优化未来的策略。

-

客户细分:通过对客户数据的分析,银行可以将客户分为不同的细分市场。每个细分市场的需求和行为可能有所不同,银行可以据此制定更有针对性的营销策略,提高客户满意度和忠诚度。

-

风险管理:大数据技术能够帮助银行识别和管理风险。例如,通过分析客户的交易行为、信用历史和社交媒体活动,银行可以更准确地评估客户的信用风险,从而降低坏账率。

-

个性化服务:基于大数据分析,银行可以提供个性化的金融产品和服务。例如,分析客户的消费习惯后,推荐合适的信用卡或理财产品,提升客户体验。

-

实时分析:现代银行还利用实时数据流分析技术,迅速响应市场变化和客户需求。这种能力使得银行在竞争中更具优势。

-

合规与监管:大数据挖掘还可以帮助银行遵守监管要求,通过数据分析来识别潜在的洗钱活动和其他不合规行为,从而保护银行的声誉和安全。

通过这些方法,银行能够更好地利用其庞大的数据资源,提升业务效率和客户体验,同时应对日益复杂的市场环境。

银行大数据挖掘的挑战是什么?

银行在进行大数据挖掘时面临着许多挑战,主要包括以下几个方面:

-

数据隐私与安全:银行处理大量的敏感客户信息,因此保护客户数据的隐私和安全是首要任务。任何数据泄露事件都可能导致客户信任的丧失和法律责任。

-

数据质量:尽管银行拥有丰富的数据资源,但数据的质量往往参差不齐。清洗和维护高质量的数据是确保分析结果可靠的重要环节。

-

技术能力:大数据分析需要专业的技术人员和先进的技术平台。银行在人才招聘和技术投资方面需要付出更多努力,以建立一支具备数据分析能力的团队。

-

数据整合:银行的数据通常分散在不同的系统和平台上,如何有效整合这些数据以进行全面分析是一个技术挑战。

-

合规性问题:随着数据隐私法规的日益严格,银行在进行数据挖掘时需要确保遵守相关法律法规,避免因违反法规而受到处罚。

-

快速变化的市场环境:金融市场瞬息万变,银行需要及时调整其数据分析策略,以应对市场变化和客户需求的变化。

-

文化障碍:在一些传统银行中,可能存在对新技术和数据驱动决策的抵制。推动文化变革,使整个组织能够接受和利用数据分析,是成功挖掘大数据的关键。

克服这些挑战能够帮助银行更好地实现大数据挖掘的潜力,提高业务效率和竞争力。

银行大数据挖掘的未来趋势是什么?

随着科技的不断发展,银行大数据挖掘的未来趋势也在不断演变,主要趋势包括:

-

人工智能与机器学习的应用:银行将越来越多地采用人工智能和机器学习算法来进行数据分析。这些技术能够自动识别数据中的模式和异常,提高分析的准确性和效率。

-

实时数据处理:实时数据分析将成为银行业务的常态。银行将利用流数据处理技术,能够即时响应市场变化和客户需求,从而提升客户体验。

-

增强客户体验:通过深入分析客户行为和需求,银行将能够提供更加个性化的服务和产品,增强客户满意度和忠诚度。

-

区块链技术的应用:区块链技术在数据透明性和安全性方面具有独特优势,未来可能在银行大数据挖掘中发挥重要作用,尤其是在合规和风险管理方面。

-

数据驱动的决策文化:未来银行将更加重视数据驱动的决策文化。通过培训和技术投资,银行将培养更多的数据分析人才,使数据分析成为日常决策的核心。

-

跨行业数据整合:银行可能会与其他行业进行数据整合,以获得更全面的客户视角。这种跨行业的合作能够帮助银行更好地理解客户需求,制定更有效的策略。

-

可持续金融与社会责任:随着社会对可持续发展的关注增加,银行将利用大数据分析来评估和管理其在环境、社会和治理(ESG)方面的影响,推动可持续金融的发展。

总之,银行大数据挖掘将继续演变,以应对不断变化的市场需求和技术进步。通过有效利用大数据,银行能够提升其业务能力,增强市场竞争力。

本文内容通过AI工具匹配关键字智能整合而成,仅供参考,帆软不对内容的真实、准确或完整作任何形式的承诺。具体产品功能请以帆软官方帮助文档为准,或联系您的对接销售进行咨询。如有其他问题,您可以通过联系blog@fanruan.com进行反馈,帆软收到您的反馈后将及时答复和处理。