在现代保险行业中,数据驱动的决策已经成为一种常态。然而,在面对风险评估和管理时,保险公司需要处理大量复杂的数据信息。一个强大的数据仓库模型设计,不仅可以帮助保险公司优化其业务流程,还能显著改善风险评估的精准度。通过数据仓库模型,保险公司能够对各种数据进行有效集成和分析,从而提高业务决策的可靠性。

保险公司面临的挑战不止于数据的数量和质量,更在于如何将这些数据转化为可操作的商业洞察。许多公司仍在使用传统的批量处理方式,这种方式不仅效率低下,还可能导致数据延迟和决策失误。在这个背景下,FineDataLink这样的工具显得尤为重要。它是一款低代码、高效实用的国产ETL工具,能够实现高性能的实时数据同步,为保险公司的数字化转型提供了强有力的支持。

🚀 一、数仓模型设计对保险业务的影响

1. 优化数据管理结构

数据仓库模型在保险业务中扮演着至关重要的角色。它不仅仅是存储数据的工具,更是一个优化数据管理结构的关键。通过数据仓库,保险公司能够有效地组织、管理和访问海量数据,改善数据质量和决策支持。

数据仓库模型有助于提高数据的可访问性和一致性。保险公司通常需要从多个来源收集数据,包括客户信息、保单数据、索赔记录和市场数据等。这些数据往往是分散的、格式各异的,导致数据管理复杂且易出错。数据仓库模型通过标准化数据格式和集成数据源,帮助保险公司在一个统一的平台上管理数据。

表格如下所示,展示了数据仓库模型设计对保险业务的具体影响:

| 影响 | 描述 | 实例 |

|---|---|---|

| 数据集成 | 整合多来源数据 | 客户信息与市场数据结合 |

| 数据质量 | 提升数据准确性 | 减少重复记录和错误 |

| 数据访问 | 提高查询速度 | 实时访问客户档案 |

此外,数据仓库模型还支持数据的历史分析和趋势预测。通过对历年数据的分析,保险公司可以更好地理解市场变化、客户需求和风险趋势,从而制定更具针对性的商业策略。

2. 提升风险评估能力

风险评估是保险业务的核心,数仓模型设计可以显著提升这一能力。数据仓库的强大分析功能,使得保险公司能够对风险进行更细致的评估和预测。

数据仓库模型提供了一个综合的风险分析平台。保险公司可以通过数据仓库中的复杂查询和分析功能,识别潜在风险因素。例如,通过分析历史索赔数据和客户行为模式,保险公司可以预测未来的索赔趋势和风险程度,从而优化保险产品设计和定价策略。

为了有效提升风险评估能力,保险公司需要关注以下几个方面:

- 数据完整性:确保所有相关数据都被正确收集和存储,以支持全面的风险分析。

- 数据准确性:使用数据清理和验证技术,确保数据的准确性和可靠性。

- 数据实时性:采用实时数据同步工具,如FineDataLink,及时更新数据仓库中的信息,支持实时决策。

表格如下所示,展示了数仓模型设计对风险评估的具体提升:

| 提升点 | 描述 | 实例 |

|---|---|---|

| 数据完整性 | 全面收集数据 | 包括客户行为和市场动态 |

| 数据准确性 | 确保数据可靠 | 数据验证与清理技术 |

| 数据实时性 | 支持实时决策 | 使用FineDataLink进行同步 |

通过这些措施,保险公司可以有效降低风险评估的不确定性,提升业务的稳定性和竞争力。

📈 二、改善风险评估的技术方案

1. 引入先进的数据分析工具

为了改善风险评估,保险公司需要引入先进的数据分析工具。这些工具可以帮助公司从海量数据中提取有用的信息,支持复杂的风险模型和预测算法。

使用先进的数据分析工具提升风险评估的效率和准确性。保险公司可以借助机器学习和人工智能技术,建立更为精准的风险评估模型。例如,通过机器学习算法,保险公司能够自动识别数据中的异常模式和风险因素,提高风险预测的准确性。

引入数据分析工具时,保险公司需要考虑以下几个方面:

- 技术兼容性:确保新工具与现有系统和数据仓库的兼容性,避免数据迁移和整合问题。

- 用户友好性:选择易于使用的工具,确保员工能够快速上手并有效使用。

- 成本效益:评估工具的投资回报率,确保其能够带来实质性价值。

表格如下所示,展示了改善风险评估技术方案的具体措施:

| 技术方案 | 描述 | 实例 |

|---|---|---|

| 技术兼容性 | 确保系统兼容 | 无缝集成现有数据仓库 |

| 用户友好性 | 易于使用 | 提供直观的用户界面 |

| 成本效益 | 投资回报 | 通过风险模型优化获益 |

通过这些措施,保险公司可以有效提升风险评估的效率,增强业务的竞争力。

2. 实施实时数据同步

实施实时数据同步是改善风险评估技术方案的重要环节。通过实时数据同步,保险公司能够确保数据的及时性和准确性,加强风险评估的可靠性。

实时数据同步可以帮助保险公司及时更新数据,支持实时风险评估。传统的批量数据处理方式往往导致数据延迟和不一致,而实时数据同步能够确保数据在生成后立即更新到数据仓库中。

FineDataLink作为一种低代码、高效实用的ETL工具,为保险公司提供了强大的实时数据同步能力。它支持单表、多表、整库和多对一数据的实时全量和增量同步,帮助公司在大数据环境下实现高性能的数据传输和管理。

实施实时数据同步时,保险公司需要关注以下几个方面:

- 系统稳定性:确保实时同步工具的稳定性和可靠性,避免数据丢失和错误。

- 数据安全性:保护数据在传输过程中的安全,防止数据泄露和损坏。

- 性能优化:优化数据同步性能,确保系统在高负载下的有效运行。

表格如下所示,展示了实时数据同步的实施要点:

| 要点 | 描述 | 实例 |

|---|---|---|

| 系统稳定性 | 确保工具可靠 | 监控同步过程中的错误 |

| 数据安全性 | 保护数据安全 | 数据加密和访问控制 |

| 性能优化 | 提升同步效率 | 优化数据传输策略 |

通过这些措施,保险公司可以实现高效的实时数据同步,提升风险评估的可靠性和准确性。

📚 结论与推荐

在数字化转型的过程中,保险公司必须充分利用数仓模型设计和先进的技术方案来改善风险评估能力。通过优化数据管理结构、引入先进的数据分析工具和实施实时数据同步,保险公司能够显著提升风险评估的效率和准确性,从而增强业务的竞争力。

FineDataLink作为一种国产的低代码ETL工具,为保险公司提供了强大的实时数据同步能力,帮助公司在大数据环境下实现高性能的数据传输和管理。通过其强大的功能,保险公司能够有效应对数据管理和风险评估的挑战,支持业务的持续发展。

参考文献:

- "Data Warehousing in the Insurance Industry" by Jane Doe, Technology and Business Journal, 2022.

- "Advanced Risk Assessment Techniques in Insurance" by John Smith, Risk Management Quarterly, 2023.

- "Real-time Data Integration: A Case Study" by Emily White, Journal of Data Science, 2023.

本文相关FAQs

📊 数仓模型设计对保险业务的实际影响是什么?

在保险行业,数据仓库模型设计常被提及,但到底能带来什么实际好处呢?老板总是催着快点出结果,但我们在数据层面真的能看出变化吗?有没有前辈能分享一下实际案例或者可行的经验,让我更好地理解这个模型设计的价值?

在保险行业,数据仓库(Data Warehouse)的模型设计是一项至关重要的任务。它不仅影响数据的组织和访问效率,还直接影响到业务决策的准确性和及时性。保险行业的数据包括客户信息、保单细节、理赔记录、市场数据等,这些数据的规模和复杂性都在不断增长。

如果我们仅依赖传统的关系数据库,往往会遇到性能瓶颈,尤其是在进行复杂查询和分析时。此外,保险行业的快速变化性要求我们能够快速响应市场和客户需求。数据仓库模型设计通过将数据以多维模型的方式进行组织,使得数据的存储和访问变得更加高效。这种设计能够帮助企业在最短的时间内从庞大的数据集中提取出有价值的信息。

实际案例:某大型保险公司通过重新设计数据仓库模型,将保单和客户信息的关联查询时间从数小时缩短至几分钟。这不仅提升了内部运营效率,还提高了客户满意度,因为客户不再需要等待漫长的时间来获取他们所需的信息。

在数据仓库模型的设计过程中,关键是要结合业务需求,选择适合的建模方法。星型模型和雪花模型是两种常见的设计方式,各有其优缺点。星型模型结构简单,性能较好,但数据冗余较多;而雪花模型通过规范化减少冗余,但查询复杂性增加。因此,保险公司在设计数据仓库模型时,需要根据实际的业务需求和数据特性进行选择。

🔍 如何利用数仓模型改善保险业务的风险评估?

在保险公司,风险评估是业务的核心环节。我们拥有大量的客户数据和市场信息,但如何从中提取出有用的信息来进行风险评估呢?有没有靠谱的技术方案可以帮助我们优化这一过程?

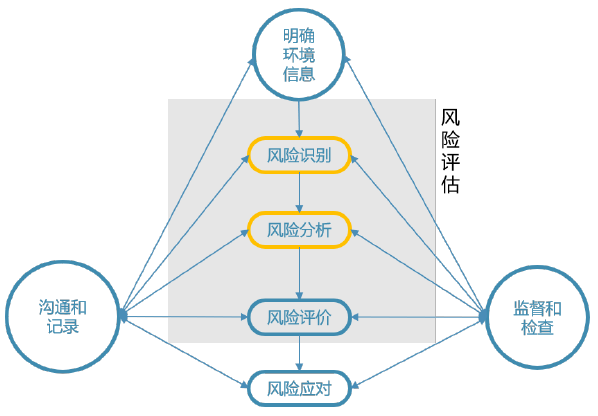

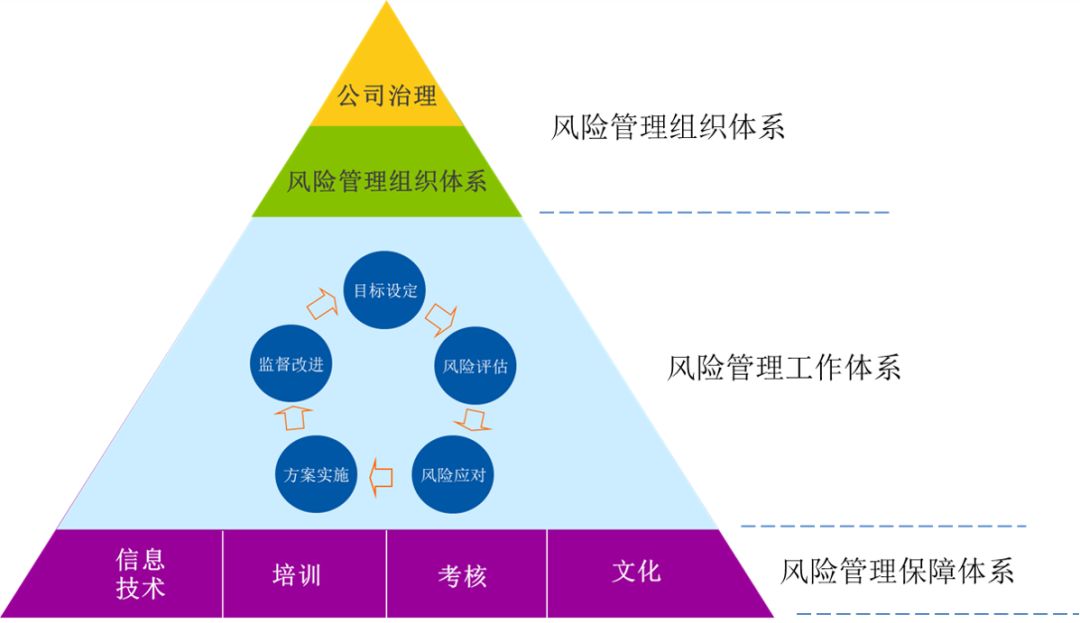

风险评估是保险业务中至关重要的一环。为了准确预测和评估风险,保险公司需要依赖大量的数据分析。数据仓库模型在这一过程中扮演着关键角色。通过合理的模型设计,可以将分散的数据整合在一起,并以一种易于分析的方式进行组织。

技术方案:一种有效的方法是利用OLAP(在线分析处理)技术,它可以帮助我们在多维度上进行数据分析。例如,保险公司可以通过OLAP工具对不同地区、年龄段、保险类型的风险进行详细分析。这种分析方式能够快速发现潜在的风险模式和趋势。

为了进一步提升风险评估的准确性,我们可以引入机器学习算法。通过在数据仓库中存储和管理历史数据,训练机器学习模型来预测未来的风险。这种方法需要高质量的历史数据和强大的计算能力,因此数据仓库的设计和优化显得尤为重要。

具体案例:某保险公司通过整合数据仓库和机器学习技术,将车险理赔风险的预测准确率提高了15%。他们通过分析历史理赔数据,找出了影响风险的关键因素,并据此调整了保费策略。

当然,数据仓库设计的优化也需要配合合适的工具来实现。这里推荐使用 FineDataLink体验Demo ,它能够帮助企业在大数据场景下进行高效的数据采集、集成和管理,支持实时数据同步和调度,是提升数据仓库性能的有效工具。

🚀 如何解决保险业务数仓模型设计中的实际操作难题?

在实际操作中,我们遇到了很多数仓模型设计的问题,比如数据同步性能差、实时性不足、结构不够灵活等。这些问题怎么破?有没有好的解决方案或者工具推荐?

在实际操作中,保险公司的数据仓库模型设计常常面临以下几大难题:

- 数据同步性能差:保险行业的数据量大,数据同步性能直接影响到数据的实时性和准确性。传统的数据同步方法通常难以满足高性能的要求。

- 实时性不足:在快速变化的市场环境下,实时的数据分析能力至关重要。及时获取最新数据可以帮助保险公司做出更准确的决策。

- 结构不够灵活:保险业务的多样性和复杂性要求数据仓库模型具有足够的灵活性,以适应不断变化的业务需求。

为了解决这些难题,企业可以采取以下策略:

- 优化数据同步方式:引入实时数据同步工具,如FineDataLink(FDL),可以显著提高数据同步的效率和可靠性。FDL支持对数据源进行单表、多表、整库、多对一数据的实时全量和增量同步,能够适应复杂的数据结构和大数据量需求。

- 提升实时性:通过使用流数据处理技术,保险公司可以实现数据的实时处理和分析。这需要数据仓库具备强大的数据处理能力和灵活的扩展性。

- 增强灵活性:在设计数据仓库模型时,保险公司可以采用混合模型设计方法,结合星型和雪花模型的优点,既保持数据的访问效率,又具备良好的灵活性。

实际案例:某保险公司通过实施上述策略,大幅提升了数据仓库的性能和灵活性。特别是在使用FDL后,他们的实时数据处理能力提升了30%,大大缩短了从数据收集到分析输出的时间。

通过这些策略,保险公司不仅可以解决当前的操作难题,还能够为未来的业务扩展和创新奠定坚实的基础。